Impreza integracyjna bez podatku dochodowego?

2012-10-22 13:35

![Impreza integracyjna bez podatku dochodowego? [© CandyBox Images - Fotolia.com] Impreza integracyjna bez podatku dochodowego?](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Impreza-integracyjna-bez-podatku-dochodowego-107382-200x133crop.jpg)

Impreza integracyjna bez podatku dochodowego? © CandyBox Images - Fotolia.com

Przeczytaj także: Impreza integracyjna: sprzeczne stanowiska

Naczelny Sąd Administracyjny w wyroku z 17 stycznia 2012 r. (sygn. akt II FSK 2740/11) uznał, że spotkania integracyjne dla pracowników stanowią ich przychód. Nie ma przy tym znaczenia, w jakim zakresie pracownik skorzystał ze świadczeń oferowanych podczas takiej imprezy. Wystarczająca jest bowiem sama możliwość odniesienia korzyści. Wyrok ten stanowił przełom we wcześniejszej linii interpretacyjnej. Wcześniej orzecznictwo wskazywało, że takich nieodpłatnych świadczeń, których charakter nie pozwala na określenie ich wartości, nie można uznać za przychód pracownika.Naczelny Sąd Administracyjny uzasadniając dokonane rozstrzygnięcie ze stycznia br. powołał się na swoją uchwałę w sprawie abonamentów medycznych (uchwała Izby Finansowej NSA w 30 osobowym składzie z dnia 24 października 2011 r., sygn. akt II FPS7/10). Jednak charakter tych świadczeń znacznie się różni. W przypadku abonamentów medycznych potencjalność korzyści ma zupełnie inny wymiar, gdyż przychodem jest sama wartość abonamentu. Gdyby pracownik chciał poza firmą wykupić dodatkowe ubezpieczenie (abonament) pozwalające na korzystanie z prywatnej opieki medycznej musiałby faktycznie wydać określoną kwotę i to bez względu na to, czy ze świadczeń lekarskich korzystałby wielokrotnie w danym miesiącu, czy w ogóle. Przychodem jest więc kwota, której pracownik nie musi wydawać uzyskując taki abonament od pracodawcy.

fot. CandyBox Images - Fotolia.com

Impreza integracyjna bez podatku dochodowego?

Po około 9 miesiącach od budzącego liczne emocje i wątpliwości wyroku NSA ze stycznia br., dotyczącego opodatkowania podatkiem dochodowym spotkań integracyjnych dla pracowników, pojawiają się korzystne dla podatników orzeczenia sądowe.

Omówienie wyników sprzedaży i trudności w ustaleniu wartości przychodu fiskusowi nie wystarczają

Spotkania integracyjne niejednokrotnie stanowią połączenie wyjazdu służbowego (np. w celu omówienia wyników sprzedaży danego roku, planów na przyszły rok, wyboru pracownika roku itp.) z zapewnianymi przez pracodawcę dodatkowymi świadczeniami, takimi jak oprawa muzyczna oraz poczęstunek. Niestety, nawet takie okoliczności nie przekonują fiskusa, który stoi na stanowisku, że uczestniczenie w takim spotkaniu stanowi przychód dla pracownika - chociaż jego głównym celem jest poprawa efektywności pracy, a więc z założenia korzyści z niego ma odnieść pracodawca. W opinii fiskusa wartość otrzymanego świadczenia należy obliczyć według zasad określonych w art. 11 ust. 2a ustawy o podatku dochodowym od osób fizycznych, czyli np. według cen zakupu (interpretacja indywidualna Dyrektora Izby Skarbowej w Łodzi, z 17.07.2012 r., nr IPTPB1/415-254/12-4/ASZ).

Wartość pieniężną innych nieodpłatnych świadczeń ustala się:

- jeżeli przedmiotem świadczenia są usługi wchodzące w zakres działalności gospodarczej dokonującego świadczenia – według cen stosowanych wobec innych odbiorców;

- jeżeli przedmiotem świadczeń są usługi zakupione – według cen zakupu;

- jeżeli przedmiotem świadczeń jest udostępnienie lokalu lub budynku – według równowartości czynszu, jaki przysługiwałby w razie zawarcia umowy najmu tego lokalu lub budynku;

- w pozostałych przypadkach – na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia.

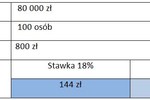

W opinii fiskusa, w sytuacji, gdy opłata ma charakter zryczałtowany, łączną opłaconą przez wnioskodawcę kwotę należy podzielić przez liczbę pracowników, dla których imprezę zorganizowano, lub którzy deklarowali chęć wzięcia w niej udziału. Co ważne, fiskus wskazuje, że tak obliczoną kwotę należy przypisać tylko tym pracownikom, którzy brali udział w imprezie. Dla ustalenia wysokości przychodu nie ma natomiast znaczenia, z jakich świadczeń i w jakim zakresie pracownik skorzystał. Techniczne trudności w ustaleniu wartości świadczenia nie mogą bowiem stanowić podstawy do uznania, że dana osoba świadczenia nie otrzymała. Jest to tylko problem organizacyjny możliwy do rozwiązania (np. ww. interpretacja z 17.07.br., interpretacja Dyrektora Izby Skarbowej w Warszawie z 8.03.2012 r., nr IPPB2/415-104/12-2/AS). Przytoczony pogląd stanowi więc argumentację wyrażoną w ww. wyroku ze stycznia bieżącego roku.

![Podatek dochodowy: imprezy integracyjne przed TK [© Alexey Klementiev - Fotolia.com] Podatek dochodowy: imprezy integracyjne przed TK](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Podatek-dochodowy-imprezy-integracyjne-przed-TK-131088-150x100crop.jpg) Podatek dochodowy: imprezy integracyjne przed TK

Podatek dochodowy: imprezy integracyjne przed TK

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Kolacja wigilijna z pracownikami bez podatku PIT? [© foto360 - Fotolia.com] Kolacja wigilijna z pracownikami bez podatku PIT?](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Kolacja-wigilijna-z-pracownikami-bez-podatku-PIT-129570-150x100crop.jpg)

![Zorganizowanie zawodów sportowych w podatku dochodowym [© Sergey Nivens - Fotolia.com] Zorganizowanie zawodów sportowych w podatku dochodowym](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Zorganizowanie-zawodow-sportowych-w-podatku-dochodowym-117832-150x100crop.jpg)

![NSA: impreza integracyjna to przychód pracownika [© whitelook - Fotolia.com] NSA: impreza integracyjna to przychód pracownika](https://s3.egospodarka.pl/grafika/przychody-podatkowe/NSA-impreza-integracyjna-to-przychod-pracownika-JbjmWj.jpg)

![Kłopotliwe nieodpłatne świadczenia pracownicze [© anna - Fotolia.com] Kłopotliwe nieodpłatne świadczenia pracownicze](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Klopotliwe-nieodplatne-swiadczenia-pracownicze-skVsXY.jpg)

![Przychody podatkowe: imprezy integracyjne [© anna - Fotolia.com] Przychody podatkowe: imprezy integracyjne](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Przychody-podatkowe-imprezy-integracyjne-skVsXY.jpg)

![Imprezy integracyjne a przychody podatkowe pracowników [© FikMik - Fotolia.com] Imprezy integracyjne a przychody podatkowe pracowników](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Imprezy-integracyjne-a-przychody-podatkowe-pracownikow-ZKDwv5.jpg)

![Impreza integracyjna a koszty i przychody podatkowe [© JackF - Fotolia.com] Impreza integracyjna a koszty i przychody podatkowe](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Impreza-integracyjna-a-koszty-i-przychody-podatkowe-212633-150x100crop.jpg)

![Impreza integracyjna: umowa zlecenie i o dzieło na cenzurowanym [© Leo Lintang - Fotolia.com] Impreza integracyjna: umowa zlecenie i o dzieło na cenzurowanym](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Impreza-integracyjna-umowa-zlecenie-i-o-dzielo-na-cenzurowanym-204429-150x100crop.jpg)

![Odliczenie VAT z faktury za media w 2013 r. [© PeJo - Fotolia.com] Odliczenie VAT z faktury za media w 2013 r.](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Odliczenie-VAT-z-faktury-za-media-w-2013-r-107368-150x100crop.jpg)

![Usługi transportowe: obowiązek podatkowy przed TSUE [© majeczka - Fotolia.com] Usługi transportowe: obowiązek podatkowy przed TSUE](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Uslugi-transportowe-obowiazek-podatkowy-przed-TSUE-107405-150x100crop.jpg)

![Wynagrodzenie fundatora z kontraktu menedżerskiego w fundacji rodzinnej podlega opodatkowaniu CIT [© Freepik] Wynagrodzenie fundatora z kontraktu menedżerskiego w fundacji rodzinnej podlega opodatkowaniu CIT](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Wynagrodzenie-fundatora-z-kontraktu-menedzerskiego-w-fundacji-rodzinnej-podlega-opodatkowaniu-CIT-266602-150x100crop.jpg)

![Rozliczenie składki zdrowotnej do 20 maja [© Freepik] Rozliczenie składki zdrowotnej do 20 maja](https://s3.egospodarka.pl/grafika2/rozliczenie-skladki-zdrowotnej/Rozliczenie-skladki-zdrowotnej-do-20-maja-266570-150x100crop.jpg)

![Fundacja rodzinna może nabywać udziały z zamiarem ich szybkiego zbycia bez CIT [© Freepik] Fundacja rodzinna może nabywać udziały z zamiarem ich szybkiego zbycia bez CIT](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Fundacja-rodzinna-moze-nabywac-udzialy-z-zamiarem-ich-szybkiego-zbycia-bez-CIT-266549-150x100crop.jpg)

![Deregulacja: zmiany w podatkach przyjęte przez rząd korzystne dla firm [© Freepik] Deregulacja: zmiany w podatkach przyjęte przez rząd korzystne dla firm](https://s3.egospodarka.pl/grafika2/deregulacja/Deregulacja-zmiany-w-podatkach-przyjete-przez-rzad-korzystne-dla-firm-266510-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

Rusza budowa inwestycji Jesionowa Vita w Gdańsku

Rusza budowa inwestycji Jesionowa Vita w Gdańsku

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Setki miliardów maili i haseł krąży w darknecie [© Freepik] Setki miliardów maili i haseł krąży w darknecie](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Setki-miliardow-maili-i-hasel-krazy-w-darknecie-266629-150x100crop.jpg)