Amortyzacja degresywna a liniowa: kiedy powrót?

2010-03-04 12:20

Przeczytaj także: Amortyzacja środków trwałych: optymalizacja podatkowa

Metoda degresywna amortyzacji została określona w art. 22k ustawy o podatku dochodowym od osób fizycznych (dalej updof). Ust. 1 tego przepisu stanowi, iż odpisów amortyzacyjnych można dokonywać od wartości początkowej maszyn i urządzeń zaliczonych do grupy 3-6 i 8 Klasyfikacji Środków Trwałych oraz środków transportu, z wyłączeniem samochodów osobowych, w pierwszym podatkowym roku ich używania przy zastosowaniu stawek podanych w Wykazie stawek amortyzacyjnych podwyższonych o współczynnik nie wyższy niż 2,0 (a w niektórych szczególnych przypadkach o współczynnik nie wyższy niż 3,0), a w następnych latach podatkowych od ich wartości początkowej pomniejszonej o dotychczasowe odpisy amortyzacyjne, ustalonej na początek kolejnych lat ich używania.Jednakże począwszy od roku podatkowego, w którym tak określona roczna kwota amortyzacji miałaby być niższa od rocznej kwoty amortyzacji obliczonej przy zastosowaniu metody określonej w art. 22i ust. 1, podatnicy dokonują dalszych odpisów amortyzacyjnych zgodnie z art. 22i.

Co za tym idzie, metodę degresywną amortyzacji należy stosować dopóty, dopóki odpisy amortyzacyjne ustalone w ten sposób są wyższe od odpisów ustalonych metodą liniową. Natomiast poczynając od tego roku, w którym odpisy amortyzacyjne ustalone wg metody liniowej przewyższają te, które zostały ustalone przy zastosowaniu metody degresywnej, dalszej amortyzacji należy dokonywać wg metody liniowej.

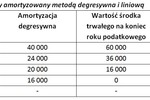

Przedstawmy to na przykładzie:

Załóżmy, że w maju 2008 r. podatnik oddał do używania i wpisał do ewidencji środków trwałych oraz wartości niematerialnych i prawnych zakupioną maszynę wiertniczą sklasyfikowaną pod symbolem 510 – Maszyny i urządzenia wiertnicze, której wartość początkowa wynosiła 75 000 zł netto. Jest ona zaliczona do 5 grupy KŚT, a stawka amortyzacji dla niej wynosi 20% w skali roku. Maszynę tę postanowił amortyzować metodą degresywną ze współczynnikiem 2,0.

Na tej podstawie dokonał następujących wyliczeń odpisów amortyzacyjnych:

Rok 2008

Roczny odpis ustalony metodą degresywną: [(75 000 x 20% x 2) / 12 m-cy] x 7 m-cy = 17 500 zł

Roczny odpis ustalony metodą liniową: [(75 000 x 20%) / 12 m-cy] x 7 m-cy = 8 750 zł – podatnik stosuje metodę degresywną

Łączny odpis amortyzacyjny: 17 500 zł

Rok 2009

Roczny odpis ustalony metodą degresywną: (75 000 – 17 500) x 20% x 2 = 23 000 zł

Roczny odpis ustalony metodą liniową: 75 000 x 20% = 15 000 zł – podatnik stosuje metodę degresywną

Łączny odpis amortyzacyjny: 17 500 + 23 000 = 40 500 zł

Rok 2010

Roczny odpis ustalony metodą degresywną: (75 000 – 40 500) x 20% x 2 = 13 800 zł

Roczny odpis ustalony metodą liniową: 75 000 x 20% = 15 000 zł – podatnik wraca do metody liniowej

Łączny odpis amortyzacyjny: 40 500 + 15 000 = 55 500 zł

Rok 2011

Roczny odpis ustalony metodą liniową: 15 000 zł

Łączny odpis amortyzacyjny: 55 500 + 15000 = 70 500 zł

Rok 2012

Pozostały odpis amortyzacyjny liczony metodą liniową: 75 000 – 70 5000 = 4 500 zł

Łączny odpis amortyzacyjny: 70 500 + 4 500 = 75 000 zł

Amortyzacja środka trwałego zakończy się w kwietniu 2011 roku

![Zasady dokonywania odpisów amortyzacyjnych metodą degresywną [© Petr Kurgan - Fotolia.com] Zasady dokonywania odpisów amortyzacyjnych metodą degresywną](https://s3.egospodarka.pl/grafika2/Amortyzacja/Zasady-dokonywania-odpisow-amortyzacyjnych-metoda-degresywna-232050-150x100crop.jpg) Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

oprac. : Krzysztof Skrzypek / eGospodarka.pl

![Szybka amortyzacja budynku szklarni? [© zenstock - Fotolia.com] Szybka amortyzacja budynku szklarni?](https://s3.egospodarka.pl/grafika2/Amortyzacja/Szybka-amortyzacja-budynku-szklarni-229810-150x100crop.jpg)

![Metoda degresywna amortyzacji jako optymalizacja podatkowa [© Petrik - Fotolia.com] Metoda degresywna amortyzacji jako optymalizacja podatkowa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Metoda-degresywna-amortyzacji-jako-optymalizacja-podatkowa-118490-150x100crop.jpg)

![Amortyzacja gdy zmiana z ryczałtu na zasady ogólne [© apops - Fotolia.com] Amortyzacja gdy zmiana z ryczałtu na zasady ogólne](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-gdy-zmiana-z-ryczaltu-na-zasady-ogolne-117380-150x100crop.jpg)

![Amortyzacja degresywna elektrowni wiatrowej [© DeVIce - Fotolia.com] Amortyzacja degresywna elektrowni wiatrowej](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-degresywna-elektrowni-wiatrowej-112257-150x100crop.jpg)

![Amortyzacja degresywna i liniowa: obniżenie stawki [© FikMik - Fotolia.com] Amortyzacja degresywna i liniowa: obniżenie stawki](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-i-liniowa-obnizenie-stawki-ZKDwv5.jpg)

![Ryczałt ewidencjonowany i zasady ogólne a amortyzacja [© anna - Fotolia.com] Ryczałt ewidencjonowany i zasady ogólne a amortyzacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Ryczalt-ewidencjonowany-i-zasady-ogolne-a-amortyzacja-skVsXY.jpg)

![Optymalizacja podatków: amortyzacja środków trwałych [© anna - Fotolia.com] Optymalizacja podatków: amortyzacja środków trwałych](https://s3.egospodarka.pl/grafika/Amortyzacja/Optymalizacja-podatkow-amortyzacja-srodkow-trwalych-skVsXY.jpg)

![Amortyzacja degresywna a intensywna eksploatacja [© anna - Fotolia.com] Amortyzacja degresywna a intensywna eksploatacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-a-intensywna-eksploatacja-skVsXY.jpg)

![Rozliczenie PIT-ów będzie łatwiejsze? [© whitelook - Fotolia.com] Rozliczenie PIT-ów będzie łatwiejsze?](https://s3.egospodarka.pl/grafika/zeznania-roczne/Rozliczenie-PIT-ow-bedzie-latwiejsze-JbjmWj.jpg)

![Bezpłatny przewóz pracowników a ich przychód podatkowy [© whitelook - Fotolia.com] Bezpłatny przewóz pracowników a ich przychód podatkowy](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Bezplatny-przewoz-pracownikow-a-ich-przychod-podatkowy-JbjmWj.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

![Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com] Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com]](https://s3.egospodarka.pl/grafika2/umowa-o-zachowaniu-poufnosci/Umowa-o-zachowaniu-poufnosci-NDA-a-wspolpraca-z-freelancerem-259977-50x33crop.jpg) Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie [© Freepik] Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie](https://s3.egospodarka.pl/grafika2/eksport/Polskie-jajka-i-pieczarki-na-stolach-wielkanocnych-na-calym-swiecie-266021-150x100crop.jpg)

![Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym [© Freepik] Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym](https://s3.egospodarka.pl/grafika2/nakaz-zaplaty/Sprzeciw-od-nakazu-zaplaty-w-elektronicznym-postepowaniu-upominawczym-265987-150x100crop.jpg)

![Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym? [© Freepik] Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym?](https://s3.egospodarka.pl/grafika2/gospodarka-obiegu-zamknietego/Jak-nam-idzie-transformacja-w-kierunku-gospodarki-o-obiegu-zamknietym-266022-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)