Dochody z umowy o pracę i zlecenia a Polski Ład. Na co zwrócić uwagę w 2022 r.

2022-01-27 13:23

![Dochody z umowy o pracę i zlecenia a Polski Ład. Na co zwrócić uwagę w 2022 r. [© adam88xx - Fotolia.com] Dochody z umowy o pracę i zlecenia a Polski Ład. Na co zwrócić uwagę w 2022 r.](https://s3.egospodarka.pl/grafika2/umowa-zlecenia/Dochody-z-umowy-o-prace-i-zlecenia-a-Polski-Lad-Na-co-zwrocic-uwage-w-2022-r-243099-200x133crop.jpg)

Dochody z umowy o pracę i zlecenia a Polski Ład. Na co zwrócić uwagę w 2022 r. © adam88xx - Fotolia.com

Przeczytaj także: Dwie umowy o pracę a Polski Ład - jakie zmiany, na co zwrócić uwagę. Poradnik dla podatnika.

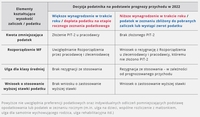

W sytuacji, kiedy dochody pochodzą nie tylko z umowy o pracę, ale również z umowy zlecenia, pracownik/zleceniobiorca powinien wziąć pod uwagę:- uwzględnienie kwoty zmniejszającej podatek (obecnie 425 zł) – w tym celu pracownik może złożyć oświadczenie PIT-2 u pracodawcy (nie u zleceniodawcy), u którego zamierza uwzględniać tę kwotę,

- wniosek o niepobieranie zaliczek na podatek dochodowy od umowy zlecenia/o dzieło – może zostać złożony zleceniodawcy, o ile roczne dochody podatnika nie przekroczą 30 tys. zł i jednocześnie nie osiąga on innych dochodów, poza dochodami uzyskiwanymi od tego płatnika,

- rozporządzenie odraczające pobór zaliczek – stosowane w sytuacji, gdy zaliczki obliczane według zasad roku 2021 są korzystniejsze dla podatnika, a jego miesięczne przychody z konkretnego źródła nie przekraczają kwoty 12,8 tys. zł. Potrąceniu podlegać będzie wówczas podatek w niższej wysokości, tej obliczonej według zasad z 2021 r.,

- ulga dla klasy średniej – pracownicy, którzy osiągają przychody miesięczne w przedziale od 5701 zł do 11 141 zł, mają pomniejszaną miesięczną zaliczkę na podatek o kwotę wynikającą z ustawowego wzoru,

- wniosek o stosowanie wyższej 32 proc. stawki podatku w trakcie roku – w przypadku otrzymywania wynagrodzenia osobno z każdej umowy, w wysokości która nie przekracza progu podatkowego 120 tys. zł, podatnik będzie mieć obliczane zaliczki według stawki 17 proc. Jeżeli jednak w skali roku łączna podstawa opodatkowania przekroczy ten próg, na etapie zeznania będzie on zobligowany do dopłaty podatku. Może tego uniknąć, składając każdemu płatnikowi w trakcie roku wniosek o obliczanie zaliczek według stawki 32 proc.

Umowa o pracę łączona z umową zlecenia – skutki podatkowe

1) Uwzględnienie kwoty zmniejszającej podatek (obecnie 425 zł)

W tym celu pracownik może złożyć oświadczenie (do pobrania: PIT-2) u jednego pracodawcy (nie u zleceniodawcy), u którego zamierza uwzględniać ww. kwotę.

W zeznaniu rocznym pracownik ma prawo ująć całość kwoty zmniejszającej (425 x 12 miesięcy = 5100 zł).

2) Wniosek o niepobieranie zaliczek na podatek dochodowy od umowy zlecenia

Może zostać złożony zleceniodawcy, o ile roczne dochody podatnika nie przekroczą 30 000 zł i jednocześnie nie osiąga on innych dochodów, poza dochodami uzyskiwanymi od tego płatnika.

Zatem w omawianym przypadku zleceniobiorca nie może zawnioskować o niepobieranie zaliczek.

3) Rozporządzenie odraczające pobór zaliczek [1]

Jest stosowane w sytuacji, gdy zaliczki na podatek dochodowy obliczane według zasad roku 2021 są korzystniejsze dla podatnika, a jego miesięczne przychody z konkretnego źródła nie przekraczają kwoty 12 800 zł. Potrąceniu podlegać będzie wówczas podatek w niższej wysokości, tej obliczonej według zasad z 2021 r. Wówczas w trakcie roku podatnik otrzyma wyższe wynagrodzenie, jednak na etapie zeznania podatkowego może wystąpić konieczność dopłaty podatku.

Rozporządzenie jest stosowane automatycznie, ale podatnik ma prawo do złożenia rezygnacji z jego stosowania. Może to zrobić pod warunkiem, że pracodawca nie stosuje PIT-2. W przypadku dwóch umów, pracownik ma możliwość złożenia rezygnacji u jednego z płatników (zleceniodawcy), albo u obydwu, jeżeli pracodawca nie otrzymał od pracownika PIT-2.

W tej sytuacji, zależnie od poziomów wynagrodzenia, może on potrącić wyższe zaliczki na podatek – podatnik, otrzymując niższe wynagrodzenie netto w trakcie roku, zmniejsza ryzyko dopłaty podatku na etapie zeznania rocznego.

Zasada ta dotyczy zarówno umów o pracę, jak i umów zlecenia.

4) Ulga dla klasy średniej

Pracownicy, którzy osiągają przychody miesięczne w przedziale od 5701 zł do 11 141 zł, mają pomniejszany dochód o kwotę wynikającą z ustawowego wzoru. Zakład pracy jest zobowiązany uwzględniać ulgę dla klasy średniej na etapie obliczania zaliczek. W zależności od wysokości przychodu, kwota samej ulgi rośnie stopniowo od 1,92 zł (dla przychodu 5701 zł brutto) do 1121,5 zł (dla przychodu 8 550 zł), a następnie obniża się do 0 (dla przychodu 11 142 zł).

Prawo do ulgi jest weryfikowane drugi raz w momencie składania zeznania i finalnie przysługuje tylko podatnikom, którzy osiągają roczny przychód w przedziale od 68 412 zł do 133 692 zł.

Tym samym warto oszacować w przybliżeniu łączny poziom rocznych przychodów ze stosunku pracy (kwoty z umowy zlecenia nie wpływają na limit, który warunkuje prawo do ulgi). Jeżeli taki przychód miałby przekroczyć kwotę 133 692 zł, podatnik, który chce zmniejszyć ryzyko dopłaty rocznej, może złożyć w zakładzie pracy rezygnację z jej uwzględniania w trakcie roku (do pobrania: wniosek o niestosowanie ulgi dla klasy średniej). W przeciwnym razie, decydując się na otrzymywanie wyższego wynagrodzenia w trakcie roku, podatnik będzie zobowiązany do zwrotu ulgi, jeśli okaże się, że mu ona nie przysługuje.

Ulga nie jest stosowana przez płatników – zleceniodawców.

5) Wniosek o stosowanie wyższej 32% stawki podatku w trakcie roku

W przypadku otrzymywania wynagrodzenia osobno z każdej umowy w wysokości nieprzekraczającej progu podatkowego 120 000 zł, podatnik będzie miał obliczane zaliczki według stawki 17%. Jeżeli jednak w skali roku łączna podstawa opodatkowania przekroczy ww. próg, na etapie zeznania będzie on zobligowany do dopłaty podatku. Może tego uniknąć, składając każdemu płatnikowi w trakcie roku wniosek o obliczanie zaliczek według stawki 32%.

fot. mat. prasowe

Umowa o pracę łączona z umową zlecenia - skutki podatkowe

W zależności od podjętych decyzji może nas czekać konieczność dopłaty podatku w ramach zeznania rocznego lub zwrot nadpłaconego podatku.

[1] Rozporządzenie Ministra Finansów z dnia 7 stycznia 2022 r. w sprawie przedłużenia terminów poboru i przekazania przez niektórych płatników zaliczek na podatek do chodowy od osób fizycznych (Dz.U. z 2022, poz. 28)

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej [© apops - Fotolia.com] Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej](https://s3.egospodarka.pl/grafika2/PIT-2/Polski-Lad-15-najczestszych-pytan-i-odpowiedzi-dotyczacych-PIT-i-skladki-zdrowotnej-243479-150x100crop.jpg) Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej

Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej

![Nowe ulgi i zwolnienia podatkowe w 2022 r. O tym pamiętaj na początku roku [© ruff - fotolia.com] Nowe ulgi i zwolnienia podatkowe w 2022 r. O tym pamiętaj na początku roku](https://s3.egospodarka.pl/grafika2/ulga-dla-klasy-sredniej/Nowe-ulgi-i-zwolnienia-podatkowe-w-2022-r-O-tym-pamietaj-na-poczatku-roku-242626-150x100crop.jpg)

![Pracujący senior nie zapłaci podatku. Kiedy zerowy PIT dla seniora? [© fotogestoeber - fotolia.com] Pracujący senior nie zapłaci podatku. Kiedy zerowy PIT dla seniora?](https://s3.egospodarka.pl/grafika2/emeryt/Pracujacy-senior-nie-zaplaci-podatku-Kiedy-zerowy-PIT-dla-seniora-246597-150x100crop.jpg)

![Ulga dla seniora a dodatkowe składniki wynagrodzenia: ryczałt za jazdy lokalne [© sephirot17 - Fotolia.com] Ulga dla seniora a dodatkowe składniki wynagrodzenia: ryczałt za jazdy lokalne](https://s3.egospodarka.pl/grafika2/emeryt/Ulga-dla-seniora-a-dodatkowe-skladniki-wynagrodzenia-ryczalt-za-jazdy-lokalne-244004-150x100crop.jpg)

![Ulga na powrót - Polski Ład. Kiedy przysługuje, dla kogo, jak skorzystać. [© JESHOOTS-com - pixabay.com] Ulga na powrót - Polski Ład. Kiedy przysługuje, dla kogo, jak skorzystać.](https://s3.egospodarka.pl/grafika2/ulga-na-powrot/Ulga-na-powrot-Polski-Lad-Kiedy-przysluguje-dla-kogo-jak-skorzystac-243069-150x100crop.jpg)

![Jak skorzystać z ulgi dla klasy średniej i kiedy się ona opłaca? [© Rrraum - Fotolia.com] Jak skorzystać z ulgi dla klasy średniej i kiedy się ona opłaca?](https://s3.egospodarka.pl/grafika2/ulga-dla-klasy-sredniej/Jak-skorzystac-z-ulgi-dla-klasy-sredniej-i-kiedy-sie-ona-oplaca-242931-150x100crop.jpg)

![Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora) [© picture-factory - fotolia.com] Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora)](https://s3.egospodarka.pl/grafika2/emeryt/Ulga-dla-pracujacych-seniorow-Dla-kogo-i-na-jakich-zasadach-PIT-0-zerowy-PIT-dla-seniora-242901-150x100crop.jpg)

![Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować. [© 39939170_bzyxx - fotolia.com] Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować.](https://s3.egospodarka.pl/grafika2/ulga-dla-klasy-sredniej/Ulga-dla-klasy-sredniej-Kto-na-niej-skorzysta-Jak-i-kiedy-zrezygnowac-242811-150x100crop.jpg)

![Polski Ład i emeryci: kiedy senior może skorzystać z ulgi dla pracujących emerytów? [© contrastwerkstatt - fotolia.com] Polski Ład i emeryci: kiedy senior może skorzystać z ulgi dla pracujących emerytów?](https://s3.egospodarka.pl/grafika2/emeryt/Polski-Lad-i-emeryci-kiedy-senior-moze-skorzystac-z-ulgi-dla-pracujacych-emerytow-249420-150x100crop.jpg)

![Zmiany w wynagrodzeniach już od 1 lipca 2022 roku [© Axel Bueckert - Fotolia.com] Zmiany w wynagrodzeniach już od 1 lipca 2022 roku](https://s3.egospodarka.pl/grafika2/obliczenie-zaliczki-na-podatek-dochodowy/Zmiany-w-wynagrodzeniach-juz-od-1-lipca-2022-roku-245399-150x100crop.jpg)

![CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo? [© shake_pl - Fotolia.com] CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo?](https://s3.egospodarka.pl/grafika2/estonski-CIT/CIT-Estonski-vs-CIT-klasyczny-ktore-rozwiazanie-jest-dla-kogo-243054-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur [© apops - Fotolia.com] 2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur](https://s3.egospodarka.pl/grafika2/VAT/2-8-mld-zl-odzyskaly-firmy-ktorym-fiskus-odmowil-prawa-do-odliczenia-VAT-z-nierzetelnych-faktur-265534-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Ile można dorobić do emerytury? Od 1 września 2024 mniej [© DC Studio na Freepik] Ile można dorobić do emerytury? Od 1 września 2024 mniej](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-do-emerytury-Od-1-wrzesnia-2024-mniej-261890-150x100crop.jpg)

![Inwestycji w hotele wciąż niewiele, choć widać oznaki ożywienia [© THAM YUAN YUAN z Pixabay] Inwestycji w hotele wciąż niewiele, choć widać oznaki ożywienia [© THAM YUAN YUAN z Pixabay]](https://s3.egospodarka.pl/grafika2/hotele/Inwestycji-w-hotele-wciaz-niewiele-choc-widac-oznaki-ozywienia-259664-50x33crop.jpg) Inwestycji w hotele wciąż niewiele, choć widać oznaki ożywienia

Inwestycji w hotele wciąż niewiele, choć widać oznaki ożywienia

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Oferta mieszkań od deweloperów znacząco wzrosła [© Freepik] Oferta mieszkań od deweloperów znacząco wzrosła](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Oferta-mieszkan-od-deweloperow-znaczaco-wzrosla-265958-150x100crop.jpg)

![Zadłużenie sprzedawców sprzętu AGD urosło o 300% w ciągu 2 lat [© Freepik] Zadłużenie sprzedawców sprzętu AGD urosło o 300% w ciągu 2 lat](https://s3.egospodarka.pl/grafika2/sprzet-AGD/Zadluzenie-sprzedawcow-sprzetu-AGD-uroslo-o-300-w-ciagu-2-lat-265955-150x100crop.jpg)

![Kobiety wciąż dyskryminowane na rynku pracy [© Freepik] Kobiety wciąż dyskryminowane na rynku pracy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Kobiety-wciaz-dyskryminowane-na-rynku-pracy-265953-150x100crop.jpg)

![Liczba przelewów Express Elixir w III 2025 wzrosła o 25% r/r [© Gosia K. z Pixabay] Liczba przelewów Express Elixir w III 2025 wzrosła o 25% r/r](https://s3.egospodarka.pl/grafika2/banki/Liczba-przelewow-Express-Elixir-w-III-2025-wzrosla-o-25-r-r-265952-150x100crop.jpg)