Dwie umowy o pracę a Polski Ład - jakie zmiany, na co zwrócić uwagę. Poradnik dla podatnika.

2022-01-25 09:04

![Dwie umowy o pracę a Polski Ład - jakie zmiany, na co zwrócić uwagę. Poradnik dla podatnika. [© Pio Si - Fotolia.com] Dwie umowy o pracę a Polski Ład - jakie zmiany, na co zwrócić uwagę. Poradnik dla podatnika.](https://s3.egospodarka.pl/grafika2/dwie-umowy-o-prace/Dwie-umowy-o-prace-a-Polski-Lad-jakie-zmiany-na-co-zwrocic-uwage-Poradnik-dla-podatnika-243017-200x133crop.jpg)

Dwie umowy o pracę a Polski Ład - jakie zmiany, o czym pamiętać. Poradnik dla podatnika. © Pio Si - Fotolia.com

Przeczytaj także: Polski Ład: 15 najczęstszych pytań i odpowiedzi dotyczących PIT i składki zdrowotnej

Wpływ Polskiego Ładu na wynagrodzenia pracowników

Wśród zasadniczych zmian, które oddziałują na poziom wynagrodzeń netto jest brak możliwości odliczenia składki zdrowotnej od podatku. Równocześnie podwyższono kwotę wolną od podatku do 30 000 zł (z maksymalnej kwoty wolnej – 8000 zł) i zwiększono próg dochodowy, powyżej którego jest stosowana stawka 32% (z 85 528 zł do 120 000 zł).

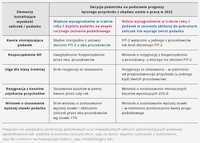

Na co zwrócić uwagę, jeśli mamy dwie umowy o pracę:

- uwzględnienie kwoty zmniejszającej podatek (obecnie 425 zł),

- rozporządzenie odraczające pobór zaliczek,

- ulgę dla klasy średniej,

- wniosek o rezygnację z uwzględniania zryczałtowanych kosztów uzyskania przychodów,

- wniosek o stosowanie wyższej 32 proc. stawki podatku w trakcie roku.

Dwie umowy o pracę – skutki podatkowe

Zdarzają się sytuacje, gdy pracownik jest równocześnie zatrudniony u dwóch różnych pracodawców (całość lub część etatu). Wówczas należy wziąć pod uwagę:

1) Uwzględnienie kwoty zmniejszającej podatek (obecnie 425 zł)

W tym celu pracownik może złożyć odpowiednie oświadczenie PIT-2 (do pobrania: oświadczenie PIT-2) u pracodawcy, u którego zamierza uwzględniać tę kwotę.

Przy dwóch umowach o pracę, pracownik składa oświadczenie PIT-2 tylko jednemu pracodawcy. Drugi z nich pobierze zaliczkę na podatek, bez stosowania kwoty zmniejszającej podatek. Oznacza to, że wynagrodzenie miesięczne od tego pracodawcy będzie niższe [1] (w porównaniu do zasad w roku 2021).

W zeznaniu rocznym pracownik ma prawo ująć całość jednej kwoty zmniejszającej (425 x 12 miesięcy = 5100 zł). Dlatego warto sprawdzić, czy PIT-2 został złożony, a także, czy nie złożono go u więcej niż jednego płatnika. W przypadku dwóch umów o pracę jego złożenie do pracodawcy, od którego podatnik otrzymuje wyższe wynagrodzenie da z kolei większą pewność pełnego uwzględniania kwoty wolnej już w trakcie roku.

2) Rozporządzenie odraczające pobór zaliczek [2]

Stosowane w sytuacji, gdy zaliczki na podatek obliczane według zasad roku 2021 są korzystniejsze dla pracownika, a jego miesięczne przychody nie przekraczają kwoty 12 800 zł. Potrącany będzie wówczas podatek jedynie do wysokości obliczonej według reguł z roku 2021.

W trakcie roku pracownik o trzyma wyższe wynagrodzenie, jednak na etapie zeznania podatkowego może wystąpić konieczność dopłaty podatku. Rozporządzenie jest stosowane automatycznie, przy czym pracownik ma prawo zrezygnować z jego stosowania, ale wyłącznie w odniesieniu do tego pracodawcy, u którego nie złożył PIT-2.

W przypadku dwóch umów o pracę, pracownik może zrezygnować ze stosowania rozporządzenia u tego pracodawcy, któremu nie złożył PIT-2. W tej sytuacji, zależnie od poziomów wynagrodzenia, ten pracodawca może potrącić wyższe zaliczki na podatek – pracownik, otrzymując niższe wynagrodzenie netto w trakcie roku, zmniejsza ryzyko dopłaty podatku na etapie zeznania rocznego.

3) Ulga dla klasy średniej

Pracownicy, którzy osiągają przychody miesięczne w przedziale od 5701 zł do 11 141 zł, mają pomniejszany dochód o kwotę wynikającą z ustawowego wzoru. Każdy z pracodawców jest zobowiązany uwzględniać tę ulgę na etapie obliczania zaliczek.

W zależności od wysokości przychodu, kwota ulgi dla klasy średniej rośnie stopniowo od 1,92 zł (dla przychodu 5701 zł) do 1121,5 zł (dla przychodu 8550 zł), a następnie obniża się do 0 (dla przychodu 11 142 zł).

Prawo do ulgi jest weryfikowane drugi raz w momencie składania zeznania i finalnie przysługuje tylko podatnikom, którzy osiągają roczny przychód w przedziale od 68 412 zł do 133 692 zł.

Tym samym w przypadku dwóch etatów, warto oszacować w przybliżeniu łączne przychody z obu umów o pracę. Jeżeli taki przychód miałby przekroczyć kwotę 133 692 zł, aby zmniejszyć ryzyko dopłaty rocznej, można złożyć każdemu z pracodawców (lub jednemu z nich) rezygnację z uwzględniania ulgi w trakcie roku (do pobrania: wniosek o niestosowanie ulgi dla klasy średniej). W przeciwnym razie, decydując się na otrzymywanie wyższego wynagrodzenia w trakcie roku, podatnik będzie zobowiązany do zwrotu ulgi w zeznaniu podatkowym.

4) Wniosek o rezygnację z uwzględniania zryczałtowanych kosztów uzyskania przychodów [3]

Jeśli dwaj pracodawcy uwzględniają przy obliczaniu zaliczek pełną miesięczną kwotę kosztów (po 250 zł lub podwyższone 300 zł), może to skutkować dopłatą podatku przez pracownika w zeznaniu. Maksymalna wartość kosztów w przypadku dwóch stosunków pracy będzie bowiem niższa od sumy uwzględnionych kosztów w obu umowach i wynosi odpowiednio 4500 zł lub 5400 zł.

Jeżeli podatnik chce uniknąć dopłaty podatku w zeznaniu, może złożyć pracodawcy wniosek o zaprzestanie uwzględniania kosztów od kolejnego miesiąca. Wniosek taki może złożyć temu pracodawcy, który stosuje podstawowe koszty wynoszące 250 zł miesięcznie.

5) Wniosek o stosowanie wyższej 32% stawki podatku w trakcie roku [4]

W przypadku otrzymywania wynagrodzenia osobno z każdej umowy o pracę w wysokości nieprzekraczającej progu podatkowego 120 000 zł, pracownik będzie miał obliczane zaliczki według stawki 17%. Jeżeli jednak w skali roku łączna podstawa opodatkowania przekroczy ww. próg, na etapie zeznania będzie on zobligowany do dopłaty podatku.

Może tego uniknąć, składając pracodawcy wniosek o obliczanie zaliczek według stawki 32%.

fot. mat. prasowe

Dwie umowy o pracę a Polski Ład - na co zwrócić uwagę

W zależności od podjętych decyzji może nas czekać konieczność dopłaty podatku w ramach zeznania rocznego lub zwrot nadpłaconego podatku.

Objaśnienia

[1] W sytuacji braku stosowania reguł rozporządzenia, o którym mowa w pkt 2.

[2] Rozporządzenie Ministra Finansów z dnia 7 stycznia 2022 r. w sprawie przedłużenia terminów poboru i przekazania przez niektórych płatników zaliczek na podatek dochodowy od osób fizycznych (Dz.U. z 2022, poz. 28).

[3] Regulacja niezależna od nowych rozwiązań Polskiego Ładu.

[4] Regulacja niezależna od nowych rozwiązań Polskiego Ładu.

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Dochody z umowy o pracę i zlecenia a Polski Ład. Na co zwrócić uwagę w 2022 r. [© adam88xx - Fotolia.com] Dochody z umowy o pracę i zlecenia a Polski Ład. Na co zwrócić uwagę w 2022 r.](https://s3.egospodarka.pl/grafika2/umowa-zlecenia/Dochody-z-umowy-o-prace-i-zlecenia-a-Polski-Lad-Na-co-zwrocic-uwage-w-2022-r-243099-150x100crop.jpg) Dochody z umowy o pracę i zlecenia a Polski Ład. Na co zwrócić uwagę w 2022 r.

Dochody z umowy o pracę i zlecenia a Polski Ład. Na co zwrócić uwagę w 2022 r.

![Nowe ulgi i zwolnienia podatkowe w 2022 r. O tym pamiętaj na początku roku [© ruff - fotolia.com] Nowe ulgi i zwolnienia podatkowe w 2022 r. O tym pamiętaj na początku roku](https://s3.egospodarka.pl/grafika2/ulga-dla-klasy-sredniej/Nowe-ulgi-i-zwolnienia-podatkowe-w-2022-r-O-tym-pamietaj-na-poczatku-roku-242626-150x100crop.jpg)

![Jak skorzystać z ulgi dla klasy średniej i kiedy się ona opłaca? [© Rrraum - Fotolia.com] Jak skorzystać z ulgi dla klasy średniej i kiedy się ona opłaca?](https://s3.egospodarka.pl/grafika2/ulga-dla-klasy-sredniej/Jak-skorzystac-z-ulgi-dla-klasy-sredniej-i-kiedy-sie-ona-oplaca-242931-150x100crop.jpg)

![Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować. [© 39939170_bzyxx - fotolia.com] Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować.](https://s3.egospodarka.pl/grafika2/ulga-dla-klasy-sredniej/Ulga-dla-klasy-sredniej-Kto-na-niej-skorzysta-Jak-i-kiedy-zrezygnowac-242811-150x100crop.jpg)

![Pracujący senior nie zapłaci podatku. Kiedy zerowy PIT dla seniora? [© fotogestoeber - fotolia.com] Pracujący senior nie zapłaci podatku. Kiedy zerowy PIT dla seniora?](https://s3.egospodarka.pl/grafika2/emeryt/Pracujacy-senior-nie-zaplaci-podatku-Kiedy-zerowy-PIT-dla-seniora-246597-150x100crop.jpg)

![Ulga dla seniora a dodatkowe składniki wynagrodzenia: ryczałt za jazdy lokalne [© sephirot17 - Fotolia.com] Ulga dla seniora a dodatkowe składniki wynagrodzenia: ryczałt za jazdy lokalne](https://s3.egospodarka.pl/grafika2/emeryt/Ulga-dla-seniora-a-dodatkowe-skladniki-wynagrodzenia-ryczalt-za-jazdy-lokalne-244004-150x100crop.jpg)

![Ulga na powrót - Polski Ład. Kiedy przysługuje, dla kogo, jak skorzystać. [© JESHOOTS-com - pixabay.com] Ulga na powrót - Polski Ład. Kiedy przysługuje, dla kogo, jak skorzystać.](https://s3.egospodarka.pl/grafika2/ulga-na-powrot/Ulga-na-powrot-Polski-Lad-Kiedy-przysluguje-dla-kogo-jak-skorzystac-243069-150x100crop.jpg)

![Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora) [© picture-factory - fotolia.com] Ulga dla pracujących seniorów. Dla kogo i na jakich zasadach PIT-0 (zerowy PIT dla seniora)](https://s3.egospodarka.pl/grafika2/emeryt/Ulga-dla-pracujacych-seniorow-Dla-kogo-i-na-jakich-zasadach-PIT-0-zerowy-PIT-dla-seniora-242901-150x100crop.jpg)

![Kto i kiedy powinien złożyć PIT-2 w 2022 r. Praktyczny poradnik dla podatnika [© bzyxx - fotolia.com] Kto i kiedy powinien złożyć PIT-2 w 2022 r. Praktyczny poradnik dla podatnika](https://s3.egospodarka.pl/grafika2/PIT-2/Kto-i-kiedy-powinien-zlozyc-PIT-2-w-2022-r-Praktyczny-poradnik-dla-podatnika-242744-150x100crop.jpg)

![Polski Ład i emeryci: kiedy senior może skorzystać z ulgi dla pracujących emerytów? [© contrastwerkstatt - fotolia.com] Polski Ład i emeryci: kiedy senior może skorzystać z ulgi dla pracujących emerytów?](https://s3.egospodarka.pl/grafika2/emeryt/Polski-Lad-i-emeryci-kiedy-senior-moze-skorzystac-z-ulgi-dla-pracujacych-emerytow-249420-150x100crop.jpg)

![Skala podatkowa, podatek liniowy: składki ZUS za styczeń 2022 r. [© FotolEdhar - Fotolia.com] Skala podatkowa, podatek liniowy: składki ZUS za styczeń 2022 r.](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skala-podatkowa-podatek-liniowy-skladki-ZUS-za-styczen-2022-r-242984-150x100crop.jpg)

![CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo? [© shake_pl - Fotolia.com] CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo?](https://s3.egospodarka.pl/grafika2/estonski-CIT/CIT-Estonski-vs-CIT-klasyczny-ktore-rozwiazanie-jest-dla-kogo-243054-150x100crop.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Złoto na historycznych szczytach [© Linda Hamilton z Pixabay] Złoto na historycznych szczytach](https://s3.egospodarka.pl/grafika2/zloto/Zloto-na-historycznych-szczytach-266085-150x100crop.jpg)

![2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r. [© Freepik] 2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r.](https://s3.egospodarka.pl/grafika2/przeniesienie-konta-bankowego/2657-wnioskow-o-przeniesienie-konta-bankowego-w-I-kw-2025-r-266071-150x100crop.jpg)

![Jak odzyskać rzeczy pozostawione w samolocie? [© olivier89 z Pixabay] Jak odzyskać rzeczy pozostawione w samolocie?](https://s3.egospodarka.pl/grafika2/rzeczy-znalezione/Jak-odzyskac-rzeczy-pozostawione-w-samolocie-266069-150x100crop.jpg)

![Złotówkowicze muszą wykazać się cierpliwością [© Freepik] Złotówkowicze muszą wykazać się cierpliwością](https://s3.egospodarka.pl/grafika2/kredyty-zlotowkowe/Zlotowkowicze-musza-wykazac-sie-cierpliwoscia-266068-150x100crop.jpg)

![Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r [© Freepik] Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-II-2025-Eksport-spadl-o-5-a-import-wzrosl-o-1-1-r-r-266067-150x100crop.jpg)