Praca w Anglii: wynagrodzenie w polskim PIT-36

2019-04-05 13:57

Przeczytaj także: Pracujesz w Anglii czy Austrii? Fiskus zabierze Ci zagraniczny podatek

Polski ustawodawca wskazuje, że w państwie swojej rezydencji podatkowej musimy rozliczać się ze wszystkich uzyskanych w trakcie roku podatkowego dochodów, w tym także tych uzyskanych za granicą – mimo że te już raz tam zostały opodatkowane. Dlatego też osoba będąca polskim rezydentem podatkowym wypełniając krajowego PIT-a nie może zapomnieć o dochodach zagranicznych, a nawet gdyby z różnych względów ich nie wykazała – z czasem fiskus i tak się o nie upomni. Uzyska bowiem informacje z zagranicy o tym, że taka osoba tam pracowała zarobkowo. Powyższe nie oznacza jednak od razu obowiązku zapłaty z tego tytułu podatku.Podatnik zarabiający za granicą do dochodów tych stosuje bowiem odpowiednią metodę zapobieżenia podwójnemu opodatkowaniu. Obecnie umowa o unikaniu podwójnego opodatkowania, zawarta pomiędzy Anglią a Polską, wskazuje na metodę wyłączenia z progresją. Jest to jedna z dwóch dopuszczalnych – korzystniejsza dla podatników. Metoda ta zwalnia z podatku w Polsce dochody zagraniczne. W polskim PIT trzeba je wprawdzie wykazać, niemniej podatku o nich podatnik nie zapłaci. Niestety podniosą one daninę od dochodów tu opodatkowanych.

Zagraniczne dochody są w Polsce rozliczane wg jednej z dwóch metod:

- metody wyłączenia z progresją - która zwalnia je z podatku w Polsce, niemniej dochody te wpływają na wartość stawki podatku mającej zastosowanie do dochodów tu opodatkowanych

- metody odliczenia proporcjonalnego - która nakazuje dochody zagraniczne w Polsce opodatkować tak samo jak krajowe, niemniej przy liczeniu podatku zezwala na odliczenie podatku zapłaconego za granicą (w części przypadającej na dochody zagraniczne.

Metodę wyłączenia z progresją stosuje się m.in. do dochodów uzyskanych w Albanii, Danii, Chorwacji, Estonii, Francji, Grecji, Irlandii, Japonii, Kanadzie, Litwie, Luksemburgu, Łotwie, Niemczech, Portugalii, Rumunii, Słowenii, Słowacji, Szwecji, Turcji, Ukrainie, Węgrzech, Włoszech.

Metodę odliczenia proporcjonalnego stosuje się natomiast m.in. do dochodów uzyskanych w Belgii, Holandii, Islandii, Macedonii, Rosji, Stanach Zjednoczonych, Tadżykistanie.

fot. whitelook - Fotolia.com

Od brytyjskich dochodów nie płacimy podatku

Brytyjskie dochody są zwolnione z podatku w Polsce. Jeżeli jednak polski rezydent podatkowy składa w naszym kraju PIT-a, musi pamiętać o ich ujawnieniu w tym rozliczeniu podatkowym. Efektem powyższego jest podniesienie stawki podatku dla dochodów krajowych.

Praktyczny sposób rozliczenia brytyjskich dochodów (wraz z wypełnieniem samego formularza podatkowego) prezentujemy poniżej. Z uwagi jednakże na to, iż dochody te są w Polsce zwolnione z podatku, w przykładzie zostały też dodane dochody krajowe. Występowanie jedynie dochodów Anglii skutkuje bowiem tym, że podatnik w Polsce nie musi w ogóle składać PITa, a gdyby nawet to zrobił, formularz byłby w zasadzie „zerowy”. Dochody krajowe pozwolą pokazać jak wygląda sam mechanizm obliczania podatku w takim przypadku.

Założenia:

Przez pięć miesięcy 2018 r. Pan Piotr pracował w Polsce na umowę o pracę. Z tego tytułu otrzymał od pracodawcy PIT-11, w którym wykazane zostały następujące wartości:

Przychód: 21 000 zł

Koszty uzyskania przychodu: 556,25 zł

Dochód: 20 443,75 zł

Zaliczka na podatek: 1 525 zł

Składki na ubezpieczenie społeczne: 2 879,10 zł

Składki na ubezpieczenie zdrowotne: 1 404,36 zł

W miesiącach lipiec, sierpień, wrzesień, październik, listopad Pan Piotr pracował w Anglii. Jego wynagrodzenie z tego tytułu wynosiło: za miesiące liczące 31 dni: 2075,60 GBP, a za miesiące liczące 30 dni: 2078 GBP. Płatne ono było 5-tego dnia następnego miesiąca. Pracodawca z tego tytułu pobierał zaliczkę na podatek w wysokości 180 GBPo za każdy miesiąc.

1. Przelicz walutę na złotówki

W polskich rozliczeniach podatkowych należy wyrażać wszystkie kwoty w złotówkach. Dlatego też konieczne jest tutaj dokonanie odpowiedniego przeliczenia walut obcych. Zanim jednak dokonamy tego przeliczenia dodajmy, że w rozliczeniu podatkowym osoby pracujące za granicą na tzw. etacie mają prawo odliczyć od przychodu 30% zagranicznej diety za każdy dzień przebywania za granicą w stosunku pracy.

Należy pamiętać, że odliczenie 30% diety przysługuje jedynie podatnikom przebywającym czasowo za granicą i uzyskującym przychody jedynie ze stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy.

W związku z tym odliczenia tego nie stosują osoby uzyskujące przychody z innych tytułów.

Przyjmijmy dla uproszczenia, że Pan Piotr pozostawał za granicą przez całe miesiące w których pracował. Dieta zagraniczna dla Anglii wynosi 35 GBP za każdą dobę. W związku z tym kwoty przysługujących diet pomniejszających przychód wyniosą:

- lipiec: 31 dni x 35 GBP x 30%= 325,5 GBP

- sierpień: 31 dni x 35 GBP x 30%= 325,5 GBP

- wrzesień: 30 dni x 35 GBP x 30% = 315 GBP

- październik: 31 dni x 35 GBP x 30%= 325,5 GBP

- listopad: 30 dni x 35 GBP x 30% = 315 GBP

Wykazany w rocznym PIT przychód, pomniejszony o przysługujące odliczenia, wyniesie zatem:

- lipiec: 2 075,60 GBP– 325,5 GBP = 1 750,10 GBP

- sierpień: 2 075,60 GBP– 325,5 GBP = 1 750,10 GBP

- wrzesień: 2 078 GBP – 315 GBP = 1 763 GBP

- październik: 2 075,60 GBP– 325,5 GBP = 1 750,10 GBP

- wrzesień: 2 078 GBP – 315 GBP = 1 763 GBP

Tak ustaloną wartość przychodu należy w następnym kroku przeliczyć na złote polskie.

Przeliczenia walut obcych na złotówki dokonuje się tutaj obowiązkowo po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego dzień uzyskania przychodu (jeżeli zatem dla przykładu wynagrodzenie zostało wypłacone 5 listopada, to stosuje się do niego kurs z 4 listopada). Nie stosuje się tutaj rzeczywistego kursu banku podatnika czy kantoru wymiany walut.

Na potrzeby naszego przykładu dla uproszczenia przyjmiemy jeden kurs, na poziomie 5,00 zł. W związku z powyższym przychód Pana Piotra wyniesie:

- lipiec: 1750,1 GBP x 5,00 zł/GBP = 8750,50 zł

- sierpień: 1750,1 GBP x 5,00 zł/GBP = 8750,50 zł

- wrzesień: 1763 GBP x 5,00 zł/GBP = 8 815,00 zł

- październik: 1750,1 GBP x 5,00 zł/GBP = 8750,50 zł

- wrzesień: 1763 GBP x 5,00 zł/GBP = 8 815,00 zł

Razem przychód, wykazany w PIT/ZG wyniesie: 43 881,50 zł.

Warto w tym miejscu dodać, że na złotówki nie trzeba tutaj już przeliczać samego podatku zapłaconego za granicą. Ten bowiem nie wywiera wpływu na rozliczenie.

Ponieważ Pan Piotr pracował w oparciu o umowę o pracę, przysługują mu także krajowe zryczałtowane koszty uzyskania przychodu. Załóżmy, że mieszkał on w tej samej miejscowości, w której znajdował się jego zakład pracy. W związku z tym przy ustalaniu dochodu może uwzględnić w każdym miesiącu koszty w wysokości 111,25 zł, czyli w sumie (za 5 miesięcy) 556,25 zł.

Zagraniczny dochód Pana Piotra wyniesie zatem: 43 881,50 zł - 556,25 zł = 43 325,25 zł.

Dochód ten zostanie wykazany w kolumnie „c” załącznika PIT/ZG.

2. Sporządź PIT-a.

Wypełnienie zeznania podatkowego zaczynamy od wyboru stosownego kompletu dokumentów, a następnie wpisania danych identyfikujących podatnika, wskazania sposobu rozliczenia oraz określenia urzędu, do którego jest ono kierowane. Dla dochodów zagranicznych właściwy jest formularz PIT-36 wraz z załącznikiem PIT/ZG. Warto dodać, że od 2018 r. należy też wskazać, czy składamy PIT-36 czy PIT-36S. Ten ostatni jest przewidziany dla przedsiębiorstw w spadku, a więc nas nie interesuje.

fot. mat. prasowe

Dane adresowe w PIT-36

Wypełnienie zeznania PIT-36 rozpoczynamy od podania danych adresowych podatnika oraz celu złożenia formularza.

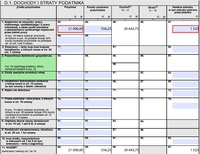

Kolejny etap to wpisanie przychodów z pracy uzyskanych w kraju. Te wystarczy przepisać z otrzymanego od pracodawcy PIT-11.

fot. mat. prasowe

Dochody z pracy w PIT-36

Dochody z pracy opodatkowane w Polsce wykazywane są na drugiej stronie formularza

Teraz możemy przejść do wypełnienia załącznika PIT/ZG, w którym zostaną wykazane dochody zagraniczne (taka kolejność wypełniania formularza nie jest obowiązkowa).

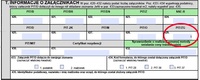

Najpierw jednak załącznik taki należy dodać do kompletu zeznania podatkowego. Jeżeli podatnik korzysta z e-Deklaracji przygotowanych przez resort finansów, dodanie załącznika dokonuje się poprzez wskazanie liczby sztuk tego załącznika w odpowiednim polu zeznania podstawowego pod końcem formularza (w naszym przypadku jest to PIT-36).

fot. mat. prasowe

Dodawanie załączników do e-Deklaracji PIT-36

Załączniki do zeznania podstawowego dodawane są automatycznie po wskazaniu ich liczby.

Czynność ta spowoduje automatyczne dołączenie wskazanego załącznika w wymaganej ilości egzemplarzy.

W PIT/ZG, po podaniu danych identyfikacyjnych (e-Deklaracja dokonuje tutaj ich automatycznego przeniesienia za wyjątkiem identyfikatora podatkowego) należy wskazać kraj, w którym uzyskano dochody, oraz ich wartość w części C., kolumnie „c”.

fot. mat. prasowe

Dochody z Anglii w PIT/ZG

Sposób prezentacji dochodów zagranicznych zależy od źródła przychodu oraz metody ich opodatkowania.

Na tym wypełnienie załącznika PIT/ZG się kończy. Kwota wykazanego w nim dochodu winna następnie zostać przeniesiona do części H. zeznania PIT-36 (pole 182). E-Deklaracja wartość tę przenosi automatycznie - nie trzeba jej wpisywać ręcznie.

fot. mat. prasowe

Dochody zwolnione z podatku w PIT-36

Dochody zagraniczne, które są zwolnione z podatku, a wpływają na jego wysokość w stosunku do dochodów krajowych, są ujmowane w zeznaniu rocznym.

Teraz przejdziemy do podania brakujących danych z informacji PIT-11. Można było oczywiście wpisać je już wcześniej, niemniej w niektórych przypadkach e-Deklaracja mogłaby zwracać komunikaty o ich nieprawidłowych wysokościach. Dlatego właśnie dobrze jest je wprowadzić dopiero po określeniu wszystkich przychodów.

I tak w części E. (pole 165) należy podać wartość składek na ubezpieczenie społeczne wykazaną w informacji PIT-11 otrzymanej od polskiego pracodawcy.

fot. mat. prasowe

Składki na ubezpieczenie społeczne w PIT-36

Składki na ubezpieczenie społeczne są podstawowym odliczeniem od dochodu pomniejszającym podstawę opodatkowania.

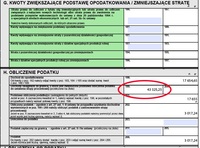

Na tej podstawie nastąpi obliczenie podstawy opodatkowania w prawidłowej wysokości oraz ustalenie podatku przy uwzględnieniu dochodów zagranicznych.

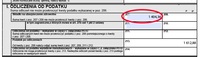

fot. mat. prasowe

Wyliczenie podatku w PIT-36

e-Deklaracja PIT-36 dokonuje automatycznego wyliczenia podatku

E-deklaracje, czy programy do sporządzania zeznań podatkowych, same dokonują niezbędnych działań arytmetycznych w celu obliczenia podatku. Warto jednak wiedzieć, w jaki sposób taka wartość podatku jest obliczona. Dlatego poniżej zaprezentujemy sposób jego wyliczenia dla naszego przykładu.

Dc = 17 654,65 zł + 43 325,25 zł = 60 889,90 zł = 60 890 zł (I próg podatkowy)

P = 60 890 zł x 18% - 556,02 zł = 10 404,18 zł

S =(10 404,18 zł / 60 889,90 zł) x 100% = 17,09%

Pn = 17 655 zł x 17,09% = 3 017,24zł

gdzie:

DC - dochód całkowity

P - podatek obliczony wg skali podatkowej

S - stopa procentowa

Pn - podatek należny

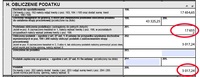

Następnym krokiem jest wskazanie w części I. zeznania PIT-36 kwoty składki na ubezpieczenie zdrowotne, która podlega odliczeniu. Na tej podstawie następuje wyliczenie należnego podatku.

fot. mat. prasowe

Składki na ubezpieczenie zdrowotne w PIT-36

Po podaniu wartości składki na ubezpieczenie zdrowotne następuje ustalenie wartości należnego podatku.

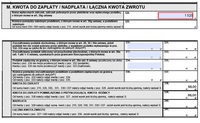

W części M. formularza należy wskazać faktycznie wpłacone w trakcie roku zaliczki na podatek (w naszym przypadku jest to kwota zaliczki na podatek pobrana przez płatnika, a wykazana w PIT-11). Jak nietrudno zauważyć, podatnik z naszego przykładu będzie musiał dopłacić fiskusowi kwotę 88 zł.

fot. mat. prasowe

Rozliczenie podatku w PIT-36

Wartość podatku do wpłaty/zwrotu jest określana w części M. zeznania PIT-36

Na tym wypełnienie zeznania można zakończyć. Teraz wystarczy formularz wydrukować, podpisać i dostarczyć do urzędu skarbowego bądź wysłać go elektronicznie - co jest dużo wygodniejsze i szybsze. Jak wysłać e-Deklarację elektronicznie, opisaliśmy tutaj: Jak wysłać e-Deklaracje do urzędu skarbowego.

Z uwagi jednakże na to, że u Pana Piotra wystąpił podatek należny, może one przekazać 1% jego wartości na rzecz wybranej organizacji pożytku publicznego. Służy temu część R. zeznania PIT-36, w której to należy wskazać co najmniej nr KRS wybranej organizacji oraz wnioskowaną kwotę do przekazania. W części S. formularza można też dobrowolnie podać cel szczegółowy, na który organizacja winna wykorzystać otrzymaną kwotę oraz wyrazić zgodę na przekazanie jej danych osobowych podatników.

fot. mat. prasowe

1% dla OPP w PIT-36

Warto podzielić się swoim podatkiem z organizacją pożytku publicznego tym bardziej, że to nic podatnika nie kosztuje.

Już niedługo dochody brytyjskie będą rozliczane wg drugiej ze wskazanych metod, czyli odliczenia proporcjonalnego. Jest to niewątpliwie pogorszenie zasad rozliczania dochodów zagranicznych. Szerzej na ten temat pisaliśmy w artykule: Pracujesz w Anglii czy Austrii? Fiskus zabierze Ci zagraniczny podatek

![Przedsiębiorca nie zawsze rozlicza w polskim PIT zagraniczne dochody [© Piotr Adamowicz - Fotolia.com] Przedsiębiorca nie zawsze rozlicza w polskim PIT zagraniczne dochody](https://s3.egospodarka.pl/grafika2/PIT-36/Przedsiebiorca-nie-zawsze-rozlicza-w-polskim-PIT-zagraniczne-dochody-232157-150x100crop.jpg) Przedsiębiorca nie zawsze rozlicza w polskim PIT zagraniczne dochody

Przedsiębiorca nie zawsze rozlicza w polskim PIT zagraniczne dochody

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Praca w Anglii: wynagrodzenie w polskim PIT-36 [© whitelook - Fotolia.com] Praca w Anglii: wynagrodzenie w polskim PIT-36](https://s3.egospodarka.pl/grafika2/PIT-36/Praca-w-Anglii-wynagrodzenie-w-polskim-PIT-36-217206-200x133crop.jpg)

![Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne? [© adam88xx - Fotolia.com] Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne?](https://s3.egospodarka.pl/grafika2/PIT-36/Konsekwencje-Konwencji-MLI-kto-rozliczy-dochody-zagraniczne-211896-150x100crop.jpg)

![Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy [© Wioletta - Fotolia.com] Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy](https://s3.egospodarka.pl/grafika2/kontrahent-zagraniczny/Rozliczenie-dochodow-z-pracy-w-Polsce-dla-belgijskiej-firmy-202960-150x100crop.jpg)

![Opodatkowanie PIT w Polsce dochodów zagranicznych [© Patryk Kosmider - Fotolia.com] Opodatkowanie PIT w Polsce dochodów zagranicznych](https://s3.egospodarka.pl/grafika2/PIT-36/Opodatkowanie-PIT-w-Polsce-dochodow-zagranicznych-199718-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Ulga abolicyjna w PIT za 2021 r. [© serQ - Fotolia.com] Ulga abolicyjna w PIT za 2021 r.](https://s3.egospodarka.pl/grafika2/PIT-36/Ulga-abolicyjna-w-PIT-za-2021-r-243617-150x100crop.jpg)

![Ulga abolicyjna została ograniczona. Co z rezydencją podatkową [© pixabay.com] Ulga abolicyjna została ograniczona. Co z rezydencją podatkową](https://s3.egospodarka.pl/grafika2/PIT-36/Ulga-abolicyjna-zostala-ograniczona-Co-z-rezydencja-podatkowa-237002-150x100crop.jpg)

![Ograniczenie ulgi abolicyjnej od 2021 roku [© apops - Fotolia.com] Ograniczenie ulgi abolicyjnej od 2021 roku](https://s3.egospodarka.pl/grafika2/PIT-36/Ograniczenie-ulgi-abolicyjnej-od-2021-roku-236462-150x100crop.jpg)

![W PIT za 2020 rok ulga abolicyjna w pełnej wysokości [© serQ - Fotolia.com] W PIT za 2020 rok ulga abolicyjna w pełnej wysokości](https://s3.egospodarka.pl/grafika2/PIT-36/W-PIT-za-2020-rok-ulga-abolicyjna-w-pelnej-wysokosci-236229-150x100crop.jpg)

![Zeznania podatkowe: ulga abolicyjna 2020/2021 a dochody krajowe [© serQ - Fotolia.com] Zeznania podatkowe: ulga abolicyjna 2020/2021 a dochody krajowe](https://s3.egospodarka.pl/grafika2/PIT-36/Zeznania-podatkowe-ulga-abolicyjna-2020-2021-a-dochody-krajowe-235694-150x100crop.jpg)

![Kompleksowa organizacja eventów w ustawie o VAT zdaniem fiskusa [© Aleksandr Matveev - Fotolia.com] Kompleksowa organizacja eventów w ustawie o VAT zdaniem fiskusa](https://s3.egospodarka.pl/grafika2/imprezy-integracyjne/Kompleksowa-organizacja-eventow-w-ustawie-o-VAT-zdaniem-fiskusa-217146-150x100crop.jpg)

![Alkohol na spotkaniu biznesowym a koszty uzyskania przychodów [© WavebreakmediaMicro - Fotolia.com] Alkohol na spotkaniu biznesowym a koszty uzyskania przychodów](https://s3.egospodarka.pl/grafika2/faktura-VAT/Alkohol-na-spotkaniu-biznesowym-a-koszty-uzyskania-przychodow-217006-150x100crop.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie [© Freepik] Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie](https://s3.egospodarka.pl/grafika2/eksport/Polskie-jajka-i-pieczarki-na-stolach-wielkanocnych-na-calym-swiecie-266021-150x100crop.jpg)

![Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym [© Freepik] Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym](https://s3.egospodarka.pl/grafika2/nakaz-zaplaty/Sprzeciw-od-nakazu-zaplaty-w-elektronicznym-postepowaniu-upominawczym-265987-150x100crop.jpg)

![Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym? [© Freepik] Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym?](https://s3.egospodarka.pl/grafika2/gospodarka-obiegu-zamknietego/Jak-nam-idzie-transformacja-w-kierunku-gospodarki-o-obiegu-zamknietym-266022-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)