Dzięki uldze na dziecko oszczędzą też rodzice z niskim podatkiem

2017-04-24 13:18

![Dzięki uldze na dziecko oszczędzą też rodzice z niskim podatkiem [© Wioletta - Fotolia.com] Dzięki uldze na dziecko oszczędzą też rodzice z niskim podatkiem](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Dzieki-uldze-na-dziecko-oszczedza-tez-rodzice-z-niskim-podatkiem-191579-200x133crop.jpg)

Ulga na dzieci ponad limit wyliczonego podatku © Wioletta - Fotolia.com

Przeczytaj także: Kto jest uprawniony do ulgi prorodzinnej (na dzieci)?

Jeśli z rocznego zeznania podatkowego rodzica wynika 1 112 zł podatku dochodowego, dzięki uldze prorodzinnej nie zapłaci fiskusowi ani złotówki. Tyle wynosi kwota zmniejszająca roczny PIT, przysługująca podatnikowi wychowującemu dziecko. Skorzystać z niej można po spełnieniu kilku warunków, ale nie ma wśród nich takiego, który nie pozwala odliczyć ulgi w przypadku podatku niższego niż sama ulga.Odliczą składający PIT-36 i PIT-37

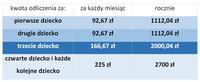

Ulga na dzieci wraz z częścią zapłaconej składki na ubezpieczenie zdrowotne to najbardziej popularne odliczenie od podatku dochodowego. Kwota odliczeń z tytułu ulgi sięga prawie 7 mld zł, co daje około 1,5 tys. zł przeciętnej kwoty przypadającej na jednego korzystającego z niej podatnika – wynika z danych resortu finansów za 2015 r. Im więcej pociech w domu, tym większa kwota odliczenia.

fot. mat. prasowe

Ulga na dzieci rośnie wraz z ich liczbą

Ulga na dzieci jest silnie uzależniona od liczby posiadanych pociech. Na pierwszą dwójkę wynosi ona ok. 1 tys. zł na dziecko. Trzecie dziecko pozwala zmniejszyć podatek o kolejne 2 tys. zł, a czwarte i każde kolejne aż o 2,7 tys. zł.

Z ulgi prorodzinnej w rozliczeniu 2016 r. można skorzystać, jeśli w 2016 r.:

- rodzice wykonywali władzę rodzicielską,

- rodzice uzyskali dochody opodatkowane według skali podatkowej, tj. rozliczają się na PIT-36 i PIT-37,

- roczne dochody osób wychowujących jedno dziecko nie przekroczyły 112 tys. zł,

- dziecko było małoletnie,

- dziecko było pełnoletnie, ale otrzymywało zasiłek pielęgnacyjny lub rentę socjalną,

- dziecko było pełnoletnie, ale uczyło się i nie skończyło 25. roku życia oraz – jeśli pracowało – zarobiło maksymalnie 3089 zł z pracy objętej skalą lub z kapitałów pieniężnych.

Przykład 1

Pani Anna wychowuje dwójkę dzieci, które w 2016 r. pracowały dorywczo. Syn w trakcie 2016 r. ukończył pełnoletność, a córka nie. Do chwili uzyskania pełnoletności syn zarobił 4 tys. zł, a po uzyskaniu pełnoletności 3 tys. zł. Córka zarobiła 5 tys. zł. Łączny roczny zarobek dzieci wyniósł 12 tys. zł. Na potrzeby ulgi prorodzinnej pani Anna powinna wziąć pod uwagę jedynie dochody syna, jakie uzyskał będąc już pełnoletnim. Te nie przekroczyły 3 089 zł, więc pani Anna może skorzystać z ulgi „na dzieci” i odliczyć od podatku 2 224,08 zł.

Po rozwodzie ulga w proporcji

Jeśli władza rodzicielska w stosunku do dziecka przysługuje każdemu z rozwiedzionych rodziców i oboje ją wykonują, rozwód nie pozbawia prawa do ulgi na dziecko. Byli małżonkowie mogą odliczyć kwotę ulgi po połowie albo w dowolnej ustalonej proporcji każdy w swoim oddzielnym rocznym PIT. Pary pozostające w związku małżeńskim ulgę na dzieci mogą również odliczyć w częściach w dwóch osobnych zeznaniach rocznych (jak wyżej) lub łącznie we wspólnym zeznaniu.

Zwrot niewykorzystanej ulgi jest możliwy, ale limitowany

Załóżmy, że pani Anna chce odliczyć od podatku 2 224,08 zł tytułem ulgi na dzieci, ale jej podatek za 2016 r. wyniósł 1,8 tys. zł. W takiej sytuacji, nawet jeśli rodzicowi „zabrakło” podatku do odliczenia pełnej kwoty ulgi, może odzyskać również jej niewykorzystaną cześć, tj. te nieodliczone 424,08 zł z przykładu.

Przykład 2

Pani Anna w 2016 r. prowadziła własną firmę objętą podatkiem liniowym, jednocześnie wychowywała dwójkę dzieci i przez część roku pracowała na umowie o zlecenie. W rocznej deklaracji PIT-36L rozliczyła zarobek z działalności, odliczając składki ZUS i zdrowotne, jakie opłacała jako przedsiębiorca.

Z uwagi na opłacenie ZUS-ów z działalności gospodarczej, z tytułu umowy zlecenie potrącono jej jedynie składki zdrowotne – w sumie 2 tys. zł. Ta kwota stanowi górny limit dodatkowego zwrotu. Z pracy na zleceniu jej podatek do wykazania w deklaracji PIT-37 wyniósł 1,8 tys. zł. Niewykorzystana kwota ulgi prorodzinnej to 424,08 zł (1 8000 zł – 2 224,08 zł). Jest ona niższa niż górny limit wynikający z sumy wykazanych w tym PIT składek społecznych i zdrowotnych, stąd pani Anna skorzysta z ulgi na dzieci w całości.

Rozliczeniu kwoty dodatkowego zwrotu służą specjalne części formularzy rocznych deklaracji, tj. cześć K w PIT-36 oraz część H w PIT-37. Na druku rocznej deklaracji ulgę na dzieci wpisuje się częściami w dwóch polach, a przysługującą całość w załączniku PIT/O.

Katarzyna Miazek,

![Ulga na dziecko: dochód i strata w PIT nie kompensują się [© resket - Fotolia.com] Ulga na dziecko: dochód i strata w PIT nie kompensują się](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Ulga-na-dziecko-dochod-i-strata-w-PIT-nie-kompensuja-sie-192323-150x100crop.jpg) Ulga na dziecko: dochód i strata w PIT nie kompensują się

Ulga na dziecko: dochód i strata w PIT nie kompensują się

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Ulga prorodzinna: piecza nad dzieckiem to za mało [© Sergey - Fotolia.com] Ulga prorodzinna: piecza nad dzieckiem to za mało](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Ulga-prorodzinna-piecza-nad-dzieckiem-to-za-malo-192051-150x100crop.jpg)

![Ulga prorodzinna a związek małżeński i praca dziecka [© shake_pl - Fotolia.com] Ulga prorodzinna a związek małżeński i praca dziecka](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Ulga-prorodzinna-a-zwiazek-malzenski-i-praca-dziecka-191312-150x100crop.jpg)

![Ulga prorodzinna przy braku podatku u rodziców [© Robert Kneschke - Fotolia.com] Ulga prorodzinna przy braku podatku u rodziców](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Ulga-prorodzinna-przy-braku-podatku-u-rodzicow-191092-150x100crop.jpg)

![Przy jednym dziecku ograniczone prawo do ulgi prorodzinnej [© Syda Productions - Fotolia.com] Przy jednym dziecku ograniczone prawo do ulgi prorodzinnej](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Przy-jednym-dziecku-ograniczone-prawo-do-ulgi-prorodzinnej-190001-150x100crop.jpg)

![MF o uldze prorodzinnej: ważne wykonywanie władzy rodzicielskiej [© andreaobzerova - Fotolia.com] MF o uldze prorodzinnej: ważne wykonywanie władzy rodzicielskiej](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/MF-o-uldze-prorodzinnej-wazne-wykonywanie-wladzy-rodzicielskiej-189015-150x100crop.jpg)

![Ulga prorodzinna na (nie)pełnoletnie zarabiające dziecko [© serq - Fotolia.com] Ulga prorodzinna na (nie)pełnoletnie zarabiające dziecko](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Ulga-prorodzinna-na-nie-pelnoletnie-zarabiajace-dziecko-188559-150x100crop.jpg)

![500+ a zeznanie podatkowe i ulga na dzieci [© Pio Si - Fotolia.com] 500+ a zeznanie podatkowe i ulga na dzieci](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/500-a-zeznanie-podatkowe-i-ulga-na-dzieci-188055-150x100crop.jpg)

![Odliczenie ulgi prorodzinnej w PIT za 2016 r. [© Piotr Adamowicz - Fotolia.com] Odliczenie ulgi prorodzinnej w PIT za 2016 r.](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Odliczenie-ulgi-prorodzinnej-w-PIT-za-2016-r-186651-150x100crop.jpg)

![Dochody zagraniczne dziecka pozbawiają preferencji podatkowych w PIT [© Eléonore H - Fotolia] Dochody zagraniczne dziecka pozbawiają preferencji podatkowych w PIT](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Dochody-zagraniczne-dziecka-pozbawiaja-preferencji-podatkowych-w-PIT-195509-150x100crop.jpg)

![Poniesioną stratę na sprzedaży mieszkania także rozliczamy w PIT [© Wioletta - Fotolia.com] Poniesioną stratę na sprzedaży mieszkania także rozliczamy w PIT](https://s3.egospodarka.pl/grafika2/sprzedaz-mieszkania/Poniesiona-strate-na-sprzedazy-mieszkania-takze-rozliczamy-w-PIT-191554-150x100crop.jpg)

![Oszukałeś Skarb Państwa? - stracisz majątek ostatnich 5 lat [© serikbaib - Fotolia.com] Oszukałeś Skarb Państwa? - stracisz majątek ostatnich 5 lat](https://s3.egospodarka.pl/grafika2/kodeks-karny-skarbowy/Oszukales-Skarb-Panstwa-stracisz-majatek-ostatnich-5-lat-191731-150x100crop.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com] Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com]](https://s3.egospodarka.pl/grafika2/umowa-o-zachowaniu-poufnosci/Umowa-o-zachowaniu-poufnosci-NDA-a-wspolpraca-z-freelancerem-259977-50x33crop.jpg) Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym? [© Freepik] Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym?](https://s3.egospodarka.pl/grafika2/gospodarka-obiegu-zamknietego/Jak-nam-idzie-transformacja-w-kierunku-gospodarki-o-obiegu-zamknietym-266022-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)

![Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania [© Markus Winkler z Pixabay] Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-pozywa-Polaka-za-awaryjne-ladowanie-Zada-3-tys-euro-odszkodowania-266036-150x100crop.jpg)

![Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić? [© Freepik] Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić?](https://s3.egospodarka.pl/grafika2/ochrona-praw-konsumenta/Rzetelne-opinie-vs-falszywe-recenzje-w-internecie-Czy-umiemy-je-odroznic-266031-150x100crop.jpg)