Przychody, koszty podatkowe i podatek wspólników spółki komandytowej

2015-09-04 12:26

![Przychody, koszty podatkowe i podatek wspólników spółki komandytowej [© Andrey Popov - Fotolia.com] Przychody, koszty podatkowe i podatek wspólników spółki komandytowej](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Przychody-koszty-podatkowe-i-podatek-wspolnikow-spolki-komandytowej-162567-200x133crop.jpg)

Przychody, koszty podatkowe i podatek wspólników spółki komandytowej © Andrey Popov - Fotolia.com

Przeczytaj także: Podatek dochodowy w spółce komandytowej

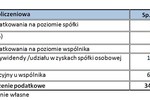

Gdyby bowiem osoby fizyczne ograniczyły się jedynie do prowadzenia przedsiębiorstwa w formie spółki z o.o., podatek dochodowy byłby płatny dwukrotnie. Najpierw spółka od uzyskanego dochodu musiałaby zapłacić podatek dochodowy od osób prawnych (a więc CIT) w wysokości 19%. Na tym etapie jednak zarobione pieniądze w dalszym ciągu pozostają w spółce. Aby stały się one własnością wspólników, ci muszą podjąć uchwałę o podziale wypracowanego zysku pomiędzy siebie w postaci dywidendy. Ta natomiast jest opodatkowana 19% podatkiem dochodowym od osób fizycznych.Dlatego też gro przedsiębiorców podejmuje działania zmierzające do obniżenia obciążeń fiskalnych. Otwarciem firm na własne imię i nazwisko jednak często nie są zainteresowani z uwagi na odpowiedzialność za zobowiązania. W przypadku własnej firmy odpowiedzialność ta jest nieograniczona. Oznacza to, że błędnie podjęta decyzja może skutkować utratą dobytku całego życia. Ograniczenie tej odpowiedzialności występuje w przypadku spółki z o.o. (co do zasady do wysokości wkładów na kapitał zakładowy). Niestety prowadzenie działalności w tej formie to wysoka danina dla państwa, o czym mowa była wyżej.

Wyjściem pośrednim jest utworzenie spółki komandytowej, w której to komandytariuszem są osoby fizyczne, zaś komplementariuszem spółka z o.o., której wspólnikami są komandytariusze spółki komandytowej. Dlaczego jest to opłacalne?

fot. Andrey Popov - Fotolia.com

Przychody, koszty podatkowe i podatek wspólników spółki komandytowej

Wspólnicy na bieżąco rozpoznają przypadające na nich przychody i koszty podatkowe – w momencie kiedy spółka osiągnie przychody lub poniesie koszty, a od ustalonego za dany miesiąc lub kwartał dochodu odprowadzają zaliczkę na podatek dochodowy (PIT i CIT).

Art. 102 Kodeksu spółek handlowych

Spółka komandytowa, jako osobowa spółka prawa handlowego, nie posiada osobowości prawnej. Spółki niemające osobowości prawnej nie są natomiast podatnikami podatku dochodowego i to niezależnie od tego, czy ich wspólnikami są osoby prawne, czy osoby fizyczne. W efekcie nie podlegają one opodatkowaniu podatkiem dochodowym (wyjątkiem od reguły są spółki komandytowo-akcyjne, które wolą ustawodawcy od 2014 r. stały się podatnikami CIT-u).

I tak zgodnie z art. 5 ust. 1 ustawy o podatku dochodowym od osób prawnych przychody z udziału w spółce niebędącej osobą prawną, ze wspólnej własności, wspólnego przedsięwzięcia, wspólnego posiadania lub wspólnego użytkowania rzeczy lub praw majątkowych łączy się z przychodami każdego wspólnika proporcjonalnie do posiadanego prawa do udziału w zysku (udziału). W przypadku braku przeciwnego dowodu przyjmuje się, że prawa do udziału w zysku (udziału) są równe.

Podobna regulacja znajduje się w art. 8 ust. 1 ustawy o podatku dochodowym od osób fizycznych. Tutaj jednak trzeba pamiętać, że ustawodawca nakazuje rozpoznawać różne źródła przychodów. Stąd istotny jest także art. 5b ust. 2 tejże ustawy mówiący, że jeżeli pozarolniczą działalność gospodarczą prowadzi spółka niebędąca osobą prawną, przychody wspólnika z udziału w takiej spółce, określone na podstawie art. 8 ust. 1, uznaje się za przychody ze źródła, o którym mowa w art. 10 ust. 1 pkt 3. Mówiąc innymi słowy wspólnik spółki komandytowej uzyskany w taki sposób przychód zaliczy do przychodów z pozarolniczej działalności gospodarczej.

Wspólnicy na bieżąco rozpoznają przypadające na nich przychody i koszty podatkowe – w momencie kiedy spółka osiągnie przychody lub poniesie koszty, a od ustalonego za dany miesiąc lub kwartał dochodu odprowadzają zaliczkę na podatek dochodowy (PIT i CIT). Końcowe rozliczenie następuje w zeznaniu rocznym (zgodnie z zasadą, że przychody i koszty przyporządkowuje się im w takiej proporcji, w jakiej zgodnie z umową spółki uczestniczą oni w zyskach), razem z innymi dochodami w taki sposób opodatkowanymi.

Do spółek komandytowych stosuje się odpowiednio przepisy o spółce jawnej (art. 103 KSH). To z kolei oznacza, że umowa spółki może zwolnić wspólnika (np. komandytariusza) od udziału w stratach (art. 51 § 3 KSH), jak też że wspólnik ma prawo żądać corocznie wypłacenia odsetek w wysokości 5% od swojego udziału kapitałowego, nawet gdy spółka poniosła stratę (art. 53 KSH).

![Udziały w amerykańskiej spółce osobowej w podatku dochodowym [© denisismagilov - Fotolia.com] Udziały w amerykańskiej spółce osobowej w podatku dochodowym](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Udzialy-w-amerykanskiej-spolce-osobowej-w-podatku-dochodowym-176104-150x100crop.jpg) Udziały w amerykańskiej spółce osobowej w podatku dochodowym

Udziały w amerykańskiej spółce osobowej w podatku dochodowym

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Przychody i koszty podatkowe w spółce partnerskiej a podział zysku [© Jakub Jirsák - Fotolia.com] Przychody i koszty podatkowe w spółce partnerskiej a podział zysku](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Przychody-i-koszty-podatkowe-w-spolce-partnerskiej-a-podzial-zysku-176441-150x100crop.jpg)

![Spółka partnerska: rozliczenie przychodów i kosztów ich uzyskania [© pressmaster - Fotolia.com] Spółka partnerska: rozliczenie przychodów i kosztów ich uzyskania](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Spolka-partnerska-rozliczenie-przychodow-i-kosztow-ich-uzyskania-163619-150x100crop.jpg)

![Spółka komandytowa = mały podatek i odpowiedzialność? [© anna - Fotolia.com] Spółka komandytowa = mały podatek i odpowiedzialność?](https://s3.egospodarka.pl/grafika/optymalizacja-podatkowa/Spolka-komandytowa-maly-podatek-i-odpowiedzialnosc-skVsXY.jpg)

![Zasady opodatkowania nieruchomości komercyjnych [© beeboys - Fotolia.com] Zasady opodatkowania nieruchomości komercyjnych](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Zasady-opodatkowania-nieruchomosci-komercyjnych-239749-150x100crop.jpg)

![Podatek od przychodów z budynków: powierzchnia użytkowa [© vencav - Fotolia.com] Podatek od przychodów z budynków: powierzchnia użytkowa](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Podatek-od-przychodow-z-budynkow-powierzchnia-uzytkowa-227664-150x100crop.jpg)

![Hotel objęty jest podatkiem dochodowym od przychodów z budynków [© Alfonso de Tomás - Fotolia.com.jpg] Hotel objęty jest podatkiem dochodowym od przychodów z budynków](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Hotel-objety-jest-podatkiem-dochodowym-od-przychodow-z-budynkow-225480-150x100crop.jpg)

![Krótkotrwały wynajem także z podatkiem dochodowym od nieruchomości [© BlueSkyImages - Fotolia.com] Krótkotrwały wynajem także z podatkiem dochodowym od nieruchomości](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Krotkotrwaly-wynajem-takze-z-podatkiem-dochodowym-od-nieruchomosci-224050-150x100crop.jpg)

![Podatek od przychodów z budynków oddanych częściowo w najem [© Andrey Popov - Fotolia.com] Podatek od przychodów z budynków oddanych częściowo w najem](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Podatek-od-przychodow-z-budynkow-oddanych-czesciowo-w-najem-219612-150x100crop.jpg)

![5% stawka VAT na usługi kurierskie bądź pocztowe? [© BillionPhotos.com - Fotolia.com] 5% stawka VAT na usługi kurierskie bądź pocztowe?](https://s3.egospodarka.pl/grafika2/zobowiazanie-podatkowe/5-stawka-VAT-na-uslugi-kurierskie-badz-pocztowe-162324-150x100crop.jpg)

![Jaka stawka na usługi remontu domu o dużej powierzchni? [© fotoman1962 - Fotolia.com] Jaka stawka na usługi remontu domu o dużej powierzchni?](https://s3.egospodarka.pl/grafika2/stawki-VAT/Jaka-stawka-na-uslugi-remontu-domu-o-duzej-powierzchni-162491-150x100crop.jpg)

![Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej? [© Dimitris Vetsikas z Pixabay] Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-od-nieruchomosci-2025-czy-wlasciciele-i-najemcy-centrow-handlowych-zaplaca-wiecej-263510-150x100crop.jpg)

![Prezenty świąteczne dla kontrahentów a podatek dochodowy i VAT [© Freepik] Prezenty świąteczne dla kontrahentów a podatek dochodowy i VAT](https://s3.egospodarka.pl/grafika2/prezenty-o-malej-wartosci/Prezenty-swiateczne-dla-kontrahentow-a-podatek-dochodowy-i-VAT-263460-150x100crop.jpg)

![Po wyroku TSUE fiskus nie odmówi zwrotu nadpłaconego VAT? [© stadtratte - Fotolia.com] Po wyroku TSUE fiskus nie odmówi zwrotu nadpłaconego VAT?](https://s3.egospodarka.pl/grafika2/VAT/Po-wyroku-TSUE-fiskus-nie-odmowi-zwrotu-nadplaconego-VAT-263401-150x100crop.jpg)

![Darowizna przedsiębiorstwa dziecku a VAT [© wayhomestudio na Freepik] Darowizna przedsiębiorstwa dziecku a VAT](https://s3.egospodarka.pl/grafika2/darowizna-firmy/Darowizna-przedsiebiorstwa-dziecku-a-VAT-263372-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

![Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3% [© Pexels z Pixabay] Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3% [© Pexels z Pixabay]](https://s3.egospodarka.pl/grafika2/marketing-i-reklama/Rynek-reklamy-wideo-wzrosl-w-I-kwartale-2024-r-o-13-3-259811-50x33crop.jpg) Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3%

Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3%

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku. [© zbg2 - Fotolia.com] Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku.](https://s3.egospodarka.pl/grafika2/PIT-37/Dla-kogo-PIT-37-za-2020-r-do-kiedy-zlozyc-i-jak-wypelnic-Wzor-i-instukcja-krok-po-kroku-236660-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Budownictwo modułowe w Polsce do 2030 roku będzie mieć wartość 7 mld zł [© Freepik] Budownictwo modułowe w Polsce do 2030 roku będzie mieć wartość 7 mld zł](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-modulowe-w-Polsce-do-2030-roku-bedzie-miec-wartosc-7-mld-zl-263579-150x100crop.jpg)

![Ceny masła coraz wyższe [© Freepik] Ceny masła coraz wyższe](https://s3.egospodarka.pl/grafika2/maslo/Ceny-masla-coraz-wyzsze-263576-150x100crop.jpg)

![Jak zmienili się w 2024 roku freelancing i freelancer? [© Freepik] Jak zmienili się w 2024 roku freelancing i freelancer?](https://s3.egospodarka.pl/grafika2/wysokosc-wynagrodzenia/Jak-zmienili-sie-w-2024-roku-freelancing-i-freelancer-263575-150x100crop.jpg)

![Cyberataki i dezinformacja to główne zagrożenia na świecie [© Freepik] Cyberataki i dezinformacja to główne zagrożenia na świecie](https://s3.egospodarka.pl/grafika2/cyberbezpieczenstwo/Cyberataki-i-dezinformacja-to-glowne-zagrozenia-na-swiecie-263574-150x100crop.jpg)

![Unia Europejska może liczyć na zaufanie obywateli? [© Freepik] Unia Europejska może liczyć na zaufanie obywateli?](https://s3.egospodarka.pl/grafika2/Unia-Europejska/Unia-Europejska-moze-liczyc-na-zaufanie-obywateli-263573-150x100crop.jpg)