-

![Dodatkowe usługi medyczne to przychód pracownika [© FikMik - Fotolia.com] Dodatkowe usługi medyczne to przychód pracownika]()

Dodatkowe usługi medyczne to przychód pracownika

... . Przepis art. 11 ust. 1 ww. ustawy stanowi, iż przychodami, z zastrzeżeniem art. 14 – 15, art. 17 ust. 1 pkt 6, 9 i 10 w zakresie realizacji praw wynikających z pochodnych instrumentów finansowych, art. 19 i art. 20 ust. 3, są otrzymane lub postawione do dyspozycji podatnika w roku kalendarzowym pieniądze i wartości ...

-

![Sprzedaż nieruchomości wykorzystywanej w firmie a podatek [© anna - Fotolia.com] Sprzedaż nieruchomości wykorzystywanej w firmie a podatek]()

Sprzedaż nieruchomości wykorzystywanej w firmie a podatek

... nieruchomości. Ponieważ jednak od momentu zakupu do chwili sprzedaży upłynął okres pięciu lat (licząc od końca roku, w którym miał miejsce zakup), źródło przychodu w ogóle nie powstanie (art. 10 ust. 1 pkt 8 updof). Zdaniem fiskusa Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej z dnia 29 ...

-

![Karta przedpłacona z ZFŚS a podatek dochodowy [© whitelook - Fotolia.com] Karta przedpłacona z ZFŚS a podatek dochodowy]()

Karta przedpłacona z ZFŚS a podatek dochodowy

... ustawy o PIT, w ramach tzw. pakietu antykryzysowego stworzyła problem w zakresie podatkowej interpretacji przedpłaconej karty płatniczej. Coraz więcej przedsiębiorstw decydujących się na zakup świadczeń dla pracowników z okazji zbliżających się Świąt nie wie jak rozliczać kartę przedpłaconą, tj. czy może traktować ją jako formę ...

-

![Stara faktura a korekta deklaracji i podatku [© anna - Fotolia.com] Stara faktura a korekta deklaracji i podatku]()

Stara faktura a korekta deklaracji i podatku

... czynnym podatnikiem VAT wykonującym jedynie czynności opodatkowane, rozliczający się z tego podatku za okresy miesięczne) podczas porządkowania dokumentów odnalazł fakturę dokumentującą zakup materiałów ze stycznia 2009 r. (otrzymaną także w styczniu). Faktura ta nie została ujęta przy rozliczaniu podatku VAT za styczeń, luty ani ...

-

![Odliczenie VAT od paliwa do samochodów osobowych? [© FikMik - Fotolia.com] Odliczenie VAT od paliwa do samochodów osobowych?]()

Odliczenie VAT od paliwa do samochodów osobowych?

... towary handlowe przeznaczone do dalszej odsprzedaży, Wnioskodawcy przysługuje prawo obniżenia kwoty podatku należnego o kwotę podatku naliczonego wynikającego z faktur VAT dokumentujących zakup paliw silnikowych, oleju napędowego oraz gazu do napędu tych samochodów.(…)” Pełną treść interpretacji można przeczytać na stronie Ministerstwa Finansów

-

![Podatki 2009: hity i buble podatkowe [© whitelook - Fotolia.com] Podatki 2009: hity i buble podatkowe]()

Podatki 2009: hity i buble podatkowe

... podatku należnego wynikającego z faktur korygujących. Zmianą niekorzystną dla inwestorów giełdowych jest to, iż prowizje banku i odsetki od udzielonego kredytu na zakup papierów wartościowych od 2009 roku nie mogą być zaliczone w całości do kosztów uzyskania przychodów. HITY PODATKOWE 2009 Pierwsze miejsce wśród ...

-

![Zasady rozliczania kosztów w czasie [© kartos - Fotolia.com] Zasady rozliczania kosztów w czasie]()

Zasady rozliczania kosztów w czasie

... zakupu materiałów i towarów niewliczone w cenę nabycia (np. koszty transportu), odpis roczny na zakładowy fundusz świadczeń socjalnych. Na przykład, wydatki na zakup polisy ubezpieczeniowej na 2009 i 2010 rok opłacone w 2009 r. powinny zostać ujęte w księgach odpowiednio 2009 i 2010 roku, proporcjonalnie do długości okresu ...

-

![Strata podatkowa i dywidenda a kapitały pieniężne [© anna - Fotolia.com] Strata podatkowa i dywidenda a kapitały pieniężne]()

Strata podatkowa i dywidenda a kapitały pieniężne

... . 52a zryczałtowany 19% podatek dochodowy. Dochodu tego nie pomniejsza się o straty z tytułu udziału w funduszach kapitałowych oraz inne straty z kapitałów pieniężnych i praw majątkowych, poniesione w roku podatkowym oraz w latach poprzednich (art. 30a ust. 5 ustawy). Brak możliwości kompensowania strat wynika z faktu, że dochód z tytułu ...

-

![Dochody kapitałowe 2009: rozliczenie podatku [© anna - Fotolia.com] Dochody kapitałowe 2009: rozliczenie podatku]()

Dochody kapitałowe 2009: rozliczenie podatku

... koszty w zeznaniu podatkowym PIT-38. Sami powinniśmy też uwzględnić w deklaracji koszty poniesione np. na prenumeratę prasy fachowej. A z co kosztami kredytu na zakup akcji - dosyć popularnego w ubiegłym roku chociażby z powodu oferty akcji Polskiej Grupy Energetycznej? Te koszty w większości przypadków inwestor powinien także samodzielnie ...

-

![Homologacja a odliczenie VAT od samochodu [© FikMik - Fotolia.com] Homologacja a odliczenie VAT od samochodu]()

Homologacja a odliczenie VAT od samochodu

... na samochody ciężarowe. Samochody posiadają świadectwa homologacji producenta zaświadczające o tym, że są to pojazdy ciężarowe o dopuszczalnej ładowności 505 kg. Zakup leasingu samochodów ciężarowych oraz paliwa do tych pojazdów związany jest z opodatkowaną działalnością gospodarczą Spółki. W świetle powołanych wyżej przepisów prawa wspólnotowego ...

-

![Środki trwałe: dotacja a amortyzacja [© anna - Fotolia.com] Środki trwałe: dotacja a amortyzacja]()

Środki trwałe: dotacja a amortyzacja

... dokonywane już po uzyskaniu wyżej wspomnianego zwrotu wydatków. Zdecydowana większość organów podatkowych prezentuje stanowisko, że fakt otrzymania refundacji wydatków na zakup środka trwałego nie wpływa na wielkość wartości początkowej ani na wielkość odpisów amortyzacyjnych wykazanych w ewidencji środków trwałych. Ich zdaniem podatnik ...

-

![Odwołanie z urlopu a podatek dochodowy [© whitelook - Fotolia.com] Odwołanie z urlopu a podatek dochodowy]()

Odwołanie z urlopu a podatek dochodowy

... mające bezpośredni związek z odwołaniem go z urlopu czy też wypłaci świadczenie pieniężne niepozostające w bezpośrednim związku z odwołaniem podwładnego z urlopu (np. poniesione na zakup sprzętu czy też odzieży na zaplanowany urlop). W takiej sytuacji wypłacone kwoty należy zaliczyć do przychodu ze stosunku pracy i opodatkować.

-

![Faktura VAT a premia pieniężna [© FikMik - Fotolia.com] Faktura VAT a premia pieniężna]()

Faktura VAT a premia pieniężna

... osoby fizycznej, osoby prawnej lub jednostki organizacyjnej niemającej osobowości prawnej, które nie stanowi dostawy towarów w rozumieniu art. 7, w tym również: * przeniesienie praw do wartości niematerialnych i prawnych, bez względu na formę, w jakiej dokonano czynności prawnej; * zobowiązanie do powstrzymania się od dokonania czynności lub ...

-

![Emisja akcji a odliczenie VAT [© anna - Fotolia.com] Emisja akcji a odliczenie VAT]()

Emisja akcji a odliczenie VAT

... w interpretacji indywidualnej z dnia 17.11.2009 r. nr ITPP1/443-829/09/AT. Organ podatkowy wskazał, że związek, o którym mowa wyżej może mieć charakter bezpośredni (zakup materiałów do wytworzenia produktu podlegającego odsprzedaży) bądź też pośredni (koszty ogólne). Jeżeli jednak związek taki występuje (ponoszone wydatki na proces ...

-

![Hotel dla kontrahenta to koszty reprezentacji [© whitelook - Fotolia.com] Hotel dla kontrahenta to koszty reprezentacji]()

Hotel dla kontrahenta to koszty reprezentacji

... kontrahenta wydaje się pierwszą część przepisu spełniać. Niestety w katalogu wyłączeń z kosztów ustawodawca wymienił koszty reprezentacji, w szczególności poniesione na usługi gastronomiczne, zakup żywności oraz napojów, w tym alkoholowych (art. 23 ust. 1 pkt 23 updof i art. 16 ust. 1 pkt 28 updop). O ile zaś ustawy ...

-

![Samochód osobowy: najem z zagranicy a VAT [© anna - Fotolia.com] Samochód osobowy: najem z zagranicy a VAT]()

Samochód osobowy: najem z zagranicy a VAT

... fakturą wewnętrzną. Co do zasady podatek wynikający z faktury wewnętrznej stanowi jednocześnie VAT należny i naliczony podlegający odliczeniu (oczywiście pod warunkiem, gdy zakup udokumentowany tą fakturą jest związany z wykonywaniem czynności opodatkowanych), w związku z czym podatnik nie ponosi tutaj ciężaru podatku z tytułu importu usług. Należy ...

-

![Sprzedaż majątku prywatnego a podatek VAT [© FikMik - Fotolia.com] Sprzedaż majątku prywatnego a podatek VAT]()

Sprzedaż majątku prywatnego a podatek VAT

... w nieruchomości – kamienicy, a pozostałą część w roku 2009. Kamienica ta została nabyta na własne cele mieszkaniowe – nie była wykorzystywana w prowadzonej firmie. Jej zakup nie podlegał opodatkowaniu podatkiem VAT. Nie przeprowadzano w niej także żadnych prac adaptacyjnych ani remontów. Nie była ona również wynajmowana. Obecnie ...

-

![Ewidencja VAT: czynności nieopodatkowane [© anna - Fotolia.com] Ewidencja VAT: czynności nieopodatkowane]()

Ewidencja VAT: czynności nieopodatkowane

... m.in. usługi transportowe. W związku z tym ponosi różnego rodzaju wydatki, które są dokumentowane fakturami VAT. Są to przede wszystkim wydatki na zakup paliwa, części zamiennych do pojazdów, media czy za remonty (tj. czynności opodatkowane VAT). Oprócz tego dokonuje także opłat za czynności ...

-

![Podatek od wartości dodanej a koszty firmy [© FikMik - Fotolia.com] Podatek od wartości dodanej a koszty firmy]()

Podatek od wartości dodanej a koszty firmy

... w innym kraju członkowskim Unii Europejskiej. W powyższej interpretacji organ podatkowy uznał jednak, że zapłacony podatek od wartości dodanej (przede wszystkim zakup paliwa do napędu samochodów ciężarowych) stanowi koszt uzyskania przychodu, a w przypadku zwrotu tego podatku podatnik powinien rozpoznać przychód podlegający opodatkowaniu.

-

![Paliwo do motocykla a odliczenie VAT [© FikMik - Fotolia.com] Paliwo do motocykla a odliczenie VAT]()

Paliwo do motocykla a odliczenie VAT

... ? W prowadzonej działalności gospodarczej podatnik wykorzystuje, wyłącznie do czynności opodatkowanych podatkiem VAT, stanowiący jego własność i ujęty w ewidencji środków trwałych, motocykl. Zakup paliwa służącego do napędu tego motocykla dokumentowany jest fakturami VAT, na których wskazywany jest numer rejestracyjny tego pojazdu. Podatnik zadał ...

-

![Wyposażenia a koszty uzyskania przychodu [© anna - Fotolia.com] Wyposażenia a koszty uzyskania przychodu]()

Wyposażenia a koszty uzyskania przychodu

... środka trwałego bądź w miesiącu następnym, albo też stosować ogólne zasady amortyzacji (w tym przypadku odnoszenia w ciężar kosztów uzyskania przychodów wydatku na zakup takiego składnika majątku jest rozłożony w czasie). Na marginesie przypomnijmy, że zgodnie z §4 ust. 2 rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi ...

-

![Samochód osobowy: działalność mieszana a VAT [© anna - Fotolia.com] Samochód osobowy: działalność mieszana a VAT]()

Samochód osobowy: działalność mieszana a VAT

... prawo to nie przysługuje. Nie uwzględnia się tu obrotu ze sprzedaży środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji, gruntów i praw wieczystego użytkowania gruntów, jeżeli były zaliczone do środków trwałych oraz kilku innych sporadycznych czynności. Ponieważ nabyty samochód osobowy u podatnika prowadzącego ...

-

![Firmowy samochód osobowy o niskiej wartości [© anna - Fotolia.com] Firmowy samochód osobowy o niskiej wartości]()

Firmowy samochód osobowy o niskiej wartości

... ”) na jednorazowy odpis amortyzacyjny dokonany w miesiącu oddania go do używania albo miesiącu następnym. Jak już jednak wskazaliśmy wyżej, wydatek na zakup samochodu osobowego o niskiej wartości (czyli takiego, którego wartość początkowa nie przekracza 3 500 zł) podatnik może także zaliczyć bezpośrednio do kosztów ...

-

![Faktury VAT: stawka podatku a otrzymane zaliczki [© whitelook - Fotolia.com] Faktury VAT: stawka podatku a otrzymane zaliczki]()

Faktury VAT: stawka podatku a otrzymane zaliczki

... stosowaniem m.in. w przypadku otrzymania części należności (np. zaliczki) w starym roku. Rozpatrzmy następującą sytuację: W grudniu 2010 roku firma wpłaciła zaliczkę na zakup maszyny w wysokości 80% jej wartości. Zostało to udokumentowane fakturą zaliczkową z 22 % VAT-em, który w wówczas obowiązywał. Podstawą wystawienia faktury była wcześniej ...

-

![Ulga rehabilitacyjna a zakupy na raty [© anna - Fotolia.com] Ulga rehabilitacyjna a zakupy na raty]()

Ulga rehabilitacyjna a zakupy na raty

... niepełnosprawne. Art. 26 ust. 7a pkt 3 updof dodaje tutaj, że za wydatki te uważa się m.in. innymi wydatki poniesione na zakup i naprawę indywidualnego sprzętu, urządzeń i narzędzi technicznych niezbędnych w rehabilitacji oraz ułatwiających wykonywanie czynności życiowych, stosownie do potrzeb wynikających z niepełnosprawności, z wyjątkiem sprzętu ...

-

![Darowizna środka trwałego: podatek dochodowy [© anna - Fotolia.com] Darowizna środka trwałego: podatek dochodowy]()

Darowizna środka trwałego: podatek dochodowy

... odpisów amortyzacyjnych od wartości początkowej środków trwałych nabytych nieodpłatnie, jeżeli nabycie to nie stanowi przychodu z tytułu nieodpłatnego otrzymania rzeczy lub praw lub dochód z tego tytułu jest zwolniony od podatku dochodowego, lub nabycie to stanowi dochód, od którego na podstawie odrębnych przepisów ...

-

![Faktura przed usługą a odliczenie VAT [© FikMik - Fotolia.com] Faktura przed usługą a odliczenie VAT]()

Faktura przed usługą a odliczenie VAT

... systemu, optymalizacja bazy danych, konsultacje, doradztwo w zakresie eksploatacji itp.). Umowa na powyższe usługi zawierana jest na okres roczny. Faktura dokumentująca zakup tych usług wystawiana jest w pierwszym miesiącu ich świadczenia, po otrzymaniu faktury spółka dokonuje płatności. Zadano pytanie, kiedy spółka może odliczyć ...

-

![Wydatki na wystrój firmy w kosztach podatkowych [© FikMik - Fotolia.com] Wydatki na wystrój firmy w kosztach podatkowych]()

Wydatki na wystrój firmy w kosztach podatkowych

... wystawnością nie odbiegają one od standardów przyjętych w danej branży, okolicy lub na danym rynku, można przyjąć, że wydatki na ich zakup stanowią ogólne koszty firmy związane z utrzymaniem funkcjonujących w obrocie gospodarczym standardów estetycznych. Wydatki związane z zakupem donic, ziemi, środków ochrony roślin oraz ...

-

![Sprzedaż samochodu a zwolnienie podmiotowe z VAT [© anna - Fotolia.com] Sprzedaż samochodu a zwolnienie podmiotowe z VAT]()

Sprzedaż samochodu a zwolnienie podmiotowe z VAT

... , co wynika z art. 100 ust. 1 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz. U. z 2011 r. nr 108, poz. 626 ze zm.). Przykładowo - zakup samochodu osobowego w innym kraju Unii i jego przywóz do Polski jest czynnością podlegającą akcyzie, ale sprzedaż tego pojazdu w kolejnej fazie obrotu ...

-

![Samochód osobowy: leasing a optymalizacja VAT [© anna - Fotolia.com] Samochód osobowy: leasing a optymalizacja VAT]()

Samochód osobowy: leasing a optymalizacja VAT

... na podstawie odrębnej umowy o zarządzaniu flotą samochodów o której mowa we wniosku. W rezultacie należy stwierdzić, że podatek naliczony wynikający z faktur dokumentujących zakup usług zarządzania flotą samochodów w odniesieniu do tych samochodów podlega odliczeniu na zasadach ogólnych (w całości). W tym przypadku limit 6 tys. zł nie ...

-

![75% stawka podatku dochodowego? [© whitelook - Fotolia.com] 75% stawka podatku dochodowego?]()

75% stawka podatku dochodowego?

... . Najczęściej ukrywanie dochodów ma miejsce wtedy, gdy podatnik działa w szarej strefie osiągając dochody nie zgłoszone do opodatkowania. Jeżeli kwota wydatków (zakup nowego domu, samochodu, jachtu) nie ma odzwierciedlania w legalnych zasobach finansowych podatnika, istnieje duże prawdopodobieństwo, że organ podatkowy zainteresuje się takim ...

-

![Impreza sportowa jako koszty podatkowe firmy? [© anna - Fotolia.com] Impreza sportowa jako koszty podatkowe firmy?]()

Impreza sportowa jako koszty podatkowe firmy?

... . 16 ust. 1 pkt 28 ustawy o CIT nie uważa się za koszty uzyskania przychodów, kosztów reprezentacji, w szczególności poniesionych na usługi gastronomiczne, zakup żywności oraz napojów, w tym alkoholowych. Pamiętaj, że zwrot "w szczególności" oznacza, że nie jest to katalog zamknięty i stanowi jedynie przykładowe wymienienie ...

-

![Preferencyjny wykup mieszkania zakładowego [© FikMik - Fotolia.com] Preferencyjny wykup mieszkania zakładowego]()

Preferencyjny wykup mieszkania zakładowego

Zakup lokalu zakładowego przez pracownika z bonifikatą w wysokości 80% nie skutkuje powstaniem ... . 1 ww. ustawy, stanowi, że przychodami, z zastrzeżeniem art. 14-15, art. 17 ust. 1 pkt 6, 9 i 10 w zakresie realizacji praw wynikających z pochodnych instrumentów finansowych, art. 19 i art. 20 ust. 3, są otrzymane lub postawione do dyspozycji podatnika ...

-

![Samochód osobowy: leasing czy kredyt Samochód osobowy: leasing czy kredyt]()

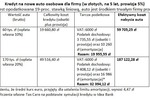

Samochód osobowy: leasing czy kredyt

... podobny do kredytu, a do tego zdecydowanie mniej popularny wśród leasingobiorców). Kredyt nie jest kosztem, ale odsetki tak Biorąc kredyt na zakup samochodu trzeba pamiętać, że sama pożyczka nie jest kosztem podatkowym. Do kosztów firma zaliczy natomiast kwoty wynikające z amortyzacji auta oraz ...

-

![Rozliczenie podatku: błędna stawka VAT na fakturze [© anna - Fotolia.com] Rozliczenie podatku: błędna stawka VAT na fakturze]()

Rozliczenie podatku: błędna stawka VAT na fakturze

... , że na fakturze zawyżona została stawka podatkowa - nabywca ma prawo do odliczenia podatku naliczonego w kwocie wykazanej na fakturze, jeśli tylko zakup związany był z działalnością opodatkowaną. Wyjątkiem jest sytuacja, w której wystawca opodatkowałby dostawę, co do zasady zwolnioną z VAT lub niepodlegającą opodatkowaniu. W takim ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Dodatkowe usługi medyczne to przychód pracownika [© FikMik - Fotolia.com] Dodatkowe usługi medyczne to przychód pracownika](https://s3.egospodarka.pl/grafika/abonament-medyczny/Dodatkowe-uslugi-medyczne-to-przychod-pracownika-ZKDwv5.jpg)

![Sprzedaż nieruchomości wykorzystywanej w firmie a podatek [© anna - Fotolia.com] Sprzedaż nieruchomości wykorzystywanej w firmie a podatek](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Sprzedaz-nieruchomosci-wykorzystywanej-w-firmie-a-podatek-skVsXY.jpg)

![Karta przedpłacona z ZFŚS a podatek dochodowy [© whitelook - Fotolia.com] Karta przedpłacona z ZFŚS a podatek dochodowy](https://s3.egospodarka.pl/grafika/bony-towarowe/Karta-przedplacona-z-ZFSS-a-podatek-dochodowy-JbjmWj.jpg)

![Stara faktura a korekta deklaracji i podatku [© anna - Fotolia.com] Stara faktura a korekta deklaracji i podatku](https://s3.egospodarka.pl/grafika/odliczenie-VAT/Stara-faktura-a-korekta-deklaracji-i-podatku-skVsXY.jpg)

![Odliczenie VAT od paliwa do samochodów osobowych? [© FikMik - Fotolia.com] Odliczenie VAT od paliwa do samochodów osobowych?](https://s3.egospodarka.pl/grafika/odliczenie-podatku-VAT/Odliczenie-VAT-od-paliwa-do-samochodow-osobowych-ZKDwv5.jpg)

![Podatki 2009: hity i buble podatkowe [© whitelook - Fotolia.com] Podatki 2009: hity i buble podatkowe](https://s3.egospodarka.pl/grafika/zmiany-w-podatkach/Podatki-2009-hity-i-buble-podatkowe-JbjmWj.jpg)

![Zasady rozliczania kosztów w czasie [© kartos - Fotolia.com] Zasady rozliczania kosztów w czasie](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Zasady-rozliczania-kosztow-w-czasie-9ABtnB.jpg)

![Strata podatkowa i dywidenda a kapitały pieniężne [© anna - Fotolia.com] Strata podatkowa i dywidenda a kapitały pieniężne](https://s3.egospodarka.pl/grafika/strata-podatkowa/Strata-podatkowa-i-dywidenda-a-kapitaly-pieniezne-skVsXY.jpg)

![Dochody kapitałowe 2009: rozliczenie podatku [© anna - Fotolia.com] Dochody kapitałowe 2009: rozliczenie podatku](https://s3.egospodarka.pl/grafika/podatek-od-zyskow-kapitalowych/Dochody-kapitalowe-2009-rozliczenie-podatku-skVsXY.jpg)

![Homologacja a odliczenie VAT od samochodu [© FikMik - Fotolia.com] Homologacja a odliczenie VAT od samochodu](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Homologacja-a-odliczenie-VAT-od-samochodu-ZKDwv5.jpg)

![Środki trwałe: dotacja a amortyzacja [© anna - Fotolia.com] Środki trwałe: dotacja a amortyzacja](https://s3.egospodarka.pl/grafika/amortyzacja/Srodki-trwale-dotacja-a-amortyzacja-skVsXY.jpg)

![Odwołanie z urlopu a podatek dochodowy [© whitelook - Fotolia.com] Odwołanie z urlopu a podatek dochodowy](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Odwolanie-z-urlopu-a-podatek-dochodowy-JbjmWj.jpg)

![Faktura VAT a premia pieniężna [© FikMik - Fotolia.com] Faktura VAT a premia pieniężna](https://s3.egospodarka.pl/grafika/premia-pieniezna/Faktura-VAT-a-premia-pieniezna-ZKDwv5.jpg)

![Emisja akcji a odliczenie VAT [© anna - Fotolia.com] Emisja akcji a odliczenie VAT](https://s3.egospodarka.pl/grafika/VAT-naliczony/Emisja-akcji-a-odliczenie-VAT-skVsXY.jpg)

![Hotel dla kontrahenta to koszty reprezentacji [© whitelook - Fotolia.com] Hotel dla kontrahenta to koszty reprezentacji](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Hotel-dla-kontrahenta-to-koszty-reprezentacji-JbjmWj.jpg)

![Samochód osobowy: najem z zagranicy a VAT [© anna - Fotolia.com] Samochód osobowy: najem z zagranicy a VAT](https://s3.egospodarka.pl/grafika/import-uslug/Samochod-osobowy-najem-z-zagranicy-a-VAT-skVsXY.jpg)

![Sprzedaż majątku prywatnego a podatek VAT [© FikMik - Fotolia.com] Sprzedaż majątku prywatnego a podatek VAT](https://s3.egospodarka.pl/grafika/czynnosci-zwolnione-z-opodatkowania/Sprzedaz-majatku-prywatnego-a-podatek-VAT-ZKDwv5.jpg)

![Ewidencja VAT: czynności nieopodatkowane [© anna - Fotolia.com] Ewidencja VAT: czynności nieopodatkowane](https://s3.egospodarka.pl/grafika/podatek-VAT/Ewidencja-VAT-czynnosci-nieopodatkowane-skVsXY.jpg)

![Podatek od wartości dodanej a koszty firmy [© FikMik - Fotolia.com] Podatek od wartości dodanej a koszty firmy](https://s3.egospodarka.pl/grafika/podatek-od-wartosci-dodanej/Podatek-od-wartosci-dodanej-a-koszty-firmy-ZKDwv5.jpg)

![Paliwo do motocykla a odliczenie VAT [© FikMik - Fotolia.com] Paliwo do motocykla a odliczenie VAT](https://s3.egospodarka.pl/grafika/odliczenie-podatku-VAT/Paliwo-do-motocykla-a-odliczenie-VAT-ZKDwv5.jpg)

![Wyposażenia a koszty uzyskania przychodu [© anna - Fotolia.com] Wyposażenia a koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/srodki-trwale/Wyposazenia-a-koszty-uzyskania-przychodu-skVsXY.jpg)

![Samochód osobowy: działalność mieszana a VAT [© anna - Fotolia.com] Samochód osobowy: działalność mieszana a VAT](https://s3.egospodarka.pl/grafika/proporcja-VAT/Samochod-osobowy-dzialalnosc-mieszana-a-VAT-skVsXY.jpg)

![Firmowy samochód osobowy o niskiej wartości [© anna - Fotolia.com] Firmowy samochód osobowy o niskiej wartości](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Firmowy-samochod-osobowy-o-niskiej-wartosci-skVsXY.jpg)

![Faktury VAT: stawka podatku a otrzymane zaliczki [© whitelook - Fotolia.com] Faktury VAT: stawka podatku a otrzymane zaliczki](https://s3.egospodarka.pl/grafika/faktura-zaliczkowa/Faktury-VAT-stawka-podatku-a-otrzymane-zaliczki-JbjmWj.jpg)

![Ulga rehabilitacyjna a zakupy na raty [© anna - Fotolia.com] Ulga rehabilitacyjna a zakupy na raty](https://s3.egospodarka.pl/grafika/PIT-y/Ulga-rehabilitacyjna-a-zakupy-na-raty-skVsXY.jpg)

![Darowizna środka trwałego: podatek dochodowy [© anna - Fotolia.com] Darowizna środka trwałego: podatek dochodowy](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Darowizna-srodka-trwalego-podatek-dochodowy-skVsXY.jpg)

![Faktura przed usługą a odliczenie VAT [© FikMik - Fotolia.com] Faktura przed usługą a odliczenie VAT](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Faktura-przed-usluga-a-odliczenie-VAT-ZKDwv5.jpg)

![Wydatki na wystrój firmy w kosztach podatkowych [© FikMik - Fotolia.com] Wydatki na wystrój firmy w kosztach podatkowych](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Wydatki-na-wystroj-firmy-w-kosztach-podatkowych-ZKDwv5.jpg)

![Sprzedaż samochodu a zwolnienie podmiotowe z VAT [© anna - Fotolia.com] Sprzedaż samochodu a zwolnienie podmiotowe z VAT](https://s3.egospodarka.pl/grafika/zwolnienie-z-VAT/Sprzedaz-samochodu-a-zwolnienie-podmiotowe-z-VAT-skVsXY.jpg)

![Samochód osobowy: leasing a optymalizacja VAT [© anna - Fotolia.com] Samochód osobowy: leasing a optymalizacja VAT](https://s3.egospodarka.pl/grafika/odliczenie-VAT/Samochod-osobowy-leasing-a-optymalizacja-VAT-skVsXY.jpg)

![75% stawka podatku dochodowego? [© whitelook - Fotolia.com] 75% stawka podatku dochodowego?](https://s3.egospodarka.pl/grafika/przestepstwa-skarbowe/75-stawka-podatku-dochodowego-JbjmWj.jpg)

![Impreza sportowa jako koszty podatkowe firmy? [© anna - Fotolia.com] Impreza sportowa jako koszty podatkowe firmy?](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Impreza-sportowa-jako-koszty-podatkowe-firmy-skVsXY.jpg)

![Preferencyjny wykup mieszkania zakładowego [© FikMik - Fotolia.com] Preferencyjny wykup mieszkania zakładowego](https://s3.egospodarka.pl/grafika/swiadczenia-pracownicze/Preferencyjny-wykup-mieszkania-zakladowego-ZKDwv5.jpg)

![Rozliczenie podatku: błędna stawka VAT na fakturze [© anna - Fotolia.com] Rozliczenie podatku: błędna stawka VAT na fakturze](https://s3.egospodarka.pl/grafika/stawki-VAT/Rozliczenie-podatku-bledna-stawka-VAT-na-fakturze-skVsXY.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych we wrześniu 2025 [© freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych we wrześniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-we-wrzesniu-2025-268649-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2026 r. właściciele mieszkań i domów? [© wygenerowane przez AI] Jaki podatek od nieruchomości zapłacą w 2026 r. właściciele mieszkań i domów?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-zaplaca-w-2026-r-wlasciciele-mieszkan-i-domow-268193-150x100crop.png)

![7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI] 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/7-pulapek-i-okazji-zobacz-co-cie-czeka-podczas-kupna-mieszkania-na-wynajem-270018-50x33crop.jpg) 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Europejski rynek IT 2026 wg Gartnera: Rekordowy wzrost wydatków na AI, chmurę i cyberbezpieczeństwo [© wygenerowane przez AI] Europejski rynek IT 2026 wg Gartnera: Rekordowy wzrost wydatków na AI, chmurę i cyberbezpieczeństwo](https://s3.egospodarka.pl/grafika2/trendy-technologiczne/Europejski-rynek-IT-2026-wg-Gartnera-Rekordowy-wzrost-wydatkow-na-AI-chmure-i-cyberbezpieczenstwo-270143-150x100crop.jpg)

![Czy rozmowa z chatbotem to zdrada? Nowa intymność w erze AI [© StockCake] Czy rozmowa z chatbotem to zdrada? Nowa intymność w erze AI](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Czy-rozmowa-z-chatbotem-to-zdrada-Nowa-intymnosc-w-erze-AI-270069-150x100crop.jpg)

![Niechlubne tradycje bożonarodzeniowe, czyli o marnowaniu żywności w liczbach [© pixabay] Niechlubne tradycje bożonarodzeniowe, czyli o marnowaniu żywności w liczbach](https://s3.egospodarka.pl/grafika2/marnowanie-zywnosci/Niechlubne-tradycje-bozonarodzeniowe-czyli-o-marnowaniu-zywnosci-w-liczbach-269984-150x100crop.jpg)

![Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów? [© Wojciech Krzemiński] Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów?](https://s3.egospodarka.pl/grafika2/Alpine-A110-R/Alpine-A110-R-ekstremalnie-lekkie-piekielnie-szybkie-Dlaczego-ten-francuski-sportowiec-zachwyca-purystow-270047-150x100crop.jpg)