-

![Sprzedaż wynajmowanego gruntu a podatek VAT [© FikMik - Fotolia.com] Sprzedaż wynajmowanego gruntu a podatek VAT]()

Sprzedaż wynajmowanego gruntu a podatek VAT

... . Jest także współwłaścicielem gruntu znajdującego się obok kamienicy (posiada on odrębną księgę wieczystą), który jest udostępniany na podstawie umowy najmu jako parking. Udział we współwłasności został nabyty w drodze darowizny. Wnioskodawczyni wskazała również, że jest czynnym podatnikiem podatku VAT z tytułu najmu lokali w powyższej kamienicy ...

-

![Ryczałt ewidencjonowany: media a przychody z najmu [© PeJo - Fotolia.com] Ryczałt ewidencjonowany: media a przychody z najmu]()

Ryczałt ewidencjonowany: media a przychody z najmu

... uiszczane przez najemcę opłaty związane z przedmiotem najmu, takie jak opłaty za energię elektryczną, telefony, podatek od nieruchomości i opłatę za wieczyste użytkowanie gruntu w sytuacji, gdy zgodnie z umową to najemca jest zobowiązany do ponoszenia kosztów związanych z przedmiotem najmu. Wnioskodawca uważa, że dodatkowe opłaty (poza czynszem ...

-

![Dzierżawa gruntu ze sprzedażą prądu to usługa kompleksowa w VAT [© Gina Sanders - Fotolia.com] Dzierżawa gruntu ze sprzedażą prądu to usługa kompleksowa w VAT]()

Dzierżawa gruntu ze sprzedażą prądu to usługa kompleksowa w VAT

... ekonomicznego punktu widzenia jedno świadczenie. Bez usługi podstawowej – usługi dzierżawy gruntu, na którym dobudowano boksy handlowe – odsprzedaż energii elektrycznej, ... radiokomunikacyjnych, • wymienionych w poz. 140-153, 174 i 175 załącznika nr 3 do ustawy, • najmu, dzierżawy, leasingu lub usług o podobnym charakterze, • ochrony osób oraz ...

-

![Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy [© david-bgn - Fotolia.com] Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy]()

Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy

... opodatkowania VAT należy odnosić tutaj jedynie do gruntu, a nie dostawy budynku wraz z gruntem. Jeżeli dla gruntu tego nie został uchwalony miejscowy plan zagospodarowania ... własności towarów w zamian za odszkodowanie; 2. wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej umowy o podobnym charakterze zawartej na czas określony ...

-

![Sprzedaż gruntu przy zakupie którego nie było podatku VAT [© sutichak - Fotolia.com] Sprzedaż gruntu przy zakupie którego nie było podatku VAT]()

Sprzedaż gruntu przy zakupie którego nie było podatku VAT

... Warto przeczytać: - Podatek VAT: sprzedaż gruntu z budynkiem nabywcy - Sprzedaż gruntu w użytkowaniu wieczystym bez podatku VAT? - Sprzedaż gruntu bez budynku w podatku VAT „(…) Zgodnie z art. 5 ust. ... w zamian za odszkodowanie; 2. wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej umowy o podobnym charakterze zawartej na ...

-

![Terminy podatkowe liczymy od daty zakupu gruntu [© chris32m - Fotolia.com] Terminy podatkowe liczymy od daty zakupu gruntu]()

Terminy podatkowe liczymy od daty zakupu gruntu

... jako uzyskane z najmu prywatnego. Do podatniczki zgłosiła się firma – jedna z wynajmujących – z propozycją odkupienia nieruchomości. Podatniczka rozważa tę propozycję i dlatego poprosiła o interpretację przepisów podatkowych. Chodziło jej dokładnie o to, od kiedy liczona jest data nabycia nieruchomości – czy od momentu zakupu gruntu, czy też od ...

-

![Darowizna gruntu budowlanego w podatku VAT [© Igor Mojzes - Fotolia.com] Darowizna gruntu budowlanego w podatku VAT]()

Darowizna gruntu budowlanego w podatku VAT

... zabudowy mieszkaniowej jednorodzinnej. Działka ta nigdy nie była przedmiotem najmu lub dzierżawy. Zainteresowany nie poczynił też żadnych czynności zmierzających do ... planowana darowizna nie będzie podlegała opodatkowaniu, gdyż Wnioskodawcy przy nabyciu tego gruntu nie przysługiwało prawo do odliczenia podatku naliczonego. Podsumowując należy więc ...

-

![Różny podatek od najmu mieszkania? [© anna - Fotolia.com] Różny podatek od najmu mieszkania?]()

Różny podatek od najmu mieszkania?

... najmu na poziomie 20 tys. zł rocznie biorąc pod uwagę wszystkie trzy dostępne systemy rozliczeń. W pierwszym wariancie do kosztów zaliczono jedynie podatek od nieruchomości (na poziomie 65 groszy za m kw. mieszkania i 39 groszy za m kw. gruntu ... 2510 zł, co stanowi 18% osiągniętego zysku z najmu. Osoby, których roczny dochód byłby wyższy, zostaliby ...

-

![Sprzedaż gruntu w użytkowaniu wieczystym bez podatku VAT? [© bofotolux - Fotolia.com] Sprzedaż gruntu w użytkowaniu wieczystym bez podatku VAT?]()

Sprzedaż gruntu w użytkowaniu wieczystym bez podatku VAT?

... towarów w zamian za odszkodowanie; 2. wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej umowy o podobnym charakterze zawartej na czas ... umowę o oddanie gruntu Skarbu Państwa lub gruntu należącego do jednostek samorządu terytorialnego bądź ich związków w użytkowanie wieczyste, użytkownik może korzystać z gruntu z wyłączeniem ...

-

![Podatek od sprzedaży gruntu a zakup mieszkań na wynajem [© Zsolt Biczó - Fotolia.com] Podatek od sprzedaży gruntu a zakup mieszkań na wynajem]()

Podatek od sprzedaży gruntu a zakup mieszkań na wynajem

... życiową, co została zgłoszone do urzędu skarbowego. Z tytułu najmu płaci podatek w formie ryczałtu ewidencjonowanego. W przyszłości nabyte mieszkania mają ... w ust. 25, nie uważa się wydatków poniesionych na: 1. nabycie gruntu lub udziału w gruncie, prawa wieczystego użytkowania gruntu lub udziału w takim prawie, budynku, jego części lub udziału ...

-

![Kiedy sprzedaż gruntu budowlanego opodatkowana VAT? [© Superingo - Fotolia.com] Kiedy sprzedaż gruntu budowlanego opodatkowana VAT?]()

Kiedy sprzedaż gruntu budowlanego opodatkowana VAT?

... własności towarów w zamian za odszkodowanie; 2. wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej umowy o podobnym charakterze zawartej na czas ... Istotne jest wobec tego każdorazowe kompleksowe zbadanie okoliczności towarzyszących dostawie danego gruntu. Zauważyć bowiem należy, że stosowanie zwolnień od podatku ma charakter ...

-

![Zamiana nieruchomości (gruntu) bez podatku VAT? [© Roy Pedersen - Fotolia.com] Zamiana nieruchomości (gruntu) bez podatku VAT?]()

Zamiana nieruchomości (gruntu) bez podatku VAT?

... własności towarów w zamian za odszkodowanie; 2. wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej umowy o podobnym charakterze zawartej na czas ... preferencyjnymi oraz zwolnienie od podatku. Jeśli chodzi o zwolnienie przedmiotowe dla dostawy gruntu niezabudowanego to ustawodawca przewidział takie w art. 43 ust. 1 pkt 9 ustawy ...

-

![Sprzedaż przez rolnika gruntu budowlanego w podatku VAT [© eric - Fotolia.com] Sprzedaż przez rolnika gruntu budowlanego w podatku VAT]()

Sprzedaż przez rolnika gruntu budowlanego w podatku VAT

... ani wydzierżawiane. Zainteresowany zadał pytanie, czy od sprzedaży działki gruntu deweloperowi będzie obowiązany do rozliczenia podatku VAT? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: ... nieruchomością działalności gospodarczej. Nieruchomość nie była również przedmiotem najmu bądź dzierżawy. Zainteresowany nie był i nie jest ...

-

![Ulga mieszkaniowa w PIT gdy wynajem części nieruchomości [© Pio Si - Fotolia.com.jpg] Ulga mieszkaniowa w PIT gdy wynajem części nieruchomości]()

Ulga mieszkaniowa w PIT gdy wynajem części nieruchomości

... ust. 25, nie uważa się wydatków poniesionych na: a. nabycie gruntu lub udziału w gruncie, prawa wieczystego użytkowania gruntu lub udziału w takim prawie, budynku, jego części lub udziału w ... ust. 1 pkt 131 ustawy. Zatem należy stwierdzić, że przyszłe czerpanie zysków z najmu lokalu nie ma nic wspólnego z własnymi celami mieszkaniowymi podatnika. Nie ...

-

![Ryczałt ewidencjonowany: prywatny najem lokalu dla firmy [© anna - Fotolia.com] Ryczałt ewidencjonowany: prywatny najem lokalu dla firmy]()

Ryczałt ewidencjonowany: prywatny najem lokalu dla firmy

... podatku w 2010 r. nie może przekroczyć 0,77 zł od 1 m2 powierzchni gruntu wykorzystywanego w tym celu (bez względu na sposób jego zakwalifikowania w ewidencji gruntów i ... ponosi ciężar powyższych wydatków warto zapisać w zawartej umowie najmu. Jest to szczególnie istotne w przypadku najmu opodatkowanego ryczałtem. Należy bowiem pamiętać, iż tutaj ...

-

![Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości [© industrieblick - Fotolia.com] Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości]()

Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości

... W marcu 2009 r. spółka zawarła umowę najmu lokalu użytkowego na parterze budynku o powierzchni 60,28 m2. Kolejna umowa najmu została zawarta w kwietniu 2011 r. ... zwolnienia od podatku korzystać będzie dostawa części gruntu przyporządkowana do dostawy wynajmowanej części budynku, natomiast dostawa części gruntu przyporządkowana do części budynku ...

-

![Sprzedaż prawa użytkowania wieczystego bez podatku VAT? [© ThomBal] Sprzedaż prawa użytkowania wieczystego bez podatku VAT?]()

Sprzedaż prawa użytkowania wieczystego bez podatku VAT?

... towarów w zamian za odszkodowanie; 2. wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej umowy o podobnym charakterze zawartej na czas ... umowę o oddanie gruntu Skarbu Państwa lub gruntu należącego do jednostek samorządu terytorialnego bądź ich związków w użytkowanie wieczyste, użytkownik może korzystać z gruntu z wyłączeniem ...

-

![Sprzedaż dzierżawionej nieruchomości w podatku VAT [© apops - Fotolia.com] Sprzedaż dzierżawionej nieruchomości w podatku VAT]()

Sprzedaż dzierżawionej nieruchomości w podatku VAT

... osobom fizycznym wydzieloną działkę gruntu o powierzchni 2 500 m2 przeznaczoną ... najmu grunt taki „wycofać” z działalności gospodarczej i przeznaczyć na własne cele prywatne, po czym po upływie pewnego okresu czasu sprzedać go już z tzw. majątku prywatnego. Sprzedaż majątku prywatnego nie podlega opodatkowaniu VAT. Ponadto jeżeli przy nabyciu gruntu ...

-

![Sprzedaż budynku na cudzym gruncie w podatku dochodowym [© fotolia.com] Sprzedaż budynku na cudzym gruncie w podatku dochodowym]()

Sprzedaż budynku na cudzym gruncie w podatku dochodowym

... .2019.2.ŚS. Jakie wątpliwości wyjaśnił organ podatkowy? W 2003 r. spółka z o.o. zawarła umowę najmu gruntu, na którym za zgodą wynajmującego wybudowała budynek magazynowy i wiatę, ... . W kolejnym kroku strony zawrą też nową umowę najmu – obejmującą tym razem najem gruntu z zabudowaniami. Wnioskodawca rozważa sprzedaż poniesionych nakładów po cenie ...

-

![Jak uniknąć podatku od sprzedaży budynku firmy? [© Radu Razvan - Fotolia.com] Jak uniknąć podatku od sprzedaży budynku firmy?]()

Jak uniknąć podatku od sprzedaży budynku firmy?

... stanowiącego odrębną nieruchomość lub udziału w takim lokalu, gruntu lub udziału w gruncie albo prawa użytkowania wieczystego gruntu lub udziału w takim prawie, związanych z tym ... niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy określonej w art. 23a pkt 1, zwane środkami trwałymi. Przy czym, ...

-

![Użytkowanie wieczyste: kiedy sprzedaż zwolniona z VAT [© FikMik - Fotolia.com] Użytkowanie wieczyste: kiedy sprzedaż zwolniona z VAT]()

Użytkowanie wieczyste: kiedy sprzedaż zwolniona z VAT

... dotyczy również używanych budynków i budowli lub ich części, będących przedmiotem umowy najmu, dzierżawy lub innych umów o podobnym charakterze. W myśl art. 43 ust. 2 za towary ... z podstawy opodatkowania nie wyodrębnia się wartości gruntu. Przepis ten należy interpretować w ten sposób, że do dostawy gruntu, na którym posadowiony jest trwale związany ...

-

![Grunt w zamian za umorzenie udziałów bez podatku VAT? [© Dusan Kostic - Fotolia.com] Grunt w zamian za umorzenie udziałów bez podatku VAT?]()

Grunt w zamian za umorzenie udziałów bez podatku VAT?

... własności towarów w zamian za odszkodowanie; 2. wydanie towarów na podstawie umowy dzierżawy, najmu, leasingu lub innej umowy o podobnym charakterze zawartej na czas ... – Spółka zobowiązała się przenieść na rzecz Gminy (wspólnika) prawo wieczystego użytkowania gruntu, z kolei Wspólnik (Gmina) wyraził zgodę na umorzenie udziałów. Wartość udziałów, ...

-

![Sprzedaż drogi zwolniona z podatku VAT? [© Hardy H. - Fotolia.com] Sprzedaż drogi zwolniona z podatku VAT?]()

Sprzedaż drogi zwolniona z podatku VAT?

... .2019.2.RS. Jakie wątpliwości wyjaśnił organ podatkowy? Gmina zamierza zbyć działkę gruntu na rzecz właściciela nieruchomości przyległej. Działka ta objęta jest decyzją o warunkach zabudowy ... . Przedmiotowa nieruchomość nie była i nie jest objęta umową dzierżawy, najmu lub umową o podobnym charakterze, itp. Na działce jest wybudowana droga utwardzona ...

-

![Co przesądza o istnieniu środka trwałego? [© Dusan Kostic - Fotolia.com] Co przesądza o istnieniu środka trwałego?]()

Co przesądza o istnieniu środka trwałego?

... stanowiącego odrębną nieruchomość lub udziału w takim lokalu, gruntu lub udziału w gruncie albo prawa użytkowania wieczystego gruntu lub udziału w takim prawie, związanych z tym ... przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy określonej w art. 23a pkt 1, zwane środkami trwałymi. Na mocy ...

-

![Pokój hotelowy: zakup a podatek VAT Pokój hotelowy: zakup a podatek VAT]()

Pokój hotelowy: zakup a podatek VAT

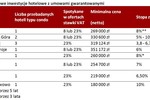

... - z podstawową. Lion’s House sprawdził, jak sytuacja wygląda w wybranych inwestycjach z gwarantowaną cena najmu. Oczekiwanie na VAT obniża rentowność Gdyby inwestor stał przed wyborem ... tym czy dany lokal będzie uznany za mieszkalny decyduje w pierwszej kolejności przeznaczenie gruntu, na którym ma powstać budynek. W zgodzie z nim musi powstać ...

-

![Stawka amortyzacji budynku na cudzym gruncie [© hansenn - Fotolia.com] Stawka amortyzacji budynku na cudzym gruncie]()

Stawka amortyzacji budynku na cudzym gruncie

... gruntu, a nawet jego nieodpłatny użytkownik (np. na podstawie umowy użyczenia) za zgodą właściciela, może na ... pkt 2 ustawy o PIT ma zatem zastosowanie gdy podatnik niebędący właścicielem gruntu, obejmując go na określony czas we władanie na podstawie np. umowy dzierżawy lub najmu, czy też użyczenia przewidującej zgodę właściciela na wybudowanie na ...

Tematy: środki trwałe, amortyzacja środków trwałych, stawki amortyzacji, preferencyjna metoda amortyzacji, amortyzacja nieruchomości, inwestycje w obcych środkach trwałych, metody amortyzacji, amortyzacja środków trwałych, Amortyzacja, środki trwałe, wartość początkowa środków trwałych, ulepszenie środka trwałego -

![Budynek używany i grunt: sprzedaż a podatek VAT [© FikMik - Fotolia.com] Budynek używany i grunt: sprzedaż a podatek VAT]()

Budynek używany i grunt: sprzedaż a podatek VAT

... również używanych budynków i budowli lub ich części, będących przedmiotem umowy najmu, dzierżawy lub innych umów o podobnym charakterze. W myśl art. 43 ust. 2 pkt 1 ... podstawy opodatkowania nie wyodrębnia się wartości gruntu. W związku z powyższym zwolnienie od podatku od towarów i usług sprzedaży gruntu będzie uzależnione od tego czy dostawa ...

-

![Wakacyjny wynajem: forma opodatkowania [© locha - Fotolia.com] Wakacyjny wynajem: forma opodatkowania]()

Wakacyjny wynajem: forma opodatkowania

... - ich zarobki w ogóle nie są opodatkowane. Wakacje to czas żniw na rynku najmu w popularnych turystycznie miejscowościach. Nad morzem, w górach i na Mazurach pełne są nie tylko ... na zakup lub budowę wynajmowanej nieruchomości oraz opłatę za użytkowanie wieczyste gruntu pod nieruchomością. Trzeba jednak pamiętać, że jeśli działalność jest prowadzona ...

-

![Licytacja komornicza nieruchomości w podatku VAT [© MAST - Fotolia.com] Licytacja komornicza nieruchomości w podatku VAT]()

Licytacja komornicza nieruchomości w podatku VAT

... także prawo do odliczenia VAT. Nieruchomość nie była przedmiotem umowy najmu czy dzierżawy na rzecz osób trzecich. Właściciel ulepszał do końca 1985 ... . Wnioskodawca zadał w związku z tym pytanie, czy sprzedaż prawa użytkowania wieczystego gruntu oraz własności budynków będzie opodatkowana, zwolniona czy też w ogóle nie będzie podlegać pod ...

-

![Spółka jawna: najem lokalu od wspólnika a koszty [© FikMik - Fotolia.com] Spółka jawna: najem lokalu od wspólnika a koszty]()

Spółka jawna: najem lokalu od wspólnika a koszty

... wykorzystana nieruchomość (działka gruntu zabudowana budynkiem mieszkalnym), której wnioskodawczyni jest współwłaścicielką na zasadzie wspólności małżeńskiej. Wnioskodawczyni zamierza nieruchomość tę wynająć spółce, która w całości wykorzysta go na potrzeby prowadzenia przedszkola. Z uzyskanych przychodów z najmu tej nieruchomości wnioskodawczyni ...

-

![Wynajem nieruchomości od wspólnika poza cenami transferowymi? [© Franck Boston - Fotolia.com] Wynajem nieruchomości od wspólnika poza cenami transferowymi?]()

Wynajem nieruchomości od wspólnika poza cenami transferowymi?

... jest właścicielem hali produkcyjnej i użytkownikiem wieczystym gruntu, na którym ona stoi. Powyższą nieruchomość chciałby wynająć, w ramach najmu prywatnego, spółce z o.o, w której jest większościowym udziałowcem (posiada 99% udziałów tej spółki, pozostały 1% należy do jego żony). Czynsz najmu byłby określony z uwzględnieniem cen rynkowych ...

-

![Kiedy rozliczyć VAT od refakturowania mediów? [© Gerhard Seybert - Fotolia.com] Kiedy rozliczyć VAT od refakturowania mediów?]()

Kiedy rozliczyć VAT od refakturowania mediów?

... gruntu. Wtedy to wynajmujący może albo wliczać te opłaty bezpośrednio w wartość czynszu, albo też dokonać ich refakturowania. Jak od takiej refaktury rozliczyć VAT? Co do zasady wszystkie czynności towarzyszące świadczeniu głównemu powinny być do niego wliczane. W zakresie rozliczania mediów przy usługach najmu ... ustalenia, czy usługi najmu i dostawy ...

-

![Podatek liniowy gdy wynajem nieruchomości firmy [© hansenn - Fotolia.com] Podatek liniowy gdy wynajem nieruchomości firmy]()

Podatek liniowy gdy wynajem nieruchomości firmy

... najmu. Na ich podstawie X wystawia faktury za najem, które są zaksięgowane do pozostałych przychodów związanych z prowadzoną firmą. Wydzierżawiony jest także grunt, na którym znajdują się pawilony handlowe stanowiące nakład dzierżawcy. Na dzierżawę gruntu ...

-

![W czyim zeznaniu podatkowym dochody małoletniego dziecka? [© serq - Fotolia.com] W czyim zeznaniu podatkowym dochody małoletniego dziecka?]()

W czyim zeznaniu podatkowym dochody małoletniego dziecka?

... liniowy. A jak jest z przychodami z najmu prywatnego nieruchomości należącej do dziecka? Te zdaniem organów podatkowych należy doliczać do dochodów rodziców. Dyrektor Izby Skarbowej w Bydgoszczy w interpretacji indywidualnej z dnia 31.08.2009 r. nr ITPB1/415-504/09/MM wskazał, że przychody z dzierżawy gruntu należącego do małoletniego dziecka ...

-

![Wynajem nieruchomości: zwrot nakładów a odliczenie VAT [© FikMik - Fotolia.com] Wynajem nieruchomości: zwrot nakładów a odliczenie VAT]()

Wynajem nieruchomości: zwrot nakładów a odliczenie VAT

... na budowę budynku na cudzym gruncie stanowią z definicji część składową gruntu, a tym samym własność jego właściciela. W konsekwencji podmiot, który wybudował taki ... do przeniesienia prawa do dysponowania towarem jak właściciel, ponieważ przedmiot najmu przez cały okres trwania tego stosunku pozostaje własnością wynajmującego (Wnioskodawcy ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Sprzedaż wynajmowanego gruntu a podatek VAT [© FikMik - Fotolia.com] Sprzedaż wynajmowanego gruntu a podatek VAT](https://s3.egospodarka.pl/grafika/sprzedaz-gruntu/Sprzedaz-wynajmowanego-gruntu-a-podatek-VAT-ZKDwv5.jpg)

![Ryczałt ewidencjonowany: media a przychody z najmu [© PeJo - Fotolia.com] Ryczałt ewidencjonowany: media a przychody z najmu](https://s3.egospodarka.pl/grafika2/najem-lokalu/Ryczalt-ewidencjonowany-media-a-przychody-z-najmu-99163-150x100crop.jpg)

![Dzierżawa gruntu ze sprzedażą prądu to usługa kompleksowa w VAT [© Gina Sanders - Fotolia.com] Dzierżawa gruntu ze sprzedażą prądu to usługa kompleksowa w VAT](https://s3.egospodarka.pl/grafika2/opodatkowanie-VAT/Dzierzawa-gruntu-ze-sprzedaza-pradu-to-usluga-kompleksowa-w-VAT-144398-150x100crop.jpg)

![Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy [© david-bgn - Fotolia.com] Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-gruntu-w-VAT-z-budynkiem-dzierzawcy-nabywcy-181545-150x100crop.jpg)

![Sprzedaż gruntu przy zakupie którego nie było podatku VAT [© sutichak - Fotolia.com] Sprzedaż gruntu przy zakupie którego nie było podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-gruntu-przy-zakupie-ktorego-nie-bylo-podatku-VAT-147668-150x100crop.jpg)

![Terminy podatkowe liczymy od daty zakupu gruntu [© chris32m - Fotolia.com] Terminy podatkowe liczymy od daty zakupu gruntu](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Terminy-podatkowe-liczymy-od-daty-zakupu-gruntu-183716-150x100crop.jpg)

![Darowizna gruntu budowlanego w podatku VAT [© Igor Mojzes - Fotolia.com] Darowizna gruntu budowlanego w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Darowizna-gruntu-budowlanego-w-podatku-VAT-174977-150x100crop.jpg)

![Różny podatek od najmu mieszkania? [© anna - Fotolia.com] Różny podatek od najmu mieszkania?](https://s3.egospodarka.pl/grafika/najem-lokalu/Rozny-podatek-od-najmu-mieszkania-skVsXY.jpg)

![Sprzedaż gruntu w użytkowaniu wieczystym bez podatku VAT? [© bofotolux - Fotolia.com] Sprzedaż gruntu w użytkowaniu wieczystym bez podatku VAT?](https://s3.egospodarka.pl/grafika2/uzytkowanie-wieczyste/Sprzedaz-gruntu-w-uzytkowaniu-wieczystym-bez-podatku-VAT-138347-150x100crop.jpg)

![Podatek od sprzedaży gruntu a zakup mieszkań na wynajem [© Zsolt Biczó - Fotolia.com] Podatek od sprzedaży gruntu a zakup mieszkań na wynajem](https://s3.egospodarka.pl/grafika2/sprzedaz-nieruchomosci/Podatek-od-sprzedazy-gruntu-a-zakup-mieszkan-na-wynajem-128963-150x100crop.jpg)

![Kiedy sprzedaż gruntu budowlanego opodatkowana VAT? [© Superingo - Fotolia.com] Kiedy sprzedaż gruntu budowlanego opodatkowana VAT?](https://s3.egospodarka.pl/grafika2/stawki-VAT/Kiedy-sprzedaz-gruntu-budowlanego-opodatkowana-VAT-212594-150x100crop.jpg)

![Zamiana nieruchomości (gruntu) bez podatku VAT? [© Roy Pedersen - Fotolia.com] Zamiana nieruchomości (gruntu) bez podatku VAT?](https://s3.egospodarka.pl/grafika2/sprzedaz-gruntu/Zamiana-nieruchomosci-gruntu-bez-podatku-VAT-97557-150x100crop.jpg)

![Sprzedaż przez rolnika gruntu budowlanego w podatku VAT [© eric - Fotolia.com] Sprzedaż przez rolnika gruntu budowlanego w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-przez-rolnika-gruntu-budowlanego-w-podatku-VAT-187618-150x100crop.jpg)

![Ulga mieszkaniowa w PIT gdy wynajem części nieruchomości [© Pio Si - Fotolia.com.jpg] Ulga mieszkaniowa w PIT gdy wynajem części nieruchomości](https://s3.egospodarka.pl/grafika2/obliczenie-podatku/Ulga-mieszkaniowa-w-PIT-gdy-wynajem-czesci-nieruchomosci-172702-150x100crop.jpg)

![Ryczałt ewidencjonowany: prywatny najem lokalu dla firmy [© anna - Fotolia.com] Ryczałt ewidencjonowany: prywatny najem lokalu dla firmy](https://s3.egospodarka.pl/grafika/najem-lokalu/Ryczalt-ewidencjonowany-prywatny-najem-lokalu-dla-firmy-skVsXY.jpg)

![Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości [© industrieblick - Fotolia.com] Opodatkowanie i zwolnienie z podatku VAT sprzedaży nieruchomości](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Opodatkowanie-i-zwolnienie-z-podatku-VAT-sprzedazy-nieruchomosci-159028-150x100crop.jpg)

![Sprzedaż prawa użytkowania wieczystego bez podatku VAT? [© ThomBal] Sprzedaż prawa użytkowania wieczystego bez podatku VAT?](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Sprzedaz-prawa-uzytkowania-wieczystego-bez-podatku-VAT-195669-150x100crop.jpg)

![Sprzedaż dzierżawionej nieruchomości w podatku VAT [© apops - Fotolia.com] Sprzedaż dzierżawionej nieruchomości w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-dzierzawionej-nieruchomosci-w-podatku-VAT-145414-150x100crop.jpg)

![Sprzedaż budynku na cudzym gruncie w podatku dochodowym [© fotolia.com] Sprzedaż budynku na cudzym gruncie w podatku dochodowym](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Sprzedaz-budynku-na-cudzym-gruncie-w-podatku-dochodowym-219412-150x100crop.jpg)

![Jak uniknąć podatku od sprzedaży budynku firmy? [© Radu Razvan - Fotolia.com] Jak uniknąć podatku od sprzedaży budynku firmy?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Jak-uniknac-podatku-od-sprzedazy-budynku-firmy-179627-150x100crop.jpg)

![Użytkowanie wieczyste: kiedy sprzedaż zwolniona z VAT [© FikMik - Fotolia.com] Użytkowanie wieczyste: kiedy sprzedaż zwolniona z VAT](https://s3.egospodarka.pl/grafika/uzytkowanie-wieczyste/Uzytkowanie-wieczyste-kiedy-sprzedaz-zwolniona-z-VAT-ZKDwv5.jpg)

![Grunt w zamian za umorzenie udziałów bez podatku VAT? [© Dusan Kostic - Fotolia.com] Grunt w zamian za umorzenie udziałów bez podatku VAT?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Grunt-w-zamian-za-umorzenie-udzialow-bez-podatku-VAT-237325-150x100crop.jpg)

![Sprzedaż drogi zwolniona z podatku VAT? [© Hardy H. - Fotolia.com] Sprzedaż drogi zwolniona z podatku VAT?](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Sprzedaz-drogi-zwolniona-z-podatku-VAT-220903-150x100crop.jpg)

![Co przesądza o istnieniu środka trwałego? [© Dusan Kostic - Fotolia.com] Co przesądza o istnieniu środka trwałego?](https://s3.egospodarka.pl/grafika2/Srodki-trwale/Co-przesadza-o-istnieniu-srodka-trwalego-188803-150x100crop.jpg)

![Stawka amortyzacji budynku na cudzym gruncie [© hansenn - Fotolia.com] Stawka amortyzacji budynku na cudzym gruncie](https://s3.egospodarka.pl/grafika2/srodki-trwale/Stawka-amortyzacji-budynku-na-cudzym-gruncie-164781-150x100crop.jpg)

![Budynek używany i grunt: sprzedaż a podatek VAT [© FikMik - Fotolia.com] Budynek używany i grunt: sprzedaż a podatek VAT](https://s3.egospodarka.pl/grafika/dzialki-budowlane/Budynek-uzywany-i-grunt-sprzedaz-a-podatek-VAT-ZKDwv5.jpg)

![Wakacyjny wynajem: forma opodatkowania [© locha - Fotolia.com] Wakacyjny wynajem: forma opodatkowania](https://s3.egospodarka.pl/grafika2/najem-lokalu/Wakacyjny-wynajem-forma-opodatkowania-100175-150x100crop.jpg)

![Licytacja komornicza nieruchomości w podatku VAT [© MAST - Fotolia.com] Licytacja komornicza nieruchomości w podatku VAT](https://s3.egospodarka.pl/grafika2/czynnosci-zwolnione-z-opodatkowania/Licytacja-komornicza-nieruchomosci-w-podatku-VAT-139065-150x100crop.jpg)

![Spółka jawna: najem lokalu od wspólnika a koszty [© FikMik - Fotolia.com] Spółka jawna: najem lokalu od wspólnika a koszty](https://s3.egospodarka.pl/grafika/najem-lokalu/Spolka-jawna-najem-lokalu-od-wspolnika-a-koszty-ZKDwv5.jpg)

![Wynajem nieruchomości od wspólnika poza cenami transferowymi? [© Franck Boston - Fotolia.com] Wynajem nieruchomości od wspólnika poza cenami transferowymi?](https://s3.egospodarka.pl/grafika2/sporzadzenia-dokumentacji-podatkowej/Wynajem-nieruchomosci-od-wspolnika-poza-cenami-transferowymi-184484-150x100crop.jpg)

![Kiedy rozliczyć VAT od refakturowania mediów? [© Gerhard Seybert - Fotolia.com] Kiedy rozliczyć VAT od refakturowania mediów?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Kiedy-rozliczyc-VAT-od-refakturowania-mediow-193164-150x100crop.jpg)

![Podatek liniowy gdy wynajem nieruchomości firmy [© hansenn - Fotolia.com] Podatek liniowy gdy wynajem nieruchomości firmy](https://s3.egospodarka.pl/grafika2/podatek-od-najmu/Podatek-liniowy-gdy-wynajem-nieruchomosci-firmy-108592-150x100crop.jpg)

![W czyim zeznaniu podatkowym dochody małoletniego dziecka? [© serq - Fotolia.com] W czyim zeznaniu podatkowym dochody małoletniego dziecka?](https://s3.egospodarka.pl/grafika2/zeznania-roczne/W-czyim-zeznaniu-podatkowym-dochody-maloletniego-dziecka-154179-150x100crop.jpg)

![Wynajem nieruchomości: zwrot nakładów a odliczenie VAT [© FikMik - Fotolia.com] Wynajem nieruchomości: zwrot nakładów a odliczenie VAT](https://s3.egospodarka.pl/grafika/VAT-naliczony/Wynajem-nieruchomosci-zwrot-nakladow-a-odliczenie-VAT-ZKDwv5.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Inwestycji w hotele wciąż niewiele, choć widać oznaki ożywienia [© THAM YUAN YUAN z Pixabay] Inwestycji w hotele wciąż niewiele, choć widać oznaki ożywienia [© THAM YUAN YUAN z Pixabay]](https://s3.egospodarka.pl/grafika2/hotele/Inwestycji-w-hotele-wciaz-niewiele-choc-widac-oznaki-ozywienia-259664-50x33crop.jpg) Inwestycji w hotele wciąż niewiele, choć widać oznaki ożywienia

Inwestycji w hotele wciąż niewiele, choć widać oznaki ożywienia

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-37: Rozliczenie ulgi na dzieci gdy brakuje podatku [© piotr290 - Fotolia.com] Poradnik PIT-37: Rozliczenie ulgi na dzieci gdy brakuje podatku](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Poradnik-PIT-37-Rozliczenie-ulgi-na-dzieci-gdy-brakuje-podatku-172701-150x100crop.jpg)

![Płatności odroczone albo porzucony koszyk w sklepie internetowym [© Freepik] Płatności odroczone albo porzucony koszyk w sklepie internetowym](https://s3.egospodarka.pl/grafika2/Kup-teraz-zaplac-pozniej/Platnosci-odroczone-albo-porzucony-koszyk-w-sklepie-internetowym-265858-150x100crop.jpg)

![Ograniczenie prędkości w mieście nie dla Polaka [© Freepik] Ograniczenie prędkości w mieście nie dla Polaka](https://s3.egospodarka.pl/grafika2/bezpieczenstwo-na-drodze/Ograniczenie-predkosci-w-miescie-nie-dla-Polaka-265852-150x100crop.jpg)

![Zaliczka i zadatek - różnice i skutki prawno-podatkowe [© marpan - Fotolia.com] Zaliczka i zadatek - różnice i skutki prawno-podatkowe](https://s3.egospodarka.pl/grafika2/zaliczka/Zaliczka-i-zadatek-roznice-i-skutki-prawno-podatkowe-265845-150x100crop.jpg)

![Rekrutacja, czyli jak długo firma musi czekać na pracowników? [© Andrey Popov - Fotolia.com] Rekrutacja, czyli jak długo firma musi czekać na pracowników?](https://s3.egospodarka.pl/grafika2/rekrutacja/Rekrutacja-czyli-jak-dlugo-firma-musi-czekac-na-pracownikow-265857-150x100crop.jpg)

![Zastrzeżenie numeru PESEL - jak działa? [© Freepik] Zastrzeżenie numeru PESEL - jak działa?](https://s3.egospodarka.pl/grafika2/PESEL/Zastrzezenie-numeru-PESEL-jak-dziala-265855-150x100crop.jpg)