-

![Wynagrodzenie pracowników nadzorujących jako koszty kwalifikowane ulgi B+R [© StockPhotoPro - Fotolia.com] Wynagrodzenie pracowników nadzorujących jako koszty kwalifikowane ulgi B+R]()

Wynagrodzenie pracowników nadzorujących jako koszty kwalifikowane ulgi B+R

Wynagrodzenie pracowników, którzy w ramach swoich obowiązków służbowych wykonują działalność badawczo - rozwojową, stanowi koszty kwalifikowane, co wynika wprost z przepisów. Za koszty kwalifikowane, w pewnych okolicznościach uznane może być także wynagrodzenie osób, którzy nie wykonują bezpośrednio działalności badawczo – rozwojowej, lecz sprawują ...

-

![Podatek dochodowy: wynagrodzenie pracownika w koszty bezpośrednie [© Pio Si - Fotolia.com] Podatek dochodowy: wynagrodzenie pracownika w koszty bezpośrednie]()

Podatek dochodowy: wynagrodzenie pracownika w koszty bezpośrednie

... koszty składek na ubezpieczenie społeczne, są kwalifikowane jako koszty w oparciu o art. 15 ust. 4g i ust. 4h ustawy o podatku dochodowym od osób prawnych, bez względu na fakt, czy koszty te związane są ze sprzedanymi lub niesprzedanymi usługami, b) koszty wypłacanych świadczeń z tytułu umów cywilnoprawnych kwalifikowane są jako koszty podatkowe ...

-

![Koszty podatkowe a nieopodatkowany przychód [© whitelook - Fotolia.com] Koszty podatkowe a nieopodatkowany przychód]()

Koszty podatkowe a nieopodatkowany przychód

... ten cel nie są kwalifikowane jako przychody, to również wydatków poniesionych bezpośrednio na utworzenie lub powiększenie kapitału zakładowego, takich jak podatek od czynności cywilnoprawnych, opłata sądowa, taksa notarialna, koszty wypisów aktów notarialnych oraz koszty poświadczenia podpisów, nie można uznać za koszty uzyskania przychodu. Sąd ...

-

![Składki na ubezpieczenie OC a koszty firmy [© alphaspirit - Fotolia.com] Składki na ubezpieczenie OC a koszty firmy]()

Składki na ubezpieczenie OC a koszty firmy

Wydatki na polisę OC zawieraną przez przedsiębiorcę na wypadek szkód wyrządzonych w związku z prowadzoną przez niego działalnością są kwalifikowane jako koszty podatkowe. Inaczej jest w sytuacji, gdy OC dotyczy członków zarządu w spółce. Ustawodawca nie wymienia składek na ubezpieczenia OC z tytułu wykonywanego zawodu w ...

-

![Tworzenie oprogramowania: wynagrodzenia a koszty firmy [© FikMik - Fotolia.com] Tworzenie oprogramowania: wynagrodzenia a koszty firmy]()

Tworzenie oprogramowania: wynagrodzenia a koszty firmy

... kwalifikowane do kosztów uzyskania przychodów na zasadach ogólnych wynikających z treści art. 15 ust. 1 ustawy o podatku dochodowym od osób prawnych. W celu ustalenia momentu potrącalności poniesionych nakładów na wytworzenie oprogramowania należy jednak prawidłowo określić ich charakter. Ustawa przewiduje bowiem dwie kategorie kosztów: * koszty ...

-

![Likwidacja środka trwałego a koszty firmy [© FikMik - Fotolia.com] Likwidacja środka trwałego a koszty firmy]()

Likwidacja środka trwałego a koszty firmy

... technologicznych, są ekonomicznie i gospodarczo uzasadnione nie mogą być kwalifikowane jako zmiana rodzaju działalności gospodarczej. Z przedstawionego przez Wnioskodawcę ... 15 ust. 4d ww. ustawy koszty uzyskania przychodów, inne niż koszty bezpośrednio związane z przychodami, są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu ...

-

![Obiad z kontrahentem a koszty uzyskania przychodu [© FikMik - Fotolia.com] Obiad z kontrahentem a koszty uzyskania przychodu]()

Obiad z kontrahentem a koszty uzyskania przychodu

... ze danym spotkaniem mogą być kwalifikowane jako koszty reprezentacji ma charakter spotkania. W związku z tym, niektóre z wydatków ponoszonych na zakup artykułów spożywczych, czy usług gastronomicznych nie powinny być rozpatrywane jako wydatki o charakterze reprezentacyjnym lecz jako „zwykle” koszty związane z prowadzeniem działalności gospodarczej ...

-

![Faktura korygująca koszty bezpośrednie [© whitelook - Fotolia.com] Faktura korygująca koszty bezpośrednie]()

Faktura korygująca koszty bezpośrednie

... oraz usługi jej przesyłu i dystrybucji. Zakupy te, udokumentowane fakturami VAT, kwalifikowane są przez spółkę zarówno do kosztów bezpośrednio związanych z uzyskiwanymi przychodami, jak i ... dany koszt się odnosi. Jednakże zgodnie z art. 15 ust. 4c updop koszty uzyskania przychodów bezpośrednio związane z przychodami, odnoszące się do przychodów ...

-

![Pracownicze koszty uzyskania przychodu 2012 Pracownicze koszty uzyskania przychodu 2012]()

Pracownicze koszty uzyskania przychodu 2012

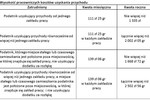

... o PIT. Istotnym wydaje się, że podane limity, często nazywane jako koszty pracownicze, stanowią swojego rodzaju wartości uniwersalne dla wszystkich podatników ... fizycznych, obowiązują przedstawione w poniższej tabeli limity do których ponoszone przez zatrudnionego koszty kwalifikowane są jako koszty podatkowe. Koszt może być wyższy, gdy wyższy był ...

-

![Poczęstunek dla kontrahentów a koszty podatkowe [© anna - Fotolia.com] Poczęstunek dla kontrahentów a koszty podatkowe]()

Poczęstunek dla kontrahentów a koszty podatkowe

... do powszechnie obowiązujących kanonów kultury należy stwierdzić, iż mogą zostać uznane za koszty uzyskania przychodów, o którym mowa w art. 15 ust. 1 updop, pod warunkiem że ... . Nie można również zgodzić się, by wydatki na instalację tablicy informacyjnej były kwalifikowane jako „reprezentacja", gdyż jak sama nazwa wskazuje, tablica ta ma na celu ...

-

![Środki trwałe jako towary handlowe a koszty podatkowe [© FikMik - Fotolia.com] Środki trwałe jako towary handlowe a koszty podatkowe]()

Środki trwałe jako towary handlowe a koszty podatkowe

... z tytułu odpłatnego zbycia środka trwałego wykorzystywanego w działalności gospodarczej należy zauważyć, iż zgodnie z art. 22 ust. 1 pkt 1 kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów z wyjątkiem kosztów wymienionych w art. 23. W myśl art. 23 ust. 1 pkt ...

-

![Koszty uzyskania przychodu gdy leasing bilansowo finansowy [© apops - Fotolia.com] Koszty uzyskania przychodu gdy leasing bilansowo finansowy]()

Koszty uzyskania przychodu gdy leasing bilansowo finansowy

... o rachunkowości. W ramach prowadzonej działalności gospodarczej wnioskodawca zawiera umowy leasingu operacyjnego, kwalifikowane dla celów bilansowych zgodnie z art. 3 ust. 4-6 ... 22 ust. 5c ww. ustawy, koszty uzyskania przychodów, inne niż koszty bezpośrednio związane z przychodami, są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu ...

-

![Bony towarowe a koszty firmy [© yvart - Fotolia.com] Bony towarowe a koszty firmy]()

Bony towarowe a koszty firmy

... towarowych uznawane są przez organy podatkowe za stanowiące koszty związane z reprezentacją (zob. np. pismo Pierwszego Urzędu Skarbowego w Poznaniu z 20 kwietnia 2005 r., sygn. PF-2/415/102/05). Natomiast w orzecznictwie NSA obecnie koszty reprezentacji bywają różnie rozumiane i kwalifikowane. Np. w jednych orzeczeniach definiuje wydatki związane ...

-

![Składki podstawowe w ramach PPE a koszty podatkowe [© FikMik - Fotolia.com] Składki podstawowe w ramach PPE a koszty podatkowe]()

Składki podstawowe w ramach PPE a koszty podatkowe

... 2000 r. Nr 54, poz. 654, z późn. zm.) kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z ... tym realizowanych w formie grupowego ubezpieczenia na życie pracowników z zakładem ubezpieczeń, kwalifikowane są do kosztów podatkowych w oparciu o postanowienia art. 15 ...

-

![Kara umowna za opóźnienia a koszty podatkowe [© yahyaikiz - Fotolia.com] Kara umowna za opóźnienia a koszty podatkowe]()

Kara umowna za opóźnienia a koszty podatkowe

... opóźnienie wykonania świadczenia proste (podmiot nie ponosi odpowiedzialności) i kwalifikowane (za które podmiot ponosi odpowiedzialność). Rozróżnieniem pomiędzy ... z tytułu opóźnienia w zakresie realizacji robót budowlanych. Uznanie roszczenia, a koszty W orzecznictwie sądów administracyjnych można zaobserwować podejście, w ramach którego uznaje ...

-

![Ulga na działalność badawczo-rozwojową dopiero w zeznaniu rocznym [© Pio Si - Fotolia.com] Ulga na działalność badawczo-rozwojową dopiero w zeznaniu rocznym]()

Ulga na działalność badawczo-rozwojową dopiero w zeznaniu rocznym

... w zeznaniu za rok podatkowy, w którym poniesiono koszty kwalifikowane, a w myśl art. 18e updop, podatnicy korzystający z odliczenia, o którym mowa w art. 18d, oraz podatnicy, którym przysługuje kwota określona w art. 18da, są obowiązani wykazać w zeznaniu poniesione koszty kwalifikowane podlegające odliczeniu lub stanowiące podstawę do wyliczenia ...

-

![Ulga B+R w przypadku podmiotów powiązanych [© StockPhotoPro - Fotolia.com] Ulga B+R w przypadku podmiotów powiązanych]()

Ulga B+R w przypadku podmiotów powiązanych

Zgodnie z art. 18d ust 5 ustawy o PDOP, koszty kwalifikowane podlegają odliczeniu, jeżeli nie zostały podatnikowi zwrócone w jakiejkolwiek formie. W związku z powyższym po stronie podatnika pojawiła się wątpliwość czy w przypadku sprzedaży ...

-

![Ulga B+R - jak z niej skorzystać i jak prowadzić ewidencję? [© Freepik] Ulga B+R - jak z niej skorzystać i jak prowadzić ewidencję?]()

Ulga B+R - jak z niej skorzystać i jak prowadzić ewidencję?

... uwzględniać czas, jaki pracownik poświęca na prace twórcze związane z konkretnymi projektami B+R. Jest to szczególnie ważne, ponieważ koszty wynagrodzeń i składek ZUS są uznawane za koszty kwalifikowane tylko w takim stopniu, w jakim pracownik faktycznie realizuje prace badawczo-rozwojowe. Dla pracowników, którzy są w pełni zaangażowani w projekty ...

-

![Specjalne strefy ekonomiczne: limitowane zwolnienie [© anna - Fotolia.com] Specjalne strefy ekonomiczne: limitowane zwolnienie]()

Specjalne strefy ekonomiczne: limitowane zwolnienie

... ulegały w przeciągu ostatnich lat dość częstym modyfikacjom. Zasadą ogólną jest obecnie, iż wielkość zwolnienia określa się zestawiając poniesione przez przedsiębiorcę koszty kwalifikowane i intensywność pomocy publicznej obowiązującej w danej strefie. Nie zawsze jednak tak było- przedsiębiorcy którzy uzyskali zezwolenie przed 2001r. do niedawna ...

-

![Podatnicy popełnią poważne błędy w stosowaniu ulg B+R. Jak ich uniknąć? [© Robert Kneschke - Fotolia.com] Podatnicy popełnią poważne błędy w stosowaniu ulg B+R. Jak ich uniknąć?]()

Podatnicy popełnią poważne błędy w stosowaniu ulg B+R. Jak ich uniknąć?

... . One dotyczą środków trwałych i wartości niematerialnych i prawnych wykorzystywanych w działalności B+R. W przypadku, gdy są stosowane zarówno do B+R, jak i do innej działalności, koszty kwalifikowane obejmują tylko tę część odpisów, która odpowiada wykorzystaniu w B+R. Przy tym odpisy od samochodów osobowych oraz od budowli, budynków i lokali nie ...

-

![Polski Ład: zmiany w podatkach dochodowych dla spółek [© shake_pl - Fotolia.com] Polski Ład: zmiany w podatkach dochodowych dla spółek]()

Polski Ład: zmiany w podatkach dochodowych dla spółek

... oraz zryczałtowanego podatku dochodowego (potrącalnych z dochodów osób u niego zatrudnionych na podstawie umowy o pracę lub umów cywilno-prawnych czy też praw autorskich) koszty kwalifikowane, których nie odliczył od swojego dochodu w zeznaniu rocznym w ramach ulgi B+R, gdyż np. poniósł stratę. Ulga na innowacyjnych pracowników ma pozwolić ...

-

![Usługi od podmiotów powiązanych w wartości początkowej budynku [© nd700 - Fotolia.com] Usługi od podmiotów powiązanych w wartości początkowej budynku]()

Usługi od podmiotów powiązanych w wartości początkowej budynku

... , o których mowa w art. 16h ust. 1 pkt 1. W opisanej sytuacji Wnioskodawca będzie dokonywał odpisów amortyzacyjnych od wartości początkowej, w skład której wchodzić będą koszty „kwalifikowane” (wymienione w art. 15e ust. 1 updop). Część odpisu amortyzacyjnego nie będzie mogła zatem być od razu zaliczona do kosztów uzyskania przychodów ...

-

![Podatek CIT i podmioty powiązane: usługi rekrutacji nie są limitowane [© Jakub Jirsák - Fotolia.com] Podatek CIT i podmioty powiązane: usługi rekrutacji nie są limitowane]()

Podatek CIT i podmioty powiązane: usługi rekrutacji nie są limitowane

... , wszystkie czynności podejmowane w ramach świadczenia Usług rekrutacji powinny być kwalifikowane wspólnie, tj. jako jedno świadczenie. Nie można w sposób ... ich elementy nabywane przez Wnioskodawcę od Usługodawcy/Podmiotów Powiązanych będą mogły stanowić koszty uzyskania przychodów Wnioskodawcy bez ograniczeń wynikających z regulacji art. 15e ust. ...

-

![Zmiany w VAT, CIT i ulgach proinnowacyjnych ważne dla przedsiębiorców [© Maksim Kabakou - Fotolia.com] Zmiany w VAT, CIT i ulgach proinnowacyjnych ważne dla przedsiębiorców]()

Zmiany w VAT, CIT i ulgach proinnowacyjnych ważne dla przedsiębiorców

... . Wynagrodzenie „innowacyjnych pracowników” w 100% powinno być kwalifikowane do ulgi B+R. Powinna też istnieć możliwość rozliczania w ramach ulgi B+R kosztów amortyzacji środków trwałych wytworzonych/ ulepszonych w ramach działalności B+R w takiej proporcji w jakiej koszty kwalifikowane zostaną ujęte w wartości początkowej ŚT. Istotne byłoby ...

Tematy: zwolnienie z VAT, zwolnienie podmiotowe VAT, limity podatkowe, podatek minimalny, podatek dochodowy od osób prawnych, podatek CIT, zmiany w podatkach, działalność badawczo-rozwojowa, ulga B+R, ulga na badania i rozwój, ulgi podatkowe, preferencje podatkowe, amortyzacja mieszkania, amortyzacja nieruchomości -

![Ulga B+R coraz częściej wykorzystywana [© twobee - Fotolia.com] Ulga B+R coraz częściej wykorzystywana]()

Ulga B+R coraz częściej wykorzystywana

... innowacyjność. Wykazane koszty kwalifikowane wzrosły odpowiednio o 37 proc. dla CIT-owców oraz 39 proc. dla PIT-owców w stosunku do 2019 r. Jednak w tej beczce miodu jest i łyżka dziegciu. Z naszego badania wynika, że 48 proc. firm z innowacyjnych sektorów nawet nie słyszało o uldze B+R – komentuje ekspertka. Koszty osobowe bardziej ...

Tematy: ulga B+R, ulga na nowe technologie, ulga na innowacyjnych pracowników, koszty podatkowe, koszty uzyskania przychodu, podatek od firmy, podatek dochodowy, ulgi podatkowe, podatek dochodowy od osób prawnych, podatek CIT, podatek PIT, innowacje, B+R, badania i rozwój, preferencje podatkowe, innowacyjność przedsiębiorstw, podatek dochodowy od osób fizycznych -

![Ulga B+R - jak stosować i rozliczać? Najnowsze stanowiska organów podatkowych [© vege - Fotolia.com] Ulga B+R - jak stosować i rozliczać? Najnowsze stanowiska organów podatkowych]()

Ulga B+R - jak stosować i rozliczać? Najnowsze stanowiska organów podatkowych

... przypadku koszty nabycia licencji jednorocznych będą stanowić koszty kwalifikowane, tylko w takiej części, w jakiej będą służyć prowadzonej działalności badawczo-rozwojowej (interpretacja z dnia 16 maja 2022 r. sygn. 0111-KDIB1-3.4010.62.2022.2.BM). Materiały Poza wydatkami pracowniczymi drugą dużą grupą kosztów kwalifikowanych są koszty materiałów ...

Tematy: ulga B+R, ulga na badania i rozwój, innowacje, B+R, badania i rozwój, ulga na nowe technologie, ulga na innowacyjnych pracowników, ulgi podatkowe, preferencje podatkowe, innowacyjność przedsiębiorstw, koszty podatkowe, koszty uzyskania przychodu, podatek od firmy, podatek dochodowy, Innovation Box -

![Polska Strefa Inwestycji (PSI) a zwolnienie z podatku. Ważna lokalizacja i wielkość firmy. [© Gajus - Fotolia.com] Polska Strefa Inwestycji (PSI) a zwolnienie z podatku. Ważna lokalizacja i wielkość firmy.]()

Polska Strefa Inwestycji (PSI) a zwolnienie z podatku. Ważna lokalizacja i wielkość firmy.

... koszty kwalifikowane nowej inwestycji to: kwalifikowane nakłady inwestycyjne, np. koszty związane z nabyciem gruntów, cena nabycia środków trwałych, koszt rozbudowy lub modernizacji istniejących środków trwałych, cena nabycia WNiP związanych z transferem technologii, koszt związany z najmem lub dzierżawą gruntów, budynków i budowli; 2-letnie koszty ...

-

![Oddziały firm zagranicznych: więcej VAT do odliczenia [© Ruff - Fotolia.com] Oddziały firm zagranicznych: więcej VAT do odliczenia]()

Oddziały firm zagranicznych: więcej VAT do odliczenia

... sprzedaży lub dystrybucji). W każdym z tych przypadków oddziały z reguły ponoszą koszty towarów i usług nabywanych w kraju, a związanych z działalnością prowadzoną przez ... rozliczenia wewnętrzne pomiędzy jednostką centralną a oddziałem nie mogą być kwalifikowane jako czynności podlegające VAT, a podatek VAT naliczony związany z takimi czynnościami ...

-

![Wynagrodzenie za funkcje kierownicze i nadzorcze w pracach B+R stanowi koszt kwalifikowany [© auremar - fotolia.com] Wynagrodzenie za funkcje kierownicze i nadzorcze w pracach B+R stanowi koszt kwalifikowany]()

Wynagrodzenie za funkcje kierownicze i nadzorcze w pracach B+R stanowi koszt kwalifikowany

... , to jest pracowników pełniących funkcje nadzorcze i kierownicze w ramach realizacji działalności B+R, z kręgu podmiotów, na rzecz których poniesione wydatki stanowią „koszty kwalifikowane”. Jak wskazano w ustnym uzasadnieniu ustawodawca nie precyzuje kategorii odnośnie których pracowników chodzi w przepisie dotyczącym kosztów kwalifikowanych ulgi ...

-

![Rozliczenie kosztów bezpośrednich w podatku dochodowym [© apops - Fotolia.com] Rozliczenie kosztów bezpośrednich w podatku dochodowym]()

Rozliczenie kosztów bezpośrednich w podatku dochodowym

... . Zakupy te były dokumentowane fakturami VAT przez sprzedającego oraz kwalifikowane przez spółkę zarówno do kosztów bezpośrednich jak i pośrednich. W latach 2008 ... który stanowi, iż koszty uzyskania przychodów, inne niż koszty bezpośrednio związane z przychodami, są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu przekraczającego ...

-

![Wartość początkowa a szkolenie pracowników [© Kurhan - Fotolia.com] Wartość początkowa a szkolenie pracowników]()

Wartość początkowa a szkolenie pracowników

... przedmiotowe składniki. Zatem, wydatki te winny być oceniane i kwalifikowane na zasadach ogólnych, tj. po spełnieniu przesłanek określonych we wskazanym art. ... 4d ww. ustawy, koszty uzyskania przychodów, inne niż koszty bezpośrednio związane z przychodami, są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu przekraczającego ...

-

![Zeznania roczne PIT 2018: Ulgi i odliczenia podatkowe w pigułce [© Kange Studio - Fotolia.com] Zeznania roczne PIT 2018: Ulgi i odliczenia podatkowe w pigułce]()

Zeznania roczne PIT 2018: Ulgi i odliczenia podatkowe w pigułce

... 3%, 5,5%, 8,5%, 17% i 20% w zależności od rodzaju transakcji, której przychód dotyczy Koszty uzyskania bez zmian Na wyższe koszty (a więc mniejszy dochód do opodatkowania) nie mogą w 2018 r. ... bez limitu PIT-28 PIT-36 PIT-37 Ulga na działalność badawczo-rozwojową Koszty kwalifikowane PIT-36, PIT-36L Ulgi kontynuacja Duża ulga budowlana (sprzed 1997r ...

-

![Odszkodowanie za rozbity samochód nie jest kosztem podatkowym [© Thaut Images - Fotolia.com] Odszkodowanie za rozbity samochód nie jest kosztem podatkowym]()

Odszkodowanie za rozbity samochód nie jest kosztem podatkowym

... , zapłacone odsetki a także koszty postępowania sądowego nie mogą być kwalifikowane jako wydatki spełniające omówione powyżej kryteria, o których mowa w art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych. Dla uznania wymienionych wydatków za koszty uzyskania przychodów niewystarczającym jest fakt, że koszty dotyczące wypłaty kwoty ...

-

![Umowa zlecenie gdy firma w formie spółki cywilnej [© Iurii Sokolov - Fotolia.com] Umowa zlecenie gdy firma w formie spółki cywilnej]()

Umowa zlecenie gdy firma w formie spółki cywilnej

... umowy o dzieło lub umowy zlecenia, przysługują koszty uzyskania przychodów w wysokości 20% uzyskanego przychodu, a niekiedy koszty 50%. Stanowisko takie zajął Dyrektor Izby ... ramach prowadzonej działalności gospodarczej, wówczas przychody z tytułu takiej umowy mogą być kwalifikowane jako pochodzące ze źródła przychodów, o którym mowa w art. 10 ust. 1 ...

-

![Likwidacja środka trwałego i budowa nowego [© FikMik - Fotolia.com] Likwidacja środka trwałego i budowa nowego]()

Likwidacja środka trwałego i budowa nowego

... technologicznych, są ekonomicznie i gospodarczo uzasadnione nie mogą być kwalifikowane jako zmiana rodzaju działalności gospodarczej. Z przedstawionego przez Wnioskodawcę zdarzenia ... wskazanej powyżej definicji kosztu wytworzenia środka trwałego, należy stwierdzić, iż koszty wyburzenia wiat magazynowych znajdujących się na gruncie przeznaczonym pod ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Wynagrodzenie pracowników nadzorujących jako koszty kwalifikowane ulgi B+R [© StockPhotoPro - Fotolia.com] Wynagrodzenie pracowników nadzorujących jako koszty kwalifikowane ulgi B+R](https://s3.egospodarka.pl/grafika2/ulga-B-R/Wynagrodzenie-pracownikow-nadzorujacych-jako-koszty-kwalifikowane-ulgi-B-R-232568-150x100crop.jpg)

![Podatek dochodowy: wynagrodzenie pracownika w koszty bezpośrednie [© Pio Si - Fotolia.com] Podatek dochodowy: wynagrodzenie pracownika w koszty bezpośrednie](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Podatek-dochodowy-wynagrodzenie-pracownika-w-koszty-bezposrednie-149674-150x100crop.jpg)

![Koszty podatkowe a nieopodatkowany przychód [© whitelook - Fotolia.com] Koszty podatkowe a nieopodatkowany przychód](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Koszty-podatkowe-a-nieopodatkowany-przychod-JbjmWj.jpg)

![Składki na ubezpieczenie OC a koszty firmy [© alphaspirit - Fotolia.com] Składki na ubezpieczenie OC a koszty firmy](https://s3.egospodarka.pl/grafika2/ubezpieczenie-odpowiedzialnosci-cywilnej/Skladki-na-ubezpieczenie-OC-a-koszty-firmy-111052-150x100crop.jpg)

![Tworzenie oprogramowania: wynagrodzenia a koszty firmy [© FikMik - Fotolia.com] Tworzenie oprogramowania: wynagrodzenia a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Tworzenie-oprogramowania-wynagrodzenia-a-koszty-firmy-ZKDwv5.jpg)

![Likwidacja środka trwałego a koszty firmy [© FikMik - Fotolia.com] Likwidacja środka trwałego a koszty firmy](https://s3.egospodarka.pl/grafika/amortyzacja/Likwidacja-srodka-trwalego-a-koszty-firmy-ZKDwv5.jpg)

![Obiad z kontrahentem a koszty uzyskania przychodu [© FikMik - Fotolia.com] Obiad z kontrahentem a koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Obiad-z-kontrahentem-a-koszty-uzyskania-przychodu-ZKDwv5.jpg)

![Faktura korygująca koszty bezpośrednie [© whitelook - Fotolia.com] Faktura korygująca koszty bezpośrednie](https://s3.egospodarka.pl/grafika/faktura-VAT/Faktura-korygujaca-koszty-bezposrednie-JbjmWj.jpg)

![Poczęstunek dla kontrahentów a koszty podatkowe [© anna - Fotolia.com] Poczęstunek dla kontrahentów a koszty podatkowe](https://s3.egospodarka.pl/grafika/koszty-reprezentacji/Poczestunek-dla-kontrahentow-a-koszty-podatkowe-skVsXY.jpg)

![Środki trwałe jako towary handlowe a koszty podatkowe [© FikMik - Fotolia.com] Środki trwałe jako towary handlowe a koszty podatkowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Srodki-trwale-jako-towary-handlowe-a-koszty-podatkowe-ZKDwv5.jpg)

![Koszty uzyskania przychodu gdy leasing bilansowo finansowy [© apops - Fotolia.com] Koszty uzyskania przychodu gdy leasing bilansowo finansowy](https://s3.egospodarka.pl/grafika2/leasing/Koszty-uzyskania-przychodu-gdy-leasing-bilansowo-finansowy-157610-150x100crop.jpg)

![Bony towarowe a koszty firmy [© yvart - Fotolia.com] Bony towarowe a koszty firmy](https://s3.egospodarka.pl/grafika2/bony-towarowe/Bony-towarowe-a-koszty-firmy-110662-150x100crop.jpg)

![Składki podstawowe w ramach PPE a koszty podatkowe [© FikMik - Fotolia.com] Składki podstawowe w ramach PPE a koszty podatkowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Skladki-podstawowe-w-ramach-PPE-a-koszty-podatkowe-ZKDwv5.jpg)

![Kara umowna za opóźnienia a koszty podatkowe [© yahyaikiz - Fotolia.com] Kara umowna za opóźnienia a koszty podatkowe](https://s3.egospodarka.pl/grafika2/kary-umowne/Kara-umowna-za-opoznienia-a-koszty-podatkowe-225804-150x100crop.jpg)

![Ulga na działalność badawczo-rozwojową dopiero w zeznaniu rocznym [© Pio Si - Fotolia.com] Ulga na działalność badawczo-rozwojową dopiero w zeznaniu rocznym](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Ulga-na-dzialalnosc-badawczo-rozwojowa-dopiero-w-zeznaniu-rocznym-206432-150x100crop.jpg)

![Ulga B+R w przypadku podmiotów powiązanych [© StockPhotoPro - Fotolia.com] Ulga B+R w przypadku podmiotów powiązanych](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-w-przypadku-podmiotow-powiazanych-238804-150x100crop.jpg)

![Ulga B+R - jak z niej skorzystać i jak prowadzić ewidencję? [© Freepik] Ulga B+R - jak z niej skorzystać i jak prowadzić ewidencję?](https://s3.egospodarka.pl/grafika2/ulga-na-badania-i-rozwoj/Ulga-B-R-jak-z-niej-skorzystac-i-jak-prowadzic-ewidencje-263201-150x100crop.jpg)

![Specjalne strefy ekonomiczne: limitowane zwolnienie [© anna - Fotolia.com] Specjalne strefy ekonomiczne: limitowane zwolnienie](https://s3.egospodarka.pl/grafika/ulgi-podatkowe/Specjalne-strefy-ekonomiczne-limitowane-zwolnienie-skVsXY.jpg)

![Podatnicy popełnią poważne błędy w stosowaniu ulg B+R. Jak ich uniknąć? [© Robert Kneschke - Fotolia.com] Podatnicy popełnią poważne błędy w stosowaniu ulg B+R. Jak ich uniknąć?](https://s3.egospodarka.pl/grafika2/dzialalnosc-badawczo-rozwojowa/Podatnicy-popelnia-powazne-bledy-w-stosowaniu-ulg-B-R-Jak-ich-uniknac-258736-150x100crop.jpg)

![Polski Ład: zmiany w podatkach dochodowych dla spółek [© shake_pl - Fotolia.com] Polski Ład: zmiany w podatkach dochodowych dla spółek](https://s3.egospodarka.pl/grafika2/spolka-holdingowa/Polski-Lad-zmiany-w-podatkach-dochodowych-dla-spolek-239656-150x100crop.jpg)

![Usługi od podmiotów powiązanych w wartości początkowej budynku [© nd700 - Fotolia.com] Usługi od podmiotów powiązanych w wartości początkowej budynku](https://s3.egospodarka.pl/grafika2/Amortyzacja/Uslugi-od-podmiotow-powiazanych-w-wartosci-poczatkowej-budynku-211266-150x100crop.jpg)

![Podatek CIT i podmioty powiązane: usługi rekrutacji nie są limitowane [© Jakub Jirsák - Fotolia.com] Podatek CIT i podmioty powiązane: usługi rekrutacji nie są limitowane](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Podatek-CIT-i-podmioty-powiazane-uslugi-rekrutacji-nie-sa-limitowane-205348-150x100crop.jpg)

![Zmiany w VAT, CIT i ulgach proinnowacyjnych ważne dla przedsiębiorców [© Maksim Kabakou - Fotolia.com] Zmiany w VAT, CIT i ulgach proinnowacyjnych ważne dla przedsiębiorców](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Zmiany-w-VAT-CIT-i-ulgach-proinnowacyjnych-wazne-dla-przedsiebiorcow-257322-150x100crop.jpg)

![Ulga B+R coraz częściej wykorzystywana [© twobee - Fotolia.com] Ulga B+R coraz częściej wykorzystywana](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-coraz-czesciej-wykorzystywana-243305-150x100crop.jpg)

![Ulga B+R - jak stosować i rozliczać? Najnowsze stanowiska organów podatkowych [© vege - Fotolia.com] Ulga B+R - jak stosować i rozliczać? Najnowsze stanowiska organów podatkowych](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-jak-stosowac-i-rozliczac-Najnowsze-stanowiska-organow-podatkowych-246807-150x100crop.jpg)

![Polska Strefa Inwestycji (PSI) a zwolnienie z podatku. Ważna lokalizacja i wielkość firmy. [© Gajus - Fotolia.com] Polska Strefa Inwestycji (PSI) a zwolnienie z podatku. Ważna lokalizacja i wielkość firmy.](https://s3.egospodarka.pl/grafika2/PSI/Polska-Strefa-Inwestycji-PSI-a-zwolnienie-z-podatku-Wazna-lokalizacja-i-wielkosc-firmy-252113-150x100crop.jpg)

![Oddziały firm zagranicznych: więcej VAT do odliczenia [© Ruff - Fotolia.com] Oddziały firm zagranicznych: więcej VAT do odliczenia](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Oddzialy-firm-zagranicznych-wiecej-VAT-do-odliczenia-115082-150x100crop.jpg)

![Wynagrodzenie za funkcje kierownicze i nadzorcze w pracach B+R stanowi koszt kwalifikowany [© auremar - fotolia.com] Wynagrodzenie za funkcje kierownicze i nadzorcze w pracach B+R stanowi koszt kwalifikowany](https://s3.egospodarka.pl/grafika2/ulga-B-R/Wynagrodzenie-za-funkcje-kierownicze-i-nadzorcze-w-pracach-B-R-stanowi-koszt-kwalifikowany-252669-150x100crop.jpg)

![Rozliczenie kosztów bezpośrednich w podatku dochodowym [© apops - Fotolia.com] Rozliczenie kosztów bezpośrednich w podatku dochodowym](https://s3.egospodarka.pl/grafika2/faktura-VAT/Rozliczenie-kosztow-bezposrednich-w-podatku-dochodowym-122253-150x100crop.jpg)

![Wartość początkowa a szkolenie pracowników [© Kurhan - Fotolia.com] Wartość początkowa a szkolenie pracowników](https://s3.egospodarka.pl/grafika2/Wartosci-niematerialne-i-prawne/Wartosc-poczatkowa-a-szkolenie-pracownikow-95873-150x100crop.jpg)

![Zeznania roczne PIT 2018: Ulgi i odliczenia podatkowe w pigułce [© Kange Studio - Fotolia.com] Zeznania roczne PIT 2018: Ulgi i odliczenia podatkowe w pigułce](https://s3.egospodarka.pl/grafika2/PIT-y/Zeznania-roczne-PIT-2018-Ulgi-i-odliczenia-podatkowe-w-pigulce-214338-150x100crop.jpg)

![Odszkodowanie za rozbity samochód nie jest kosztem podatkowym [© Thaut Images - Fotolia.com] Odszkodowanie za rozbity samochód nie jest kosztem podatkowym](https://s3.egospodarka.pl/grafika2/odszkodowanie/Odszkodowanie-za-rozbity-samochod-nie-jest-kosztem-podatkowym-218085-150x100crop.jpg)

![Umowa zlecenie gdy firma w formie spółki cywilnej [© Iurii Sokolov - Fotolia.com] Umowa zlecenie gdy firma w formie spółki cywilnej](https://s3.egospodarka.pl/grafika2/zrodla-przychodow-podatkowych/Umowa-zlecenie-gdy-firma-w-formie-spolki-cywilnej-121263-150x100crop.jpg)

![Likwidacja środka trwałego i budowa nowego [© FikMik - Fotolia.com] Likwidacja środka trwałego i budowa nowego](https://s3.egospodarka.pl/grafika/amortyzacja/Likwidacja-srodka-trwalego-i-budowa-nowego-ZKDwv5.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

Nowy etap osiedla Slow City w sprzedaży

Nowy etap osiedla Slow City w sprzedaży

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Jak ujmować wydatki przy ewidencji przebiegu samochodu osobowego? [© andriano_cz - Fotolia.com] Jak ujmować wydatki przy ewidencji przebiegu samochodu osobowego?](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Jak-ujmowac-wydatki-przy-ewidencji-przebiegu-samochodu-osobowego-160931-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Upadłość konsumencka i jej konsekwencje dla współmałżonka [© Freepik] Upadłość konsumencka i jej konsekwencje dla współmałżonka](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-i-jej-konsekwencje-dla-wspolmalzonka-266023-150x100crop.jpg)

![5 porad, jak doceniać pracownika [© Freepik] 5 porad, jak doceniać pracownika](https://s3.egospodarka.pl/grafika2/docenianie-pracownika/5-porad-jak-doceniac-pracownika-266141-150x100crop.jpg)

![Rowery na klatce schodowej a bezpieczna ewakuacja [© Freepik] Rowery na klatce schodowej a bezpieczna ewakuacja](https://s3.egospodarka.pl/grafika2/przepisy-przeciwpozarowe/Rowery-na-klatce-schodowej-a-bezpieczna-ewakuacja-266100-150x100crop.jpg)

![Fotowoltaika w Polsce: jak pokonać bariery hamujące inwestycje? [© Freepik] Fotowoltaika w Polsce: jak pokonać bariery hamujące inwestycje?](https://s3.egospodarka.pl/grafika2/fotowoltaika/Fotowoltaika-w-Polsce-jak-pokonac-bariery-hamujace-inwestycje-266101-150x100crop.jpg)

![Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić? [© Freepik] Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić?](https://s3.egospodarka.pl/grafika2/weryfikacja-kontrahenta/Sprawdz-wiarygodnosc-przewoznika-przed-podpisaniem-umowy-Jak-to-zrobic-266144-150x100crop.jpg)

![Zetki za zrównaniem wieku emerytalnego kobiet i mężczyzn [© Freepik] Zetki za zrównaniem wieku emerytalnego kobiet i mężczyzn](https://s3.egospodarka.pl/grafika2/wiek-emerytalny/Zetki-za-zrownaniem-wieku-emerytalnego-kobiet-i-mezczyzn-266066-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym spadły w I kw. 2025 [© Freepik] Ceny mieszkań na rynku wtórnym spadły w I kw. 2025](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-na-rynku-wtornym-spadly-w-I-kw-2025-266181-150x100crop.jpg)