-

![Sprawy podatkowe i ZUS przedsiębiorca załatwi w dowolnym urzędzie skarbowym [© Wrangler - Fotolia.com] Sprawy podatkowe i ZUS przedsiębiorca załatwi w dowolnym urzędzie skarbowym]()

Sprawy podatkowe i ZUS przedsiębiorca załatwi w dowolnym urzędzie skarbowym

... i wsparcia oznaczają w praktyce? Każdy podatnik – zarówno przedsiębiorca, jak i osoba nieprowadząca własnego biznesu - mogą teraz załatwiać sprawy z fiskusem w każdym urzędzie skarbowym niezależnie od terytorialnego zasięgu działania skarbówki, czyli nie patrząc na to, że dany organ nie jest „własnym” urzędem skarbowym. Można składać podania ...

-

![Podatek VAT: Samochód osobowy "obiektywnie" jest używany prywatnie [© STUDIO GRAND OUEST - Fotolia.com] Podatek VAT: Samochód osobowy "obiektywnie" jest używany prywatnie]()

Podatek VAT: Samochód osobowy "obiektywnie" jest używany prywatnie

... fiskusa minimalna ilość aut, które musi posiadać przedsiębiorca, aby w ogóle można było próbować odliczać pełny VAT od wydatków tyczących się jednego z nich (jako wykorzystywanego wyłącznie w działalności gospodarczej), to trzy. Chociaż przyjmując argumentację urzędników możliwa jest sytuacja, w której dwa spośród trzech takich pojazdów ...

-

![CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo? [© shake_pl - Fotolia.com] CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo?]()

CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo?

... z tytułu zmiany wartości składników majątku, oraz dochód z nieujawnionych operacji gospodarczych. Przedsiębiorca nie zapłaci natomiast podatku od tej części zysku, która pozostanie w spółce, lub zostanie reinwestowana. Dodatkową korzyścią dla przedsiębiorców jest wprowadzona Polskim Ładem (od 1 stycznia 2022 r.) swoista abolicja podatkowa. Spółki ...

Tematy: estoński CIT, podatek CIT, podatki spółki, stawka podatku CIT, podatek dochodowy od osób prawnych, CIT, podatek od osób prawnych, obciążenia podatkowe, podatek od firmy, optymalizacja podatkowa, spółka akcyjna, spółka z o.o., spółka komandytowa, spółka komandytowo-akcyjna, Nowy Ład, Polski Ład, rok 2022 -

![Wynagrodzenie pełnomocnika jest kosztem uzyskania przychodu [© Kzenon - Fotolia.com] Wynagrodzenie pełnomocnika jest kosztem uzyskania przychodu]()

Wynagrodzenie pełnomocnika jest kosztem uzyskania przychodu

... (wyrok z dnia 28.05.2015 r. sygn. akt II FSK 865/13). Mianowicie przedsiębiorca postanowił skorzystać z pomocy radcy prawnego w zakresie sporu z Urzędem Kontroli Skarbowej. Wynagrodzenie tego ... wnioskodawcy. Dodatkowe wynagrodzenie za efekt w postaci umorzenia postępowania nie jest wydatkiem stanowiącym koszty uzyskania przychodu, bowiem nie występuje ...

-

![Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą [© Rawpixel - Fotolia.com] Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą]()

Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą

... przedmiotem WDT, jeśli mają one być przemieszczone na terytorium państwa członkowskiego innego niż terytorium państwa członkowskiego, do którego dokonywana jest ta WDT. Polski przedsiębiorca dokonuje przemieszczenia swoich towarów z Poznania do Berlina, gdzie po przeładunku mają one pojechać do Lizbony. Dopiero w Portugalii trzeba ...

-

![Kiedy wynajem mieszkania dla firmy zwolniony z VAT [© gosphotodesign - Fotolia.com] Kiedy wynajem mieszkania dla firmy zwolniony z VAT]()

Kiedy wynajem mieszkania dla firmy zwolniony z VAT

... i usług należy zastosować w ramach umowy najmu lokalu mieszkalnego, której stroną jest przedsiębiorca, a najmowane lokale przeznaczone są na cele mieszkaniowe jego pracowników. Na podstawie art ... kto musi być najemcą). Tym samym argument, iż najemca jakim jest przedsiębiorca nie może wykazać mieszkaniowego celu najmu należy uznać za chybiony. ...

-

![Płatności gotówkowe: limit 15 000 zł na transakcje zagraniczne [© Voyagerix - Fotolia.com] Płatności gotówkowe: limit 15 000 zł na transakcje zagraniczne]()

Płatności gotówkowe: limit 15 000 zł na transakcje zagraniczne

... r. kompensata nie pozbawi kosztów uzyskania przychodu, System kompensat (Netting) nie pozbawia kosztów podatkowych. Kim jest przedsiębiorca? Przedsiębiorcą w rozumieniu ustawy o swobodzie działalności gospodarczej (art. 4) jest osoba fizyczna, osoba prawna i jednostka organizacyjna niebędąca osobą prawną, której odrębna ustawa przyznaje zdolność ...

-

![Jak rozliczyć koszty reklamy w firmie? [© fotogestoeber - Fotolia.com] Jak rozliczyć koszty reklamy w firmie?]()

Jak rozliczyć koszty reklamy w firmie?

... koszty, których urzędnicy nie zakwestionują? Odpowiedź jest jak najbardziej twierdząca. Co więcej, takich wydatków jest całkiem sporo. Jakie koszty reklamy da się rozliczyć? Większość działań marketingowych spełnia kryteria pozwalające na ich zakwalifikowanie jako koszty uzyskania przychodów. Przedsiębiorca ma możliwość, by rozliczyć w firmie ...

-

![Zatrudnienie żony to wyższe koszty firmy ale nie zawsze podatkowe [© Sergey Nivens - Fotolia.com] Zatrudnienie żony to wyższe koszty firmy ale nie zawsze podatkowe]()

Zatrudnienie żony to wyższe koszty firmy ale nie zawsze podatkowe

Przedsiębiorca może zatrudnić w firmie najbliższą rodzinę, zyska na pewno bardzo lojalnego i oddanego pracownika, jednak nie wszystkie wydatki dotyczące osoby współpracującej zaliczy do kosztów firmowych. Kim jest osoba współpracująca? Definicji osoby współpracującej nie znajdziemy w przepisach podatkowych, tylko w przepisach ZUS, zgodnie z którymi ...

Tematy: działalność gospodarcza, umowa zlecenia, zatrudnianie rodziny, zatrudnienie współmałżonka, składki ZUS dla przedsiębiorców, adres zameldowania, wysokość składek ZUS, wysoki ZUS, praca na pełny etat, osoba współpracująca, koszty podatkowe, koszty uzyskania przychodu, koszty uzyskania przychodów -

![Udział w zagranicznej spółce wyklucza estoński CIT? Niekoniecznie [© Piotr Adamowicz - Fotolia.com] Udział w zagranicznej spółce wyklucza estoński CIT? Niekoniecznie]()

Udział w zagranicznej spółce wyklucza estoński CIT? Niekoniecznie

... podstawie umowy partnerskiej, która określa warunki spółki. Umowa SCSp jest zawierana na czas określony lub nieokreślony przez jednego lub więcej komplementariuszy (associ ... osobowości prawnej. Podatnikami podatku dochodowego są wspólnicy a nie spółka. Polski przedsiębiorca będzie w niej dysponować „partnership interest”, które nie są udziałami ani ...

-

![Zagraniczne usługi ubezpieczeniowe z podatkiem u źródła [© fotomek - Fotolia.com] Zagraniczne usługi ubezpieczeniowe z podatkiem u źródła]()

Zagraniczne usługi ubezpieczeniowe z podatkiem u źródła

... UPO, których stroną jest Rzeczpospolita Polska, należy zakwalifikować jako zysk przedsiębiorstwa, który co do zasady opodatkowany jest w państwie miejsca siedziby ubezpieczyciela, pod warunkiem, że ubezpieczyciel nie prowadzi działalności poprzez zakład położony na terenie Polski. Zgodnie z powyższym, przedsiębiorca ma możliwość odstąpienia od ...

-

![Umowa zlecenie z dzieckiem a koszty firmy [© whitelook - Fotolia.com] Umowa zlecenie z dzieckiem a koszty firmy]()

Umowa zlecenie z dzieckiem a koszty firmy

... przedsiębiorca zatrudnił w prowadzonej działalności gospodarczej swojego syna – studenta. Zgodnie z zawartą umową wynagrodzenie jest wypłacane za okresy miesięczne w wysokości 2 000 zł brutto. Czy przedsiębiorca ... . Ograniczenie to nie dotyczy natomiast dzieci pełnoletnich podatnika. Kim jest dziecko pełnoletnie? O ile ustawa o podatku dochodowym od ...

-

![Sprzedaż dla firmy ujęta na kasie fiskalnej i z fakturą VAT [© Patrick Daxenbichler - Fotolia.com] Sprzedaż dla firmy ujęta na kasie fiskalnej i z fakturą VAT]()

Sprzedaż dla firmy ujęta na kasie fiskalnej i z fakturą VAT

... . 1 ustawy o VAT. Jeżeli nabywcą jest przedsiębiorca, co do zasady powinien ... jest dołączany następnie do egzemplarza faktury pozostającego u sprzedawcy (co ma na celu uniknięcia podwójnego opodatkowania tej samej sprzedaży). Niestety od 2017 r. ewidencjonowanie na kasie fiskalnej sprzedaży dla firm wywołuje istotne konsekwencje. Przedsiębiorca ...

-

!["Firmowe" lokaty bankowe: źródło przychodów [© anna - Fotolia.com] "Firmowe" lokaty bankowe: źródło przychodów]()

"Firmowe" lokaty bankowe: źródło przychodów

... bankowym stanowią dla przedsiębiorcy przychód podatkowy ze źródła jakim jest działalność gospodarcza. Niestety kwestia kwalifikowania odsetek od lokat terminowych, na których przedsiębiorca przechowuje wolne środki pieniężne wygenerowane w prowadzeniu tej działalności, nie jest już tak oczywista. Odsetki w dwóch źródłach przychodów Ustawa o podatku ...

-

![Sprzedaż dla firm ewidencjonowana na kasie rejestrującej? [© BillionPhotos.com - Fotolia.com] Sprzedaż dla firm ewidencjonowana na kasie rejestrującej?]()

Sprzedaż dla firm ewidencjonowana na kasie rejestrującej?

... nie zwalnia wystawienie faktury (za wyjątkiem zwolnień przewidzianych prawem, które tutaj jednak pomijamy). Jeżeli sprzedaż jest udokumentowana zarówno fakturą jak i paragonem (bez względu na to, czy nabywcą jest przedsiębiorca czy osoba prywatna) sprzedawca winien pamiętać, że nabywcy wydaje jedynie fakturę, zaś paragon dopina ...

-

![Kiedy zapłacisz podatek PCC od zakupu samochodu? [© stadtratte - Fotolia.com] Kiedy zapłacisz podatek PCC od zakupu samochodu?]()

Kiedy zapłacisz podatek PCC od zakupu samochodu?

... opodatkowanie VAT. Jeżeli jedynie kupującym jest przedsiębiorca, zaś sprzedawcą jest osoba prywatna, warunek ten nie jest spełniony. Sprzedawca bowiem z tego tytułu VAT nie rozlicza. Dlatego też w takim przypadku podatek PCC od zakupu samochodu wystąpi zaś zapłacić go musi oczywiście kupujący przedsiębiorca. Szerzej kwestię tę wyjaśniliśmy ...

-

![Tarcza antykryzysowa: umorzenie subwencji PFR z podatkiem dochodowym [© ewakubiak - Fotolia.com] Tarcza antykryzysowa: umorzenie subwencji PFR z podatkiem dochodowym]()

Tarcza antykryzysowa: umorzenie subwencji PFR z podatkiem dochodowym

... wyjaśnił organ podatkowy? Wnioskodawca (mały przedsiębiorca) otrzymał subwencję finansową z tarczy antykryzysowej. Subwencja ta została udzielona na podstawie umowy z … i podlega bezwarunkowemu zwrotowi w wysokości 25%. Zwrot pozostałej kwoty uzależniony jest od spełnienia konkretnych warunków. Możliwe jest uzyskanie częściowego zwolnienia (do 75 ...

-

![Kiedy odzież (służbowa) w koszty firmy? [© Alexey Klementiev - Fotolia.com] Kiedy odzież (służbowa) w koszty firmy?]()

Kiedy odzież (służbowa) w koszty firmy?

... Takiej możliwości nie daje natomiast strój pełniący funkcje reprezentacyjne, jakim jest np. garnitur bez firmowego logo. Ustawodawca nie wyszczególnia w żadnym z ... od osób fizycznych." Obniżą podatek również kurtki z logo Jeśli daną odzież przedsiębiorca zamierza wykorzystywać w celach reklamowych albo identyfikujących, czyli poprzez stroje ...

-

![Ryczałt ewidencjonowany a nieodpłatne użytkowanie lokalu [© Franco Deriu - Fotolia.com] Ryczałt ewidencjonowany a nieodpłatne użytkowanie lokalu]()

Ryczałt ewidencjonowany a nieodpłatne użytkowanie lokalu

... zgodnie z art. 11 ust. 2-2b ustawy. Co za tym idzie, jeżeli przedsiębiorca otrzymał w związku z prowadzoną działalnością gospodarczą nieodpłatne świadczenie w postaci np. ... o podatku dochodowym od osób fizycznych mówi, że wolna od tego podatku jest wartość świadczeń otrzymanych od osób zaliczonych do I i II grupy podatkowej w rozumieniu przepisów ...

-

![Sprzedaż budynku mieszkalnego a podatek od firmy [© anna - Fotolia.com] Sprzedaż budynku mieszkalnego a podatek od firmy]()

Sprzedaż budynku mieszkalnego a podatek od firmy

... zbywana nieruchomość, przysporzenie majątkowe, uzyskane w związku z jej sprzedażą, zaliczane jest do różnych źródeł przychodu, co w konsekwencji determinuje wybór formy opodatkowania ... imieniu bez względu na jej rezultat, w sposób zorganizowany i ciągły. Przedsiębiorca powinien przy tym pamiętać, iż przychodem z działalności gospodarczej są kwoty ...

-

![Podatek VAT: odwrotne obciążenie na sprzedaż samochodu? [© ikonoklast_hh - Fotolia.com] Podatek VAT: odwrotne obciążenie na sprzedaż samochodu?]()

Podatek VAT: odwrotne obciążenie na sprzedaż samochodu?

... mechanizm odwrotnego obciążenia i to nabywca będzie musiał z tego tytułu rozliczyć podatek VAT (oczywiście pod warunkiem że zarówno sprzedawcą jak i nabywcą jest przedsiębiorca tudzież inny podatnik, a nie przysłowiowy Jan Kowalski). Dodajmy na zakończenie, że powyższe doprecyzowanie rozwiało występujące przed październikiem 2013 r. wątpliwości ...

-

![Kasa fiskalna przy najmie prywatnym w 2017 r. [© pixarno - Fotolia.com] Kasa fiskalna przy najmie prywatnym w 2017 r.]()

Kasa fiskalna przy najmie prywatnym w 2017 r.

... tzw. najmem prywatnym, na gruncie podatku dochodowego nie są przedsiębiorcami - przychody takie rozliczają w ramach odrębnego źródła, jakim jest najem, podnajem, dzierżawa. W podatku VAT jest zgoła inaczej. Stąd rodzi się pytanie, czy wynajmując swoje mieszkanie, trzeba posiadać kasę fiskalną? Niekoniecznie. Poniżej prezentujemy najpopularniejsze ...

-

![Podzielona płatność VAT: wykonanie przelewu za fakturę od lipca 2018 r. [© showcake - Fotolia] Podzielona płatność VAT: wykonanie przelewu za fakturę od lipca 2018 r.]()

Podzielona płatność VAT: wykonanie przelewu za fakturę od lipca 2018 r.

... VAT. Należy przy tym podkreślić, że zapłata w systemie podzielonej płatności jest możliwa tylko na rachunek rozliczeniowy w banku lub rachunek w SKOK, ... stosowania mechanizmu podzielonej płatności. Tak samo jak w przypadku przelewów tradycyjnych, przedsiębiorca wypełnia tutaj papierowy druk przelewu – ręczne bądź komputerowo. Należy jedynie pamiętać ...

-

![Nie każde odszkodowanie za służebność przesyłu zwolnione z PIT [© aleksandar29 - Fotolia.com] Nie każde odszkodowanie za służebność przesyłu zwolnione z PIT]()

Nie każde odszkodowanie za służebność przesyłu zwolnione z PIT

... ustanowienie na nieruchomości służebności przesyłu może korzystać ze zwolnienia od podatku dochodowego. Ważne jednakże jest to, z kim taka umowa zostaje zawarta i kto wypłaca owo odszkodowanie/wynagrodzenie. Musi to być przedsiębiorca, który zamierza wybudować lub którego własność stanowią urządzenia. Jeżeli stroną umowy, na mocy której ...

-

![Amortyzacja środków trwałych: rezygnacja po rozpoczęciu? [© whitelook - Fotolia.com] Amortyzacja środków trwałych: rezygnacja po rozpoczęciu?]()

Amortyzacja środków trwałych: rezygnacja po rozpoczęciu?

... iż po takim wyborze nie ma już odwrotu. Rozpatrzmy następującą sytuację: Przedsiębiorca nabył maszynę, której wartość netto (początkowa) wyniosła 3 000 zł. Postanowił uznać ... ust. 3 zdanie 2 updof mówi, iż w przypadku gdy wartość początkowa środka trwałego jest równa lub niższa niż 3 500 zł, podatnicy mogą dokonywać odpisów amortyzacyjnych zgodnie ...

-

![Zmiany w VAT: nowa ulga na złe długi? [© Ruff - Fotolia.com] Zmiany w VAT: nowa ulga na złe długi?]()

Zmiany w VAT: nowa ulga na złe długi?

... zawiadomienia. Ułatwienia dla „małych podatników” Kolejną zmianą przyjętą dziś przez rząd jest zwiększenie atrakcyjności tzw. metody kasowej, czyli możliwości odprowadzania VAT dopiero wówczas, gdy przedsiębiorca otrzyma zapłatę za fakturę. Takie rozwiązanie dostępne jest dla tzw. małych podatników (sprzedaż nie większa niż 1 200 000 ...

-

![Fiskus nadużywa wszczynania postępowań karnych skarbowych [© apops - Fotolia.com] Fiskus nadużywa wszczynania postępowań karnych skarbowych]()

Fiskus nadużywa wszczynania postępowań karnych skarbowych

... przedsiębiorca nabył jeszcze inne faktury niedokumentujące rzeczywistych zdarzeń gospodarczych, m.in. za remonty lokali mieszkalnych. Dodatkowe zobowiązanie za brak rejestracji sprzedaży na kasie Przedsiębiorca ... urzędu celno-skarbowego wszczął wobec spółki postępowanie karnoskarbowe, które nadal jest w toku. Wszczynanie postępowań wyłącznie dla ...

-

![Wprowadzenie używanego środka trwałego z majątku prywatnego do działalności. Od 2022 r. nowe zasady amortyzacji. [© hesa2 - fotolia.com] Wprowadzenie używanego środka trwałego z majątku prywatnego do działalności. Od 2022 r. nowe zasady amortyzacji.]()

Wprowadzenie używanego środka trwałego z majątku prywatnego do działalności. Od 2022 r. nowe zasady amortyzacji.

... jest warty w dniu wprowadzenia go do działalności, czyli wycenić po cenie rynkowej – mówi Piotr Juszczyk. Analizując ten konkretny przypadek można przyjąć, że wartość samochodu użytkowanego przez 5 lat spadła nawet o połowę, czyli wynosi obecnie 40 tys. zł. W związku z tym przedsiębiorca ... przestanie być opłacalne. Przedsiębiorca nadal potrzebuje ...

Tematy: wartość początkowa środków trwałych, wartość początkowa środka trwałego, środki trwałe, amortyzacja środków trwałych, jednoosobowa działalność gospodarcza, koszty firmy, majątek osobisty, majątek firmy, majątek prywatny, wartość rynkowa, własna firma, sprzęt używany, Nowy Ład, Polski Ład, rok 2022 -

![Dlaczego warto wybrać kwartalne rozliczanie się z fiskusem? [© whitelook - fotolia.com] Dlaczego warto wybrać kwartalne rozliczanie się z fiskusem?]()

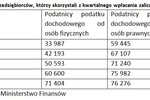

Dlaczego warto wybrać kwartalne rozliczanie się z fiskusem?

... względu na dużą liczbę zapytań, czas na odpowiedź ze strony GUS jest wydłużony. Problem dotyczy zwłaszcza przedsiębiorców, którzy przeszli na ryczałt, ale ... , decyzji o wyborze częstotliwości rozliczeń nie trzeba zgłaszać przed nowym rokiem podatkowym. Przedsiębiorca wskazuje to dopiero składając zeznanie podatkowe. Może więc zdecydować, że będzie ...

-

![Zaliczki kwartalne: optymalizacja podatkowa Zaliczki kwartalne: optymalizacja podatkowa]()

Zaliczki kwartalne: optymalizacja podatkowa

... przedsiębiorca zobowiązany jest do zapłaty 4 zaliczek kwartalnych. Zaliczka za I kwartał płatna jest ...

-

![Współwłasność samochodu: amortyzacja i ubezpieczenie [© anna - Fotolia.com] Współwłasność samochodu: amortyzacja i ubezpieczenie]()

Współwłasność samochodu: amortyzacja i ubezpieczenie

... za tym idzie, jeżeli przedmiotowy samochód syn (przedsiębiorca) będzie wykorzystywał w prowadzonej działalności gospodarczej, nie ma przeszkód w tym, aby mógł zaliczyć go do środków trwałych firmy i amortyzować. Ponieważ jednak jest on współwłaścicielem tego środka transportu, konieczne jest zwrócenie uwagi na sposób ustalenia jego wartości ...

-

![Leasing operacyjny na samochód jako optymalizacja podatkowa [© twinsterphoto - Fotolia.com] Leasing operacyjny na samochód jako optymalizacja podatkowa]()

Leasing operacyjny na samochód jako optymalizacja podatkowa

... , który jest wykorzystywany w działalności gospodarczej. Często też sposobem jego finansowania jest kredyt bądź leasing. Przedsiębiorca danym pojazdem zamierza z reguły jeździć kilka lat, a po tym okresie zmienić go na inny. Przy takim założeniu warto rozważyć wzięcia auta w leasing. Przy odpowiednim postępowaniu możliwa jest bowiem optymalizacja ...

-

![Przy karuzelach VAT podatek często płacą niewinne firmy [© Nuthawut - Fotolia.com] Przy karuzelach VAT podatek często płacą niewinne firmy]()

Przy karuzelach VAT podatek często płacą niewinne firmy

... 000 zł. Brak świadomości uczestnictwa w oszustwie Przedsiębiorca nie zgodził się z ustaleniami organów podatkowych. Wyjaśniał, że nie miał świadomości uczestnictwa w oszustwie podatkowym, a przyszło mu za to ponieść najgorsze z możliwych konsekwencje. Zawsze żył w uczciwy sposób i nie jest w stanie zrozumieć tak krzywdzących dla niego decyzji ...

-

![Obowiązki płatnika: oświadczenie pracownika o NIP/PESEL [© Natalia Merzlyakova - Fotolia.com] Obowiązki płatnika: oświadczenie pracownika o NIP/PESEL]()

Obowiązki płatnika: oświadczenie pracownika o NIP/PESEL

... o obowiązującym do celów podatkowych NIP-ie lub numerze PESEL przedsiębiorca może przechowywać na dysku komputera. Papierowy dokument potwierdzający, jakim identyfikatorem podatkowym posługuje się dany pracownik, z jego własnoręcznym podpisem nie jest niezbędny. Zatrudniający podwładnych pracodawca, czy współpracujący z konkretnymi osobami ...

-

![W 2014 r. podatek liniowy opłaca się od 100 tys. zł dochodu [© Picture-Factory - Fotolia.com] W 2014 r. podatek liniowy opłaca się od 100 tys. zł dochodu]()

W 2014 r. podatek liniowy opłaca się od 100 tys. zł dochodu

... 700 zł. To wszystko jednak przy założeniu, że prowadzący działalność jest bezdzietnym singlem, który nie ma prawa do preferencji i ulg podatkowych. Gdyby bowiem nasz przykładowy przedsiębiorca rozliczył się z nieosiągającym dochodów współmałżonkiem – co jest możliwe tylko w przypadku podatników na skali, przy podatku liniowym nie ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Sprawy podatkowe i ZUS przedsiębiorca załatwi w dowolnym urzędzie skarbowym [© Wrangler - Fotolia.com] Sprawy podatkowe i ZUS przedsiębiorca załatwi w dowolnym urzędzie skarbowym](https://s3.egospodarka.pl/grafika2/e-deklaracje/Sprawy-podatkowe-i-ZUS-przedsiebiorca-zalatwi-w-dowolnym-urzedzie-skarbowym-162493-150x100crop.jpg)

![Podatek VAT: Samochód osobowy "obiektywnie" jest używany prywatnie [© STUDIO GRAND OUEST - Fotolia.com] Podatek VAT: Samochód osobowy "obiektywnie" jest używany prywatnie](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Podatek-VAT-Samochod-osobowy-obiektywnie-jest-uzywany-prywatnie-181370-150x100crop.jpg)

![CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo? [© shake_pl - Fotolia.com] CIT Estoński vs CIT klasyczny - które rozwiązanie jest dla kogo?](https://s3.egospodarka.pl/grafika2/estonski-CIT/CIT-Estonski-vs-CIT-klasyczny-ktore-rozwiazanie-jest-dla-kogo-243054-150x100crop.jpg)

![Wynagrodzenie pełnomocnika jest kosztem uzyskania przychodu [© Kzenon - Fotolia.com] Wynagrodzenie pełnomocnika jest kosztem uzyskania przychodu](https://s3.egospodarka.pl/grafika2/udzielenie-pelnomocnictwa/Wynagrodzenie-pelnomocnika-jest-kosztem-uzyskania-przychodu-163730-150x100crop.jpg)

![Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą [© Rawpixel - Fotolia.com] Przemieszczenie towaru nie zawsze jest wewnątrzwspólnotową dostawą](https://s3.egospodarka.pl/grafika2/WDT/Przemieszczenie-towaru-nie-zawsze-jest-wewnatrzwspolnotowa-dostawa-164289-150x100crop.jpg)

![Kiedy wynajem mieszkania dla firmy zwolniony z VAT [© gosphotodesign - Fotolia.com] Kiedy wynajem mieszkania dla firmy zwolniony z VAT](https://s3.egospodarka.pl/grafika2/wynajem/Kiedy-wynajem-mieszkania-dla-firmy-zwolniony-z-VAT-172344-150x100crop.jpg)

![Płatności gotówkowe: limit 15 000 zł na transakcje zagraniczne [© Voyagerix - Fotolia.com] Płatności gotówkowe: limit 15 000 zł na transakcje zagraniczne](https://s3.egospodarka.pl/grafika2/System-podatkowy/Platnosci-gotowkowe-limit-15-000-zl-na-transakcje-zagraniczne-188444-150x100crop.jpg)

![Jak rozliczyć koszty reklamy w firmie? [© fotogestoeber - Fotolia.com] Jak rozliczyć koszty reklamy w firmie?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Jak-rozliczyc-koszty-reklamy-w-firmie-153676-150x100crop.jpg)

![Zatrudnienie żony to wyższe koszty firmy ale nie zawsze podatkowe [© Sergey Nivens - Fotolia.com] Zatrudnienie żony to wyższe koszty firmy ale nie zawsze podatkowe](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Zatrudnienie-zony-to-wyzsze-koszty-firmy-ale-nie-zawsze-podatkowe-160177-150x100crop.jpg)

![Udział w zagranicznej spółce wyklucza estoński CIT? Niekoniecznie [© Piotr Adamowicz - Fotolia.com] Udział w zagranicznej spółce wyklucza estoński CIT? Niekoniecznie](https://s3.egospodarka.pl/grafika2/estonski-CIT/Udzial-w-zagranicznej-spolce-wyklucza-estonski-CIT-Niekoniecznie-262302-150x100crop.jpg)

![Zagraniczne usługi ubezpieczeniowe z podatkiem u źródła [© fotomek - Fotolia.com] Zagraniczne usługi ubezpieczeniowe z podatkiem u źródła](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Zagraniczne-uslugi-ubezpieczeniowe-z-podatkiem-u-zrodla-216817-150x100crop.jpg)

![Umowa zlecenie z dzieckiem a koszty firmy [© whitelook - Fotolia.com] Umowa zlecenie z dzieckiem a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Umowa-zlecenie-z-dzieckiem-a-koszty-firmy-JbjmWj.jpg)

![Sprzedaż dla firmy ujęta na kasie fiskalnej i z fakturą VAT [© Patrick Daxenbichler - Fotolia.com] Sprzedaż dla firmy ujęta na kasie fiskalnej i z fakturą VAT](https://s3.egospodarka.pl/grafika2/podatki/Sprzedaz-dla-firmy-ujeta-na-kasie-fiskalnej-i-z-faktura-VAT-189736-150x100crop.jpg)

!["Firmowe" lokaty bankowe: źródło przychodów [© anna - Fotolia.com] "Firmowe" lokaty bankowe: źródło przychodów](https://s3.egospodarka.pl/grafika/odsetki/Firmowe-lokaty-bankowe-zrodlo-przychodow-skVsXY.jpg)

![Sprzedaż dla firm ewidencjonowana na kasie rejestrującej? [© BillionPhotos.com - Fotolia.com] Sprzedaż dla firm ewidencjonowana na kasie rejestrującej?](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Sprzedaz-dla-firm-ewidencjonowana-na-kasie-rejestrujacej-157863-150x100crop.jpg)

![Kiedy zapłacisz podatek PCC od zakupu samochodu? [© stadtratte - Fotolia.com] Kiedy zapłacisz podatek PCC od zakupu samochodu?](https://s3.egospodarka.pl/grafika2/opodatkowanie-PCC/Kiedy-zaplacisz-podatek-PCC-od-zakupu-samochodu-183137-150x100crop.jpg)

![Tarcza antykryzysowa: umorzenie subwencji PFR z podatkiem dochodowym [© ewakubiak - Fotolia.com] Tarcza antykryzysowa: umorzenie subwencji PFR z podatkiem dochodowym](https://s3.egospodarka.pl/grafika2/tarcza-antykryzysowa/Tarcza-antykryzysowa-umorzenie-subwencji-PFR-z-podatkiem-dochodowym-233880-150x100crop.jpg)

![Kiedy odzież (służbowa) w koszty firmy? [© Alexey Klementiev - Fotolia.com] Kiedy odzież (służbowa) w koszty firmy?](https://s3.egospodarka.pl/grafika2/odziez-sluzbowa/Kiedy-odziez-sluzbowa-w-koszty-firmy-110661-150x100crop.jpg)

![Ryczałt ewidencjonowany a nieodpłatne użytkowanie lokalu [© Franco Deriu - Fotolia.com] Ryczałt ewidencjonowany a nieodpłatne użytkowanie lokalu](https://s3.egospodarka.pl/grafika2/nieodplatne-swiadczenia/Ryczalt-ewidencjonowany-a-nieodplatne-uzytkowanie-lokalu-115022-150x100crop.jpg)

![Sprzedaż budynku mieszkalnego a podatek od firmy [© anna - Fotolia.com] Sprzedaż budynku mieszkalnego a podatek od firmy](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Sprzedaz-budynku-mieszkalnego-a-podatek-od-firmy-109756-150x100crop.jpg)

![Podatek VAT: odwrotne obciążenie na sprzedaż samochodu? [© ikonoklast_hh - Fotolia.com] Podatek VAT: odwrotne obciążenie na sprzedaż samochodu?](https://s3.egospodarka.pl/grafika2/sprzedaz-zlomu/Podatek-VAT-odwrotne-obciazenie-na-sprzedaz-samochodu-132054-150x100crop.jpg)

![Kasa fiskalna przy najmie prywatnym w 2017 r. [© pixarno - Fotolia.com] Kasa fiskalna przy najmie prywatnym w 2017 r.](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Kasa-fiskalna-przy-najmie-prywatnym-w-2017-r-189014-150x100crop.jpg)

![Podzielona płatność VAT: wykonanie przelewu za fakturę od lipca 2018 r. [© showcake - Fotolia] Podzielona płatność VAT: wykonanie przelewu za fakturę od lipca 2018 r.](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Podzielona-platnosc-VAT-wykonanie-przelewu-za-fakture-od-lipca-2018-r-208656-150x100crop.jpg)

![Nie każde odszkodowanie za służebność przesyłu zwolnione z PIT [© aleksandar29 - Fotolia.com] Nie każde odszkodowanie za służebność przesyłu zwolnione z PIT](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Nie-kazde-odszkodowanie-za-sluzebnosc-przesylu-zwolnione-z-PIT-203431-150x100crop.jpg)

![Amortyzacja środków trwałych: rezygnacja po rozpoczęciu? [© whitelook - Fotolia.com] Amortyzacja środków trwałych: rezygnacja po rozpoczęciu?](https://s3.egospodarka.pl/grafika/srodki-trwale/Amortyzacja-srodkow-trwalych-rezygnacja-po-rozpoczeciu-JbjmWj.jpg)

![Zmiany w VAT: nowa ulga na złe długi? [© Ruff - Fotolia.com] Zmiany w VAT: nowa ulga na złe długi?](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Zmiany-w-VAT-nowa-ulga-na-zle-dlugi-107550-150x100crop.jpg)

![Fiskus nadużywa wszczynania postępowań karnych skarbowych [© apops - Fotolia.com] Fiskus nadużywa wszczynania postępowań karnych skarbowych](https://s3.egospodarka.pl/grafika2/termin-przedawnienia/Fiskus-naduzywa-wszczynania-postepowan-karnych-skarbowych-240516-150x100crop.jpg)

![Wprowadzenie używanego środka trwałego z majątku prywatnego do działalności. Od 2022 r. nowe zasady amortyzacji. [© hesa2 - fotolia.com] Wprowadzenie używanego środka trwałego z majątku prywatnego do działalności. Od 2022 r. nowe zasady amortyzacji.](https://s3.egospodarka.pl/grafika2/wartosc-poczatkowa-srodkow-trwalych/Wprowadzenie-uzywanego-srodka-trwalego-z-majatku-prywatnego-do-dzialalnosci-Od-2022-r-nowe-zasady-amortyzacji-243203-150x100crop.jpg)

![Dlaczego warto wybrać kwartalne rozliczanie się z fiskusem? [© whitelook - fotolia.com] Dlaczego warto wybrać kwartalne rozliczanie się z fiskusem?](https://s3.egospodarka.pl/grafika2/zaliczka-na-podatek-dochodowy/Dlaczego-warto-wybrac-kwartalne-rozliczanie-sie-z-fiskusem-243412-150x100crop.jpg)

![Współwłasność samochodu: amortyzacja i ubezpieczenie [© anna - Fotolia.com] Współwłasność samochodu: amortyzacja i ubezpieczenie](https://s3.egospodarka.pl/grafika/Amortyzacja/Wspolwlasnosc-samochodu-amortyzacja-i-ubezpieczenie-skVsXY.jpg)

![Leasing operacyjny na samochód jako optymalizacja podatkowa [© twinsterphoto - Fotolia.com] Leasing operacyjny na samochód jako optymalizacja podatkowa](https://s3.egospodarka.pl/grafika2/podatek-od-firmy/Leasing-operacyjny-na-samochod-jako-optymalizacja-podatkowa-176729-150x100crop.jpg)

![Przy karuzelach VAT podatek często płacą niewinne firmy [© Nuthawut - Fotolia.com] Przy karuzelach VAT podatek często płacą niewinne firmy](https://s3.egospodarka.pl/grafika2/mikrofirmy/Przy-karuzelach-VAT-podatek-czesto-placa-niewinne-firmy-228027-150x100crop.jpg)

![Obowiązki płatnika: oświadczenie pracownika o NIP/PESEL [© Natalia Merzlyakova - Fotolia.com] Obowiązki płatnika: oświadczenie pracownika o NIP/PESEL](https://s3.egospodarka.pl/grafika2/PIT-y/Obowiazki-platnika-oswiadczenie-pracownika-o-NIP-PESEL-127566-150x100crop.jpg)

![W 2014 r. podatek liniowy opłaca się od 100 tys. zł dochodu [© Picture-Factory - Fotolia.com] W 2014 r. podatek liniowy opłaca się od 100 tys. zł dochodu](https://s3.egospodarka.pl/grafika2/podatek-liniowy/W-2014-r-podatek-liniowy-oplaca-sie-od-100-tys-zl-dochodu-130595-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Ile można dorobić do emerytury? Od 1 września 2024 mniej [© DC Studio na Freepik] Ile można dorobić do emerytury? Od 1 września 2024 mniej](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-do-emerytury-Od-1-wrzesnia-2024-mniej-261890-150x100crop.jpg)

![Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik] Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik]](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Jakie-wynagrodzenie-na-umowie-o-prace-i-B2B-Duze-roznice-i-szerokie-widelki-266257-50x33crop.jpg) Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki

Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: Jak rozliczyć dochody z pracy w Danii w polskim PIT? [© magdamosur - Fotolia.com] Poradnik PIT-36 i PIT/ZG: Jak rozliczyć dochody z pracy w Danii w polskim PIT?](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-Jak-rozliczyc-dochody-z-pracy-w-Danii-w-polskim-PIT-216835-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Wskaźnik Bogactwa Narodów 2025: Polska wypada gorzej niż przed rokiem [© Freepik] Wskaźnik Bogactwa Narodów 2025: Polska wypada gorzej niż przed rokiem](https://s3.egospodarka.pl/grafika2/Wskaznik-Bogactwa-Narodow/Wskaznik-Bogactwa-Narodow-2025-Polska-wypada-gorzej-niz-przed-rokiem-266430-150x100crop.jpg)

![Cła uderzają w linie lotnicze. Tanie loty to już przeszłość [© Freepik] Cła uderzają w linie lotnicze. Tanie loty to już przeszłość](https://s3.egospodarka.pl/grafika2/branza-lotnicza/Cla-uderzaja-w-linie-lotnicze-Tanie-loty-to-juz-przeszlosc-266429-150x100crop.jpg)

![Sprzedaż mieszkania: potrzebna cierpliwość i otwartość na negocjacje ceny [© Tumisu z Pixabay] Sprzedaż mieszkania: potrzebna cierpliwość i otwartość na negocjacje ceny](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Sprzedaz-mieszkania-potrzebna-cierpliwosc-i-otwartosc-na-negocjacje-ceny-266432-150x100crop.jpg)

![Zadłużenie młodych Polaków coraz niższe [© Freepik] Zadłużenie młodych Polaków coraz niższe](https://s3.egospodarka.pl/grafika2/dlugi/Zadluzenie-mlodych-Polakow-coraz-nizsze-266412-150x100crop.jpg)

![Europejski rynek hotelowy jest stabilny [© Freepik] Europejski rynek hotelowy jest stabilny](https://s3.egospodarka.pl/grafika2/rynek-hotelowy/Europejski-rynek-hotelowy-jest-stabilny-266404-150x100crop.jpg)