Metoda degresywna amortyzacji jako optymalizacja podatkowa

2013-05-29 13:41

![Metoda degresywna amortyzacji jako optymalizacja podatkowa [© Petrik - Fotolia.com] Metoda degresywna amortyzacji jako optymalizacja podatkowa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Metoda-degresywna-amortyzacji-jako-optymalizacja-podatkowa-118490-200x133crop.jpg)

Metoda degresywna amortyzacji jako optymalizacja podatkowa © Petrik - Fotolia.com

Przeczytaj także: Amortyzacja gdy zmiana z ryczałtu na zasady ogólne

Zasada ogólnaAmortyzacja polega na systematycznym, planowym rozłożeniu w czasie obciążeń wyniku finansowego wartością aktywów podczas ich ekonomicznie uzasadnionego okresu używania. Innymi słowy amortyzacja jest procesem w którym wartość majątku trwałego ulega zmniejszeniu wskutek jego zużycia. Podstawą takiego podejścia jest założenie, iż składniki aktywów trwałych nie zużywają się jednorazowo lecz stopniowo, generując przychody przez cały okres swojego gospodarczego wykorzystania.

Odpisy amortyzacyjne, uwzględniające utratę wartości majątku, zmniejszają dochód przedsiębiorcy podlegający opodatkowaniu. Odpowiednie wykorzystanie zasad rządzących możliwością ich dokonywania może w znacznym stopniu ułatwić przedsiębiorcy kontrolowanie kosztowych aspektów jego działalności.

Reguły odnoszące się do amortyzowania środków trwałych i wartości niematerialnych i prawnych zostały zamieszczone w art. 16a- 16m u.p.d.o.p. oraz odpowiednio art. 22a-22m u.p.d.o.f. Przepisy te formułują zasady odnoszące się do podstawowych elementów amortyzacji - metody, stawek czy ustalania wartości początkowej. Podstawowe znaczenie będą dla przedsiębiorcy miały rozwiązania, pozwalające na takie ukształtowanie procesu amortyzacji posiadanych składników majątkowych, które doprowadzi opodatkowanie do najniższego poziomu w danym okresie. Do najważniejszych instrumentów optymalizacyjnych w związku z amortyzacją majątku zaliczyć można m.in. dokonywanie jednorazowych odpisów amortyzacyjnych, indywidualne stawki amortyzacyjne czy też zastosowanie metody degresywnej.

fot. Petrik - Fotolia.com

Metoda degresywna amortyzacji jako optymalizacja podatkowa

Przedsiębiorcy zawsze szukają sposobów na optymalizację rozliczeń z fiskusem. Jednym z takich sposobów może być podjęcie kroków zmierzających do jak najkorzystniejszego ukształtowania zasad na których w danej firmie dokonywana jest amortyzacja.

Wybór metody degresywnej

W odniesieniu do tego ostatniego sposobu optymalizacji podatkowej należy przede wszystkim zauważyć, iż podatnik ma co do zasady możliwość wyboru określonej metody przewidzianej przez przepisy podatkowe. Wyboru tego należy jednakże dokonać przed wprowadzeniem składnika majątku do ewidencji, gdyż po tym fakcie nie ma możliwości zmiany wybranej wcześniej metody amortyzacji.

Podstawową metodą amortyzacji jest metoda liniowa polegająca na dokonywaniu co miesiąc odpisów o równej wartości. Metoda liniowa polega zatem na tym, że odpisy amortyzacyjne nalicza się od uwidocznionej w ewidencji księgowej wartości początkowej poszczególnych składników majątku trwałego w równych ratach, co do zasady miesięcznych. Ustawy podatkowe wskazują bowiem, iż podatnicy mogą dokonywać odpisów w równych ratach co miesiąc albo w równych ratach co kwartał, albo jednorazowo na koniec roku podatkowego.

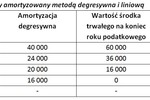

Inaczej jest przy metodzie degresywnej, której stosowanie ustawodawca dopuszcza w szczególnych przypadkach. Metoda ta w uproszczeniu polega na tym, iż w pierwszym roku używania obiektu amortyzację liczy się podwyższoną stawką od wartości brutto środka trwałego, a w latach następnych – od wartości netto ustalonej na początek danego roku. Od roku, w którym wysokość rocznej stopy amortyzacji, obliczonej metodą degresywną, byłaby niższa od obliczonej metodą liniową, należy zastosować metodę liniową.

Jak wynika z powyższego, w przypadku metody degresywnej corocznie zmienia się podstawa od której naliczane są odpisy amortyzacyjne. W każdym roku bowiem zostaje ona pomniejszona o wartość odpisów amortyzacyjnych dokonanych w roku poprzednim. W początkowych okresach amortyzacji danego składnika majątku odpisy amortyzacyjne będą więc mogły być wyższe niż w okresach następnych, w porównaniu do metody liniowej, dla której odpisy dokonywane są w równych ratach, co oznacza, iż również koszty pomniejszające uzyskane przychody są zawsze równe. Wydatki na zakup lub wytworzenie składnika majątku będą zatem dla metody degresywnej w początkowej fazie jego użytkowania stosunkowo szybko zaliczane do kosztów uzyskania przychodów, co pozwoli na poprawę płynności finansowej przedsiębiorcy. Z uwagi, iż wysokość odpisów amortyzacyjnych będzie wyższa niż w przypadku zastosowania metody liniowej, będzie on mógł zapłacić niższy podatek w okresie, w którym poniósł wydatek.

Z wyjątkami

Należy jednak pamiętać, iż metoda degresywna może być stosowana tylko w odniesieniu do określonych środków trwałych zaliczonych do następujących grup według Klasyfikacji Środków Trwałych:

a) 3 – Kotły i maszyny energetyczne,

b) 4 – Maszyny, urządzenia i aparaty ogólnego zastosowania,

c) 5 – Maszyny, urządzenia i aparaty specjalne branżowe,

d) 6 – Urządzenia techniczne,

e) 7 – Środki transportu (z wyjątkiem samochodów osobowych),

f) 8 – Narzędzia, przyrządy, ruchomości i wyposażenie.

Oznacza to w praktyce wyłączenie możliwości stosowania metody degresywnej przy amortyzacji takich składników majątku jak m.in. budynki i budowle, wartości niematerialne i prawne czy samochody osobowe. W stosunku do tych elementów majątku przedsiębiorcy amortyzacja może być dokonywana tylko metodą liniową.

Trzeba się zastanowić

Wybór odpowiedniej metody leży co do zasady w gestii przedsiębiorcy (jedynym ograniczeniem jest tu przedmiot amortyzacji), który sam zdecyduje która z nich będzie stanowić dla niego korzystniejsze rozwiązanie. Nie zawsze bowiem szybkie odniesienie w kosztach podatkowych wydatku na majątek trwały będzie bardziej zasadne. Np. równomierna amortyzacja pozwala na obniżenie zaliczek na podatek, więc jest bardziej opłacalna w przypadku gdy podatnik na bieżąco płaci zaliczki znacznej wartości.

![Zasady dokonywania odpisów amortyzacyjnych metodą degresywną [© Petr Kurgan - Fotolia.com] Zasady dokonywania odpisów amortyzacyjnych metodą degresywną](https://s3.egospodarka.pl/grafika2/Amortyzacja/Zasady-dokonywania-odpisow-amortyzacyjnych-metoda-degresywna-232050-150x100crop.jpg) Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Szybka amortyzacja budynku szklarni? [© zenstock - Fotolia.com] Szybka amortyzacja budynku szklarni?](https://s3.egospodarka.pl/grafika2/Amortyzacja/Szybka-amortyzacja-budynku-szklarni-229810-150x100crop.jpg)

![Amortyzacja degresywna elektrowni wiatrowej [© DeVIce - Fotolia.com] Amortyzacja degresywna elektrowni wiatrowej](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-degresywna-elektrowni-wiatrowej-112257-150x100crop.jpg)

![Amortyzacja degresywna i liniowa: obniżenie stawki [© FikMik - Fotolia.com] Amortyzacja degresywna i liniowa: obniżenie stawki](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-i-liniowa-obnizenie-stawki-ZKDwv5.jpg)

![Ryczałt ewidencjonowany i zasady ogólne a amortyzacja [© anna - Fotolia.com] Ryczałt ewidencjonowany i zasady ogólne a amortyzacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Ryczalt-ewidencjonowany-i-zasady-ogolne-a-amortyzacja-skVsXY.jpg)

![Optymalizacja podatków: amortyzacja środków trwałych [© anna - Fotolia.com] Optymalizacja podatków: amortyzacja środków trwałych](https://s3.egospodarka.pl/grafika/Amortyzacja/Optymalizacja-podatkow-amortyzacja-srodkow-trwalych-skVsXY.jpg)

![Amortyzacja degresywna a intensywna eksploatacja [© anna - Fotolia.com] Amortyzacja degresywna a intensywna eksploatacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-a-intensywna-eksploatacja-skVsXY.jpg)

![Amortyzacja degresywna a liniowa: kiedy powrót? [© whitelook - Fotolia.com] Amortyzacja degresywna a liniowa: kiedy powrót?](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-a-liniowa-kiedy-powrot-JbjmWj.jpg)

![Amortyzacja środków trwałych: optymalizacja podatkowa [© anna - Fotolia.com] Amortyzacja środków trwałych: optymalizacja podatkowa](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-srodkow-trwalych-optymalizacja-podatkowa-skVsXY.jpg)

![Refakturowanie usług gastronomicznych a brak odliczenia VAT [© oksix - Fotolia.com] Refakturowanie usług gastronomicznych a brak odliczenia VAT](https://s3.egospodarka.pl/grafika2/faktura-VAT/Refakturowanie-uslug-gastronomicznych-a-brak-odliczenia-VAT-118392-150x100crop.jpg)

![Darowizna czyli ponowna amortyzacja środka trwałego [© detailblick - Fotolia.com] Darowizna czyli ponowna amortyzacja środka trwałego](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Darowizna-czyli-ponowna-amortyzacja-srodka-trwalego-118515-150x100crop.jpg)

![Rozszerzenie estońskiego CIT i uproszczenie systemu podatkowego. Tego chcą firmy [© Jakub Jirsák - Fotolia.com] Rozszerzenie estońskiego CIT i uproszczenie systemu podatkowego. Tego chcą firmy](https://s3.egospodarka.pl/grafika2/estonski-CIT/Rozszerzenie-estonskiego-CIT-i-uproszczenie-systemu-podatkowego-Tego-chca-firmy-265402-150x100crop.jpg)

![Fundacja rodzinna - jakie korzyści podatkowe? [© Freepik] Fundacja rodzinna - jakie korzyści podatkowe?](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Fundacja-rodzinna-jakie-korzysci-podatkowe-265345-150x100crop.jpg)

![Genesis allocation tokenów a podatki [© Freepik] Genesis allocation tokenów a podatki](https://s3.egospodarka.pl/grafika2/Genesis-allocation-tokenow/Genesis-allocation-tokenow-a-podatki-265265-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2025 [© Tatiana Goskova na Freepik] Dni wolne od pracy i kalendarz świąt 2025](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2025-263099-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Rynek najmu w trendzie wzrostowym [© Freepik] Rynek najmu w trendzie wzrostowym](https://s3.egospodarka.pl/grafika2/rynek-najmu/Rynek-najmu-w-trendzie-wzrostowym-265442-150x100crop.jpg)

![Produktywność pracy w Polsce: wyprzedzamy nie tylko USA [© Freepik] Produktywność pracy w Polsce: wyprzedzamy nie tylko USA](https://s3.egospodarka.pl/grafika2/produktywnosc/Produktywnosc-pracy-w-Polsce-wyprzedzamy-nie-tylko-USA-265441-150x100crop.jpg)

![Handel zagraniczny I 2025. Eksport spadł o 4,4%, a import wzrósł o 4,3% r/r [© N-Media-Images - Fotolia.com] Handel zagraniczny I 2025. Eksport spadł o 4,4%, a import wzrósł o 4,3% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-2025-Eksport-spadl-o-4-4-a-import-wzrosl-o-4-3-r-r-265440-150x100crop.jpg)

![Inflacja II 2025. Ceny wzrosły o 4,9% r/r [© baloon111 - Fotolia.com] Inflacja II 2025. Ceny wzrosły o 4,9% r/r](https://s3.egospodarka.pl/grafika2/ceny-towarow-i-uslug-konsumpcyjnych/Inflacja-II-2025-Ceny-wzrosly-o-4-9-r-r-265439-150x100crop.jpg)

![Boom na rynku nowych mieszkań za rogatkami metropolii [© Freepik] Boom na rynku nowych mieszkań za rogatkami metropolii](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Boom-na-rynku-nowych-mieszkan-za-rogatkami-metropolii-265438-150x100crop.jpg)