Uproszczone zaliczki na podatek dochodowy 2012

2012-02-20 10:52

Przeczytaj także: Obniżenie uproszczonej zaliczki na podatek dochodowy

Zaliczki uproszczone są zaliczkami miesięcznymi, opłacanymi w terminie do 20-tego dnia miesiąca następującego po tym, za który zaliczka jest wpłacana. Wybór tej metody wiąże się automatycznie z zakazem wpłaty zaliczki na podatek w okresach kwartalnych.To pierwsza niedogodność, z którą trzeba się liczyć przy wyborze tej formy wpłacania zaliczek na podatek dochodowy. Drugą natomiast jest to, że zaliczkę trzeba wpłacać także wtedy, gdy firma w danym okresie poniosła stratę tudzież dochód, który nie wywoływałby obowiązku zapłaty podatku. A to dlatego, że zaliczka ta jest płatna w stałej wysokości, ustalonej na podstawie dochodu uzyskanego w jednym z poprzednich lat podatkowych.

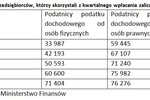

Ponadto, jak już podkreślono we wstępie, nie wszyscy z tej formy wpłacania zaliczek na podatek dochodowy mogą skorzystać. Przysługuje ona jedynie tym, którzy z tytułu prowadzonej pozarolniczej działalności gospodarczej płacą podatek na zasadach ogólnych wg skali podatkowej lub podatek liniowy oraz podatnikom podatku dochodowego od osób prawnych. Przywilej ten nie przysługuje natomiast ryczałtowcom. Ponadto z zaliczek uproszczonych nie mogą skorzystać także ci, którzy w danym roku podatkowym lub roku poprzedzającym dany rok dopiero otworzyli działalność gospodarczą tudzież w ostatnich latach ponosili na niej stratę bądź dochód niepowodujący powstania podatku.

Wpłacanie zaliczek uproszczonych ma jednak swoje plusy, które czynią je bardzo atrakcyjnymi. Otóż przy tej formie wpłacania zaliczek z góry jest znane obciążenie firmy z tytułu podatku dochodowego w trakcie roku podatkowego, dzięki czemu możliwe jest lepsze zaplanowanie wydatków przedsiębiorstwa. Wysokość tych zaliczek nie ulega w trakcie roku co do zasady zmianie i to nawet wtedy, gdy dochód podatnika istotnie wzrośnie.

Sposób ustalania zaliczek w formie uproszczonej jest różny w zależności od tego, czy podatnik płaci podatek dochodowy od osób fizycznych, czy też od osób prawnych.

W przypadku podatników podatku dochodowego od osób fizycznych podstawę obliczenia zaliczek w formie uproszczonej stanowi dochód z pozarolniczej działalności gospodarczej wykazany w zeznaniu podatkowym złożonym w roku poprzedzającym dany rok podatkowy albo w roku podatkowym poprzedzającym dany rok podatkowy o dwa lata, jeżeli w pierwszym ze wskazanych zeznań podatnik nie wykazał dochodu z tego źródła albo wykazał dochód w wysokości nieprzekraczającej kwoty niepowodującej obowiązku zapłaty podatku wynikającej z pierwszego przedziału skali podatkowej. Trzeba przy tym pamiętać, że jeżeli sytuacja taka powtórzyła się także w roku podatkowym poprzedzającym dany rok podatkowy o dwa lata, wpłacanie uproszczonych zaliczek na podatek dochodowy nie jest możliwe.

Co za tym idzie, w roku 2012 podatnicy mogą wpłacać zaliczki na podatek dochodowy na podstawie dochodu uzyskanego w roku 2010 (zeznanie roczne składane w roku 2011, a więc poprzedzającym rok 2012) albo w roku 2009, jeżeli w zeznaniu za rok 2010 nie wykazali dochodu z pozarolniczej działalności gospodarczej tudzież dochód ten nie przekroczył kwoty powodującej obowiązek zapłaty podatku.

Z tak ustalonego dochodu liczony jest podatek wg skali podatkowej obowiązującej w danym roku podatkowym albo stawki liniowej. Miesięczna zaliczka na podatek wyniesie natomiast 1/12 ustalonej w ten sposób kwoty podatku. Co ważne, bez wpływu na wysokość tej zaliczki w danym roku podatkowym pozostaje forma opodatkowania, która miała zastosowanie w roku podatkowym, którego dochód stanowi podstawę do ustalenia wysokości bieżącej zaliczki uproszczonej.

Zaliczkę tę zmniejsza się następnie o zapłaconą w danym miesiącu przez podatnika składkę na ubezpieczenie zdrowotne (zgodnie z ograniczeniami przewidzianymi w ustawie).

Nieco inaczej sytuacja wygląda w przypadku podatników opodatkowanych podatkiem dochodowym od osób prawnych. Ci mogą wpłacać zaliczki uproszczone w wysokości 1/12 podatku należnego wykazanego w zeznaniu rocznym złożonym w roku poprzedzającym dany rok podatkowy, a jeżeli nie wykazano w nim podatku należnego – w wysokości 1/12 podatku należnego wynikającego z zeznania złożonego rok wcześniej. Jeżeli i w tym nie został wykazany podatek należny, nie ma możliwości wpłacania zaliczek w formie uproszczonej.

Trzeba przy tym podkreślić, że w przypadku osób prawnych rok podatkowy może trwać krócej lub dłużej aniżeli 12 miesięcy. W takim przypadku możliwe jest wpłacanie zaliczki miesięcznej za dany rok podatkowy w uproszczonej formie w wysokości podatku należnego, wykazanego w tym zeznaniu, przypadającego proporcjonalnie na każdy miesiąc tego roku podatkowego, którego zeznanie dotyczy. Co za tym idzie, jeżeli przykładowo rok podatkowy spółki, z którego to podatek należny jest brany pod uwagę przy ustalaniu wysokości zaliczek w formie uproszczonej, trwał 10 miesięcy, przy wyliczaniu wysokości zaliczki uproszczonej należy zastosować wskaźnik 1/10.

Zawiadomienie fiskusa

Podatnicy, którzy zamierzają skorzystać z możliwości wpłacania zaliczek w formie uproszczonej, muszą o tym w określonym terminie pisemnie zawiadomić właściwego naczelnika urzędu skarbowego. Podatnicy podatku dochodowego od osób fizycznych mają na to czas do 20 lutego danego roku podatkowego. Podatnicy opodatkowani podatkiem dochodowym od osób prawnych natomiast zawiadomienie takie muszą złożyć w terminie wpłaty pierwszej zaliczki w roku podatkowym. Tak wybrana forma wpłacania zaliczek dotyczy także lat następnych, chyba że podatnik zrezygnuje z niej i zawiadomi o tym fakcie naczelnika urzędu skarbowego w terminach wskazanych wyżej.

![Zaliczki uproszczone gdy korekta zeznania podatkowego [© anna - Fotolia.com] Zaliczki uproszczone gdy korekta zeznania podatkowego](https://s3.egospodarka.pl/grafika2/zaliczka-na-podatek-dochodowy/Zaliczki-uproszczone-gdy-korekta-zeznania-podatkowego-114593-150x100crop.jpg) Zaliczki uproszczone gdy korekta zeznania podatkowego

Zaliczki uproszczone gdy korekta zeznania podatkowego

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zaliczki uproszczone na 2013 r. sposobem na korektę kosztów? [© Pixelot - Fotolia.com] Zaliczki uproszczone na 2013 r. sposobem na korektę kosztów?](https://s3.egospodarka.pl/grafika2/zaliczka-na-podatek-dochodowy/Zaliczki-uproszczone-na-2013-r-sposobem-na-korekte-kosztow-113426-150x100crop.jpg)

![Kwartalne i uproszczone zaliczki na podatek dochodowy [© Pixelot - Fotolia.com] Kwartalne i uproszczone zaliczki na podatek dochodowy](https://s3.egospodarka.pl/grafika2/zaliczka-na-podatek-dochodowy/Kwartalne-i-uproszczone-zaliczki-na-podatek-dochodowy-110348-150x100crop.jpg)

![Zaliczka na podatek od firmy [© anna - Fotolia.com] Zaliczka na podatek od firmy](https://s3.egospodarka.pl/grafika/podatek-od-firmy/Zaliczka-na-podatek-od-firmy-skVsXY.jpg)

![Podatek dochodowy: utrata statusu małego podatnika [© Torbz - Fotolia.com] Podatek dochodowy: utrata statusu małego podatnika](https://s3.egospodarka.pl/grafika2/rozliczenie-podatkowe/Podatek-dochodowy-utrata-statusu-malego-podatnika-110293-150x100crop.jpg)

![Miesięczne i kwartalne rozliczenia podatków [© fotogestoeber - Fotolia.com] Miesięczne i kwartalne rozliczenia podatków](https://s3.egospodarka.pl/grafika/rozliczenie-podatkowe/Miesieczne-i-kwartalne-rozliczenia-podatkow-Fm4aMY.jpg)

![Mały podatnik: utrata statusu a przywileje podatkowe [© anna - Fotolia.com] Mały podatnik: utrata statusu a przywileje podatkowe](https://s3.egospodarka.pl/grafika/rozliczenie-podatkowe/Maly-podatnik-utrata-statusu-a-przywileje-podatkowe-skVsXY.jpg)

![Ryczałt: przejście na zasady ogólne a zaliczki uproszczone [© anna - Fotolia.com] Ryczałt: przejście na zasady ogólne a zaliczki uproszczone](https://s3.egospodarka.pl/grafika/zaliczka-na-podatek-dochodowy/Ryczalt-przejscie-na-zasady-ogolne-a-zaliczki-uproszczone-skVsXY.jpg)

![Uproszczone zaliczki na podatek dochodowy za rok 2010 [© whitelook - Fotolia.com] Uproszczone zaliczki na podatek dochodowy za rok 2010](https://s3.egospodarka.pl/grafika/zaliczka-na-podatek-dochodowy/Uproszczone-zaliczki-na-podatek-dochodowy-za-rok-2010-JbjmWj.jpg)

![ETS: sprzedaż prywatnych działek a podatek VAT [© whitelook - Fotolia.com] ETS: sprzedaż prywatnych działek a podatek VAT](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-nieruchomosci/ETS-sprzedaz-prywatnych-dzialek-a-podatek-VAT-JbjmWj.jpg)

![Międzynarodowe przewozy osób: rozliczenie VAT [© whitelook - Fotolia.com] Międzynarodowe przewozy osób: rozliczenie VAT](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Miedzynarodowe-przewozy-osob-rozliczenie-VAT-JbjmWj.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Ważne limity dla prowadzących działalność gospodarczą w 2024 roku [© Andrey Popov - Fotolia.com] Ważne limity dla prowadzących działalność gospodarczą w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wazne-limity-dla-prowadzacych-dzialalnosc-gospodarcza-w-2024-roku-263860-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Złoto na historycznych szczytach [© Linda Hamilton z Pixabay] Złoto na historycznych szczytach](https://s3.egospodarka.pl/grafika2/zloto/Zloto-na-historycznych-szczytach-266085-150x100crop.jpg)

![2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r. [© Freepik] 2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r.](https://s3.egospodarka.pl/grafika2/przeniesienie-konta-bankowego/2657-wnioskow-o-przeniesienie-konta-bankowego-w-I-kw-2025-r-266071-150x100crop.jpg)

![Jak odzyskać rzeczy pozostawione w samolocie? [© olivier89 z Pixabay] Jak odzyskać rzeczy pozostawione w samolocie?](https://s3.egospodarka.pl/grafika2/rzeczy-znalezione/Jak-odzyskac-rzeczy-pozostawione-w-samolocie-266069-150x100crop.jpg)

![Złotówkowicze muszą wykazać się cierpliwością [© Freepik] Złotówkowicze muszą wykazać się cierpliwością](https://s3.egospodarka.pl/grafika2/kredyty-zlotowkowe/Zlotowkowicze-musza-wykazac-sie-cierpliwoscia-266068-150x100crop.jpg)

![Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r [© Freepik] Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-II-2025-Eksport-spadl-o-5-a-import-wzrosl-o-1-1-r-r-266067-150x100crop.jpg)