Bankowóz = odliczenie VAT od paliwa i zakupu

2012-01-26 13:43

Przeczytaj także: Samochody z kratką - pełne odliczenie VAT w ustawie?

Od początku roku ceny paliw rosną w oczach. Na niektórych stacjach za litr oleju trzeba już zapłacić ponad 6 zł. Co prawda gdy weźmiemy pod uwagę średnie ceny paliw to sytuacja wygląda jeszcze nieco lepiej – bo jak podaje Polska Izba Paliw Płynnych przeciętny koszt tankowania diesla wynosił 13 stycznia 5,77 zł za litr, a benzyny 5,6 zł – ale nie zmienia to faktu, że utrzymanie samochodu staje się coraz poważniejszą pozycją w budżecie firmy.Dla przedsiębiorców, obok drożejącego w zawrotnym tempie paliwa, problem jest też to, że w wielu wypadkach od kwot wydanych na tankowanie nie mogą odliczyć VAT. Nic więc dziwnego, że szukają możliwości obniżenia rosnących kosztów, a z pomocą przychodzą im producenci aut. Krzykiem mody ostatnio stał się tzw. bankowóz, czyli spec auto, które dzięki temu, że spełnia specyficzne wymagania, może być nie tylko tankowany z możliwością odliczenia VAT-u, ale też w analogiczny sposób kupiony na firmę. „Bankowóz” można kupić, ale też dotychczas używane auto można przerobić tak, żeby spełniało kryteria takiego pojazdu.

Co to jest „bankowóz”?

Wymagania, jakie musi spełniać „bankowóz” zostały szczegółowo określone w rozporządzeniu ministra spraw wewnętrznych i administracji. Oferowany obecnie przez dilerów samochodowych bankowóz typu C powinien być wyposażony w:

- co najmniej jeden pojemnik specjalistyczny do przewozu gotówki,

- immobiliser,

- alarm z m.in. rezerwowym zasilaniem, funkcją „panika” włączaną i wyłączaną jednym przyciskiem pilota radiowego i dodatkowym wyłącznikiem wewnątrz przedziału osobowego, czujnikami ochrony wnętrza,

- monitorowany z zewnątrz system lokalizacji satelitarnej GPS z sygnalizacją napadu oraz transmisją danych m.in. o położeniu i prędkości pojazdu, otwarciu i zamknięciu drzwi, włączeniu i wyłączeniu silnika.

Uwaga! Jednak żeby można było mówić o prawie do odliczenia (niezależnie od tego co jest przedmiotem zakupu) zawsze musi być spełniony podstawowy warunek – zakup służy firmie do wykonywania czynności opodatkowanych. Oznacza, to że używanie bankowozu jest potrzebne ze względu na profil działalności firmy.

Bankowóz pozwoli więc na pełne odliczenie VAT, ale tylko tym przedsiębiorcom, których profil działalności wymaga takiego specjalnego samochodu. W grupie tej znajdują się podatnicy, którzy przewożą gotówkę czy złoto, srebro, wyroby z tych metali a także kamienie szlachetne. Jest to więc oferta skierowana przede wszystkim do handlowców, przewożących dzienny utarg czy na przykład do jubilerów.

Czy inwestycja w „bankowóz” się opłaca?

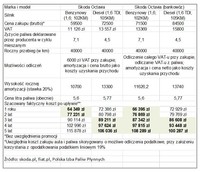

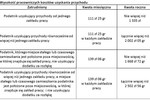

Tax Care sprawdził, w jakim przypadku i jakiej firmie opłaca się inwestycja w bankowóz. Do analizy posłużyliśmy się czterema typami samochodu: jeden to samochód osobowy, a drugi to ten sam model, ale przerobiony na „bankowóz” (samochód specjalny). Oba przypadki zostały rozpatrzone w wersji tańszej (poniżej 100 000 zł) i droższej powyżej 100 000 zł. Przyjęty koszt dostosowania auta do spełnienia wymogów samochodu specjalnego to 12 000 złotych (na rynku można znaleźć także tańsze oferty). W obu przypadkach uwzględniono opcję z silnikiem diesla i benzynowym. W badaniu przyjęto ponadto trzy warianty: przedsiębiorcy, który pokonuje rocznie: 20 000 km, 40 000 km i 60 000 km w roku.

Opłacalność „bankowozu” zależy od rocznego od przebiegu

Czy korzystne jest inwestowanie w samochód specjalistyczny? Okazuje się, że decyduje o tym cena samochodu i planowany przebieg. Przy tańszej wersji inwestycja w bankowóz zwraca się od drugiego roku przy przebiegu 40 000 km. Sam rodzaj paliwa i wynikająca z niego cena nie ma tu decydującego znaczenia. Przy droższej wersji korzyść z zakupu samochodu specjalnego jest już odczuwalna od pierwszego roku używania. Jeżeli przedsiębiorca nie przekracza jednak w ciągu roku 20 000 km, to na zmniejszenie kosztów będzie musiał czekać aż trzy lata. Dopiero w czwartym roku przy tańszym aucie niższy koszt całkowity pojawi się po stronie „bankowozu”. W przypadku droższego samochodu także na krótszych trasach „bankowóz” przyniesie firmie korzyści już od pierwszego roku używania. Jeżeli zwiększymy roczny przebieg do 60 000 km rocznie, to przy tańszej wersji „bankowóz” z silnikiem diesla będzie korzystniejszym rozwiązaniem już od pierwszego roku (przy silniku benzynowym od drugiego roku). Droższa wersja pozostanie oczywiście bardziej atrakcyjna w „bankowozie”.

Przewidywany koszt używana samochodu osobowego i bankowozu

fot. mat. prasowe

Bankowóz wersja poniżej 100 000 zł

Bankowóz wersja poniżej 100 000 zł

fot. mat. prasowe

Bankowóz wersja poniżej 100 000 zł

Bankowóz wersja poniżej 100 000 zł

Katarzyna Rola-Stężycka, Kierownik zespołu analiz podatkowych Tax Care

![Pełne odliczenie VAT: samochód osobowy może stać pod domem [© Kurhan - Fotolia.com] Pełne odliczenie VAT: samochód osobowy może stać pod domem](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Pelne-odliczenie-VAT-samochod-osobowy-moze-stac-pod-domem-240206-150x100crop.jpg) Pełne odliczenie VAT: samochód osobowy może stać pod domem

Pełne odliczenie VAT: samochód osobowy może stać pod domem

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Częściowy podnajem samochodu osobowego nie uprawnia do pełnego odliczenia VAT [© Minerva Studio - Fotolia.com] Częściowy podnajem samochodu osobowego nie uprawnia do pełnego odliczenia VAT](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Czesciowy-podnajem-samochodu-osobowego-nie-uprawnia-do-pelnego-odliczenia-VAT-239330-150x100crop.jpg)

![Pełne odliczenie VAT od samochodu nie zależy od badania technicznego [© pixabay.com] Pełne odliczenie VAT od samochodu nie zależy od badania technicznego](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Pelne-odliczenie-VAT-od-samochodu-nie-zalezy-od-badania-technicznego-238645-150x100crop.jpg)

![Odliczenie VAT od zakupu kampera [© pixabay.com] Odliczenie VAT od zakupu kampera](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Odliczenie-VAT-od-zakupu-kampera-235954-150x100crop.jpg)

![Firmowy samochód w podróży służbowej z pełnym odliczeniem VAT [© Syda Productions - Fotolia.com] Firmowy samochód w podróży służbowej z pełnym odliczeniem VAT](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Firmowy-samochod-w-podrozy-sluzbowej-z-pelnym-odliczeniem-VAT-231718-150x100crop.jpg)

![Podróż służbowa samochodem prywatnym przedsiębiorcy w podatku VAT [© Minerva Studio - Fotolia.com] Podróż służbowa samochodem prywatnym przedsiębiorcy w podatku VAT](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Podroz-sluzbowa-samochodem-prywatnym-przedsiebiorcy-w-podatku-VAT-222109-150x100crop.jpg)

![Logo firmy na samochodzie osobowym: odliczenie podatku VAT [© Kzenon - Fotolia.com] Logo firmy na samochodzie osobowym: odliczenie podatku VAT](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Logo-firmy-na-samochodzie-osobowym-odliczenie-podatku-VAT-219046-150x100crop.jpg)

![Zaliczka na zakup samochodu: termin złożenia VAT-26 [© ludzik - Fotolia.com] Zaliczka na zakup samochodu: termin złożenia VAT-26](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Zaliczka-na-zakup-samochodu-termin-zlozenia-VAT-26-218535-150x100crop.jpg)

![Zakup samochodu w celu jego najmu i sprzedaży: odliczenie VAT [© Brian Jackson - Fotolia.com] Zakup samochodu w celu jego najmu i sprzedaży: odliczenie VAT](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Zakup-samochodu-w-celu-jego-najmu-i-sprzedazy-odliczenie-VAT-216844-150x100crop.jpg)

![Odliczenie VAT od przyczepy do samochodu osobowego [© gabort - Fotolia.com] Odliczenie VAT od przyczepy do samochodu osobowego](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Odliczenie-VAT-od-przyczepy-do-samochodu-osobowego-215513-150x100crop.jpg)

![Udziały w darowiźnie: umorzenie a ustalenie dochodu [© whitelook - Fotolia.com] Udziały w darowiźnie: umorzenie a ustalenie dochodu](https://s3.egospodarka.pl/grafika/udzialy-w-spolce-z-o-o/Udzialy-w-darowiznie-umorzenie-a-ustalenie-dochodu-JbjmWj.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com] Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com]](https://s3.egospodarka.pl/grafika2/umowa-o-zachowaniu-poufnosci/Umowa-o-zachowaniu-poufnosci-NDA-a-wspolpraca-z-freelancerem-259977-50x33crop.jpg) Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)

![Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania [© Markus Winkler z Pixabay] Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-pozywa-Polaka-za-awaryjne-ladowanie-Zada-3-tys-euro-odszkodowania-266036-150x100crop.jpg)

![Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić? [© Freepik] Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić?](https://s3.egospodarka.pl/grafika2/ochrona-praw-konsumenta/Rzetelne-opinie-vs-falszywe-recenzje-w-internecie-Czy-umiemy-je-odroznic-266031-150x100crop.jpg)

![Ochrona prywatności danych bazą odpowiedzialnego rozwoju AI [© Freepik] Ochrona prywatności danych bazą odpowiedzialnego rozwoju AI](https://s3.egospodarka.pl/grafika2/ochrona-danych-osobowych/Ochrona-prywatnosci-danych-baza-odpowiedzialnego-rozwoju-AI-266029-150x100crop.jpg)