Ryczałt ewidencjonowany i zasady ogólne a amortyzacja

2011-12-09 13:14

Przeczytaj także: Amortyzacja gdy zmiana z ryczałtu na zasady ogólne

Odpowiedź: Tak. Będzie miał Pan prawo ujmowania wskazanych w pytaniu odpisów amortyzacyjnych w kosztach.Podatnicy, którzy stosują opodatkowanie ryczałtem od przychodów ewidencjonowanych, są zobowiązani do prowadzenia wykazu środków trwałych oraz wartości niematerialnych i prawnych. W wykazie tym, zgodnie z przepisami rozporządzenia Ministra Finansów z 17 grudnia 2002 r. w sprawie prowadzenia ewidencji przychodów i wykazu środków trwałych oraz wartości niematerialnych i prawnych - należy ująć m.in. datę nabycia środka trwałego oraz datę przyjęcia go do używania, wartość początkową a także stawkę amortyzacyjną.

Ze względu na konstrukcję podatku ryczałtowego, podatnik nie ma możliwości rozliczania odpisów amortyzacyjnych od firmowych składników majątkowych w kosztach swojej działalności. Stan ten zmienia się po przejściu z ryczałtu ewidencjonowanego na opodatkowanie według skali bądź opodatkowanie podatkiem liniowym. Obydwie formy opodatkowania umożliwiają rozliczenie w rachunku podatkowym wydatków na nabycie środków trwałych. W tym celu podatnik powinien założyć ewidencję środków trwałych oraz wartości niematerialnych i prawnych. Wartość środków trwałych nabytych w trakcie opodatkowania ryczałtem należy określić w wysokości ustalonej w prowadzonym dotychczas wykazie.

W razie zmiany formy opodatkowania podatnicy, założywszy ewidencję środków trwałych oraz wartości niematerialnych i prawnych - uwzględniają w niej odpisy amortyzacyjne przypadające za okres opodatkowania w formie zryczałtowanego podatku dochodowego (art. 22n ust. 5 updof). Jednocześnie jednak, odpisy amortyzacyjne obliczone za okres opodatkowania w formie ryczałtowej nie będą stanowić kosztów uzyskania przychodów. Przesądza o tym przepis art. 22n ust. 6 updof, który stanowi, że w razie braku ewidencji (a w okresie opłacania ryczałtu nie było ewidencji, lecz wykaz) dokonywane odpisy amortyzacyjne nie stanowią kosztów podatkowych.

W związku z tym rozliczenie samochodów nabytych i przyjętych do używania w czasie, gdy opłacał Pan ryczałt od przychodów ewidencjonowanych nie będzie pełne.

PRZYKŁAD

Właściciel firmy transportowej opłaca podatek dochodowy w formie ryczałtu od przychodów ewidencjonowanych. W czerwcu 2010 r. nabył na potrzeby firmy i wprowadził do wykazu środków trwałych samochód ciężarowy. Wartość początkowa (cena nabycia) tego pojazdu wynosiła 120.000 zł.

Od 1 stycznia 2011 r. przedsiębiorca opodatkowany jest na zasadach ogólnych. Aby nadać amortyzacji środków trwałych charakter koszu podatkowego założył ewidencję tych składników majątkowych, w której umieścił również pojazd zakupiony w czerwcu 2010 r. Ustalił jego wartość początkową (cenę nabycia) na kwotę 120.000 zł i zastosował 20% stawkę amortyzacyjną.

W związku z tym, miesięczny odpis amortyzacyjny wynosi: 2.000 zł = (120.000 x 20%) : 12 miesięcy.

Wziąwszy pod uwagę to, że w roku 2010 przez 6 pełnych miesięcy pojazd figurował w wykazie środków trwałych - odpisy za ten okres, w łącznej wysokości 12.000 zł (tj. 2.000 zł x 6), nie będą mogły zostać zaliczone do kosztów podatkowych. Kosztami mogą być natomiast wszystkie pozostałe odpisy, aż do pełnego zamortyzowana samochodu.

Częstotliwość dokonywania odpisów amortyzacyjnych, a co za tym idzie rozłożenie kosztów amortyzacji w czasie, zależy od decyzji podatnika. Do wyboru są trzy możliwości: w równych ratach co miesiąc; w równych ratach co kwartał i jednorazowo na koniec roku (art. 22h ust.4 updof).

Należy jednak zaznaczyć, że suma odpisów amortyzacyjnych dokonanych w pierwszym roku, w którym środek trwały został wprowadzony do ewidencji, nie może przekroczyć wartości tych odpisów przypadających za okres od wprowadzenia go do ewidencji do końca tego roku.

PRZYKŁAD

Samochód ciężarowy został zakupiony w lutym 2011 r. i w tym samym miesiącu wprowadzony do ewidencji środków trwałych. Jego wartość początkowa wynosiła 180.000 zł.

Zastosowano 20% stawkę amortyzacyjną.

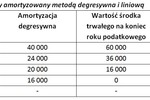

Amortyzacja w pierwszym roku może mieć następujący przebieg:

miesięczna: (180.000 zł x 20%) : 12 = 3.000 zł; przedsiębiorca dokona odpisu amortyzacyjnego w każdym miesiącu, od marca do grudnia,

kwartalna: I kwartał - odpis amortyzacyjny: 3.000 zł, II kwartał - odpis amortyzacyjny: 9.000 zł, III kwartał - odpis amortyzacyjny: 9.000 zł, IV kwartał - odpis amortyzacyjny: 9.000 zł,

jednorazowa na koniec roku - w wysokości 30.000 zł = (10 miesięcy x 3.000 zł).

Podstawa prawna:

- art. 22h ust. 4, art. 22n ust. 5, ust. 6 i ust. 12 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (tekst jedn.: Dz. U. z 2010 r., nr 51, poz. 307 ze zm.),

- rozporządzenie Ministra Finansów z 17 grudnia 2002 r. w sprawie prowadzenia ewidencji przychodów i wykazu środków trwałych oraz wartości niematerialnych i prawnych (Dz. U. nr 219, poz.1836 ze zm.).

Czy wiesz jak rozliczać podatki dochodowe? Odpowiedź znajdziesz w poradniku "Podatki dochodowe w praktyce". Znajdziesz w nim porady i praktyczne przykłady dotyczące rozliczeń podatkowych w firmie.

![Zasady dokonywania odpisów amortyzacyjnych metodą degresywną [© Petr Kurgan - Fotolia.com] Zasady dokonywania odpisów amortyzacyjnych metodą degresywną](https://s3.egospodarka.pl/grafika2/Amortyzacja/Zasady-dokonywania-odpisow-amortyzacyjnych-metoda-degresywna-232050-150x100crop.jpg) Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

oprac. : Małgorzata Rymarz / Podatki dochodowe w praktyce

![Szybka amortyzacja budynku szklarni? [© zenstock - Fotolia.com] Szybka amortyzacja budynku szklarni?](https://s3.egospodarka.pl/grafika2/Amortyzacja/Szybka-amortyzacja-budynku-szklarni-229810-150x100crop.jpg)

![Metoda degresywna amortyzacji jako optymalizacja podatkowa [© Petrik - Fotolia.com] Metoda degresywna amortyzacji jako optymalizacja podatkowa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Metoda-degresywna-amortyzacji-jako-optymalizacja-podatkowa-118490-150x100crop.jpg)

![Amortyzacja degresywna elektrowni wiatrowej [© DeVIce - Fotolia.com] Amortyzacja degresywna elektrowni wiatrowej](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-degresywna-elektrowni-wiatrowej-112257-150x100crop.jpg)

![Amortyzacja degresywna i liniowa: obniżenie stawki [© FikMik - Fotolia.com] Amortyzacja degresywna i liniowa: obniżenie stawki](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-i-liniowa-obnizenie-stawki-ZKDwv5.jpg)

![Optymalizacja podatków: amortyzacja środków trwałych [© anna - Fotolia.com] Optymalizacja podatków: amortyzacja środków trwałych](https://s3.egospodarka.pl/grafika/Amortyzacja/Optymalizacja-podatkow-amortyzacja-srodkow-trwalych-skVsXY.jpg)

![Amortyzacja degresywna a intensywna eksploatacja [© anna - Fotolia.com] Amortyzacja degresywna a intensywna eksploatacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-a-intensywna-eksploatacja-skVsXY.jpg)

![Amortyzacja degresywna a liniowa: kiedy powrót? [© whitelook - Fotolia.com] Amortyzacja degresywna a liniowa: kiedy powrót?](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-a-liniowa-kiedy-powrot-JbjmWj.jpg)

![Amortyzacja środków trwałych: optymalizacja podatkowa [© anna - Fotolia.com] Amortyzacja środków trwałych: optymalizacja podatkowa](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-srodkow-trwalych-optymalizacja-podatkowa-skVsXY.jpg)

![Słaba płynność finansowa? - szybszy zwrot VAT [© anna - Fotolia.com] Słaba płynność finansowa? - szybszy zwrot VAT](https://s3.egospodarka.pl/grafika/zwrot-VAT/Slaba-plynnosc-finansowa-szybszy-zwrot-VAT-skVsXY.jpg)

![Grudniowe wynagrodzenia w kosztach firmy [© anna - Fotolia.com] Grudniowe wynagrodzenia w kosztach firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Grudniowe-wynagrodzenia-w-kosztach-firmy-skVsXY.jpg)

![Czy pożyczka dla firmy może korzystać ze zwolnienia VAT? [© Piotr Adamowicz - Fotolia.com] Czy pożyczka dla firmy może korzystać ze zwolnienia VAT?](https://s3.egospodarka.pl/grafika2/pozyczka/Czy-pozyczka-dla-firmy-moze-korzystac-ze-zwolnienia-VAT-264764-150x100crop.jpg)

![Nowe stawki podatku od środków transportowych w 2025 roku [© Depositphotos_com] Nowe stawki podatku od środków transportowych w 2025 roku](https://s3.egospodarka.pl/grafika2/podatek-od-srodkow-transportowych/Nowe-stawki-podatku-od-srodkow-transportowych-w-2025-roku-264715-150x100crop.jpg)

![Jak i kiedy zmienić formę opodatkowania? [© Laurent Hamels - Fotolia.com] Jak i kiedy zmienić formę opodatkowania?](https://s3.egospodarka.pl/grafika2/formy-opodatkowania/Jak-i-kiedy-zmienic-forme-opodatkowania-264497-150x100crop.jpg)

![Czy nabycie sprawdzające jest efektywnym systemem kontroli? [© AS Photograpy z Pixabay] Czy nabycie sprawdzające jest efektywnym systemem kontroli?](https://s3.egospodarka.pl/grafika2/nabycie-sprawdzajace/Czy-nabycie-sprawdzajace-jest-efektywnym-systemem-kontroli-264514-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Jak wystawić "zwykłą" fakturę VAT w praktyce? [© Andrey Popov - Fotolia.com] Jak wystawić "zwykłą" fakturę VAT w praktyce?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawic-zwykla-fakture-VAT-w-praktyce-181429-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku. [© zbg2 - Fotolia.com] Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku.](https://s3.egospodarka.pl/grafika2/PIT-37/Dla-kogo-PIT-37-za-2020-r-do-kiedy-zlozyc-i-jak-wypelnic-Wzor-i-instukcja-krok-po-kroku-236660-150x100crop.jpg)

![DeepSeek i Qwen: nowe modele AI już w rękach cyberprzestępców [© pexels] DeepSeek i Qwen: nowe modele AI już w rękach cyberprzestępców](https://s3.egospodarka.pl/grafika2/cyberataki/DeepSeek-i-Qwen-nowe-modele-AI-juz-w-rekach-cyberprzestepcow-264752-150x100crop.jpg)

![Na rynku coraz więcej mieszkań. Używanych, nowych i na wynajem [© Freepik] Na rynku coraz więcej mieszkań. Używanych, nowych i na wynajem](https://s3.egospodarka.pl/grafika2/mieszkania-od-deweloperow/Na-rynku-coraz-wiecej-mieszkan-Uzywanych-nowych-i-na-wynajem-264763-150x100crop.jpg)

![5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku [© aytuncoylum - Fotolia.com] 5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/5-kluczowych-decyzji-przed-ubieganiem-sie-o-kredyt-hipoteczny-w-2025-roku-264757-150x100crop.jpg)