Czy warto być podatnikiem VAT?

2011-09-19 13:04

Dla kogo korzystne opodatkowanie VAT © fot. mat. prasowe

Przeczytaj także: Slim VAT 3 a sprzedaż mieszana - korzystne zmiany dla podatników

Wybór zwolnienia podmiotowegoPodmiot rozpoczynający działalność gospodarczą, co do zasady, korzysta ze zwolnienia z VAT i to bez konieczności dopełniania jakichkolwiek obowiązków o charakterze formalnym. Wyjątek stanowią podatnicy wykonujący czynności wymienione w art. 113 ust. 13 ustawy o VAT. Chodzi o podmioty zajmujące się m.in. sprzedażą wyrobów z metali szlachetnych lub z udziałem tych metali, dokonujące dostaw nowych środków transportu, świadczące usługi prawnicze bądź doradcze.

Podatnik osiągając obroty z tytułu sprzedaży niekorzystającej ze zwolnienia z VAT, może jednak zdecydować się na zwolnienie z tego podatku. Jest to możliwe w sytuacji, gdy osiągnięty przez niego obrót w trakcie poprzedniego roku podatkowego, a także w bieżącym roku nie przekroczy ustawowego limitu. W 2011 r. limit ten został ustalony na poziomie 150.000 zł. Należy przy tym pamiętać, że do tego limitu nie wlicza się sprzedaży towarów i usług korzystających ze zwolnienia z VAT oraz sprzedaży towarów, które na podstawie przepisów o podatku dochodowym zaliczane są przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji.

Z kolei podmioty rozpoczynające prowadzenie działalności w trakcie roku mogą korzystać ze zwolnienia z VAT, jeśli przewidywana przez nich wartość sprzedaży nie przekroczy - w proporcji do okresu prowadzonej działalności w roku podatkowym - ustawowo określonej kwoty.

Podatnicy korzystający ze zwolnienia podmiotowego muszą prowadzić narastająco ewidencję sprzedaży w celu ustalenia momentu przekroczenia limitu obrotów i utraty prawa do zwolnienia z VAT.

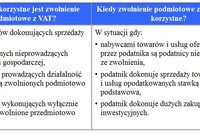

Rozpoczynając działalność gospodarczą podmiot, któremu przysługuje prawo do zwolnienia z podatku VAT, powinien przeanalizować, czy zwolnienie wynikające z art. 113 ustawy o VAT z ekonomicznego punku widzenia jest dla niego korzystne. Pod uwagę należy wziąć przede wszystkim sposób prowadzenia działalności gospodarczej, a dokładnie rodzaj odbiorców, do których skierowana będzie sprzedaż towarów lub usług (patrz tabela).

W zasadzie podstawowym kryterium oceny, od której uzależniony jest wybór sposobu prowadzenia działalności gospodarczej jest potencjalny odbiorca towarów i usług. Wynika to z tego, że podmiot zwolniony z VAT, do sprzedawanych towarów i usług nie dolicza podatku VAT. W konsekwencji jego produkty mają niższą cenę brutto. Cena brutto istotna jest jednak wyłącznie dla odbiorcy towaru, który nie jest czynnym podatnikiem VAT.

W przypadku gdy kontrahentami podatnika będą czynni podatnicy VAT, to ich uwaga skupi się na poziomie cen netto a nie poziomie cen brutto. Wynika to z możliwości odliczenia podatku naliczonego. Korzystanie ze zwolnienia podmiotowego przez dostawcę w takiej sytuacji nie jest zatem korzystne. Po pierwsze, nie może on wystawiać faktur VAT (uprawnienie to zostało zarezerwowane dla czynnych podatników VAT). Po drugie, jego kontrahenci nie mogą odliczyć podatku naliczonego zawartego w zakupach jego towarów, czy usług.

oprac. : Małgorzata Smolnik / Gazeta Podatkowa

![Odliczenie VAT z faktur kosztowych sprzed rejestracji jest zgodne z prawem [© Andrey Popov - Fotolia.com] Odliczenie VAT z faktur kosztowych sprzed rejestracji jest zgodne z prawem](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Odliczenie-VAT-z-faktur-kosztowych-sprzed-rejestracji-jest-zgodne-z-prawem-247145-150x100crop.jpg) Odliczenie VAT z faktur kosztowych sprzed rejestracji jest zgodne z prawem

Odliczenie VAT z faktur kosztowych sprzed rejestracji jest zgodne z prawem

![Darowizna na cele charytatywne a podatek VAT [© congerdesign - pixabay.com] Darowizna na cele charytatywne a podatek VAT](https://s3.egospodarka.pl/grafika2/nieodplatne-przekazanie-w-VAT/Darowizna-na-cele-charytatywne-a-podatek-VAT-244119-150x100crop.jpg)

![Sprzedaż samochodu osobowego wyłączonego z firmy [© carballo - Fotolia.com ] Sprzedaż samochodu osobowego wyłączonego z firmy](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Sprzedaz-samochodu-osobowego-wylaczonego-z-firmy-207886-150x100crop.jpg)

![Darowizna gospodarstwa rolnego bez korekty VAT od środków trwałych [© auremar - Fotolia.com] Darowizna gospodarstwa rolnego bez korekty VAT od środków trwałych](https://s3.egospodarka.pl/grafika2/podatek-VAT/Darowizna-gospodarstwa-rolnego-bez-korekty-VAT-od-srodkow-trwalych-186936-150x100crop.jpg)

![Utrata prawa do zwolnienia w VAT w trakcie roku [© whitelook - Fotolia.com] Utrata prawa do zwolnienia w VAT w trakcie roku](https://s3.egospodarka.pl/grafika2/zwolnienie-podmiotowe-VAT/Utrata-prawa-do-zwolnienia-w-VAT-w-trakcie-roku-177772-150x100crop.jpg)

![Darowizna gospodarstwa rolnego w podatku VAT [© Olympixel - Fotolia.com] Darowizna gospodarstwa rolnego w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Darowizna-gospodarstwa-rolnego-w-podatku-VAT-146070-150x100crop.jpg)

![Kiedy powrót do zwolnienia podmiotowego z VAT? [© adam88xx - Fotolia.com] Kiedy powrót do zwolnienia podmiotowego z VAT?](https://s3.egospodarka.pl/grafika2/zwolnienie-podmiotowe-VAT/Kiedy-powrot-do-zwolnienia-podmiotowego-z-VAT-137039-150x100crop.jpg)

![Utrata prawa i powrót do zwolnienia podmiotowego z VAT [© Ruff - Fotolia.com] Utrata prawa i powrót do zwolnienia podmiotowego z VAT](https://s3.egospodarka.pl/grafika2/zwolnienie-podmiotowe-VAT/Utrata-prawa-i-powrot-do-zwolnienia-podmiotowego-z-VAT-136094-150x100crop.jpg)

![Wycofanie z firmy i sprzedaż samochodu kupionego bez VAT [© WavebreakmediaMicro - Fotolia.com] Wycofanie z firmy i sprzedaż samochodu kupionego bez VAT](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Wycofanie-z-firmy-i-sprzedaz-samochodu-kupionego-bez-VAT-118005-150x100crop.jpg)

![Sprzedaż rzeczy przez Internet = podatek VAT? [© vladstar - Fotolia.com] Sprzedaż rzeczy przez Internet = podatek VAT?](https://s3.egospodarka.pl/grafika2/sprzedaz-przez-Internet/Sprzedaz-rzeczy-przez-Internet-podatek-VAT-107240-150x100crop.jpg)

![Cudzoziemiec: umowa zlecenie a podatek dochodowy [© anna - Fotolia.com] Cudzoziemiec: umowa zlecenie a podatek dochodowy](https://s3.egospodarka.pl/grafika/podatek-zryczaltowany/Cudzoziemiec-umowa-zlecenie-a-podatek-dochodowy-skVsXY.jpg)

![Spółka osobowa: użyczony składnik majątku wspólnika [© anna - Fotolia.com] Spółka osobowa: użyczony składnik majątku wspólnika](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Spolka-osobowa-uzyczony-skladnik-majatku-wspolnika-skVsXY.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Złoto na historycznych szczytach [© Linda Hamilton z Pixabay] Złoto na historycznych szczytach](https://s3.egospodarka.pl/grafika2/zloto/Zloto-na-historycznych-szczytach-266085-150x100crop.jpg)

![2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r. [© Freepik] 2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r.](https://s3.egospodarka.pl/grafika2/przeniesienie-konta-bankowego/2657-wnioskow-o-przeniesienie-konta-bankowego-w-I-kw-2025-r-266071-150x100crop.jpg)

![Jak odzyskać rzeczy pozostawione w samolocie? [© olivier89 z Pixabay] Jak odzyskać rzeczy pozostawione w samolocie?](https://s3.egospodarka.pl/grafika2/rzeczy-znalezione/Jak-odzyskac-rzeczy-pozostawione-w-samolocie-266069-150x100crop.jpg)

![Złotówkowicze muszą wykazać się cierpliwością [© Freepik] Złotówkowicze muszą wykazać się cierpliwością](https://s3.egospodarka.pl/grafika2/kredyty-zlotowkowe/Zlotowkowicze-musza-wykazac-sie-cierpliwoscia-266068-150x100crop.jpg)

![Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r [© Freepik] Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-II-2025-Eksport-spadl-o-5-a-import-wzrosl-o-1-1-r-r-266067-150x100crop.jpg)