Prezenty dla klientów a rozliczenie VAT

2011-05-17 13:23

Przeczytaj także: Negatywne i pozytywne zmiany w ustawie o VAT na 2013 r.

Przypomnijmy, przed dniem 01 kwietnia 2011 r. art. 7 ust. 2 ustawy o podatku od towarów i usług wskazywał, że przez dostawę towarów rozumie się również przekazanie przez podatnika towarów należących do jego przedsiębiorstwa na cele inne niż związane z prowadzonym przez niego przedsiębiorstwem, w szczególności:1) przekazanie lub zużycie towarów na cele osobiste podatnika lub jego pracowników, w tym byłych pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków organów stanowiących osób prawnych, członków stowarzyszenia,

2) wszelkie inne przekazanie towarów bez wynagrodzenia, w szczególności darowizny

- jeżeli podatnikowi przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego od tych czynności, w całości lub w części.

Powyższe generowało pomiędzy podatnikami a fiskusem spór, czy za dostawę towarów należy np. uznać nieodpłatne przekazanie kontrahentowi, ale na cele związane z prowadzonym przedsiębiorstwem, towarów o wartości przykładowo 200 zł, czyli w wysokości która nie pozwalała ich zaliczyć do tzw. prezentów o małej wartości.

Zdaniem organów podatkowych takie przekazania winny być opodatkowane podatkiem VAT. Zdaniem podatników oraz sądów administracyjnych nie. Przykładem może być tutaj interpretacja Dyrektora Izby Skarbowej w Poznaniu z dnia 04.05.2011 r. nr ILPP1/443-7/10/11-S/MK, w której to wskutek wyroku WSA organ podatkowy zgodził się ze stanowiskiem podatnika, że nieodpłatne przekazanie towarów na cele związane z prowadzonym przedsiębiorstwem nie podlega opodatkowaniu podatkiem od towarów i usług.

Spory takie nie będą występować obecnie. A to dlatego, że z dniem 01 kwietnia 2011 r. nowelizacji uległ art. 7 ust. 2 ustawy o VAT. Obecnie przepis ten stanowi, że przez dostawę towarów, o której mowa w art. 5 ust. 1 pkt 1, rozumie się również przekazanie nieodpłatnie przez podatnika towarów należących do jego przedsiębiorstwa , w szczególności:

1) przekazanie lub zużycie towarów na cele osobiste podatnika lub jego pracowników, w tym byłych pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków organów stanowiących osób prawnych, członków stowarzyszenia,

2) wszelkie inne darowizny

- jeżeli podatnikowi przysługiwało, w całości lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy nabyciu tych towarów.

Ustawodawca usunął zatem z niego tę część, która wyłączała z opodatkowania towary przekazane nieodpłatnie w związku z prowadzonym przedsiębiorstwem. Co do zasady zatem każde nieodpłatne przekazanie towaru obecnie jest opodatkowane podatkiem VAT.

Przepisu art. 7 ust. 2 nie stosuje się jednak do przekazywanych drukowanych materiałów reklamowych i informacyjnych, prezentów o małej wartości i próbek. Tak było i jest nadal. Przez prezenty o małej wartości rozumie się tutaj natomiast przekazywane przez podatnika jednej osobie towary(art. 7 ust. 4 ustawy o VAT):

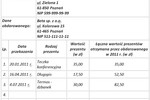

1) o łącznej wartości nieprzekraczającej w roku podatkowym kwoty 100 zł, jeżeli podatnik prowadzi ewidencję pozwalającą na ustalenie tożsamości tych osób;

2) których przekazania nie ujęto w ewidencji, o której mowa w pkt 1, jeżeli jednostkowa cena nabycia towaru (bez podatku), a gdy nie ma ceny nabycia, jednostkowy koszt wytworzenia, określone w momencie przekazywania towaru, nie przekraczają 10 zł.

I właśnie w stosunku do punktu pierwszego powstają nowe wątpliwości po zmianie przepisów. Wskazany w nim limit odnosi się bowiem do rocznej wartości przekazanych nieodpłatnie towarów. Nowelizacja art. 7 ust. 2 ustawy o VAT miała natomiast miejsce w 1 kwietnia 2011 r. (czyli w trakcie roku). Co za tym idzie podatnicy, którzy stosowali się do orzecznictwa sądowego, w przypadku nieodpłatnych przekazań ale na cele związane z prowadzoną działalnością gospodarczą, nie prowadzili jednocześnie ewidencji określonej w art. 7 ust. 4 pkt 1 ustawy o VAT (czyli osób obdarowanych, jeżeli cena jednostkowa przekazanego prezentu przekraczała 10 zł).

Powstaje tu pytanie, jak ustalić, czy limit dla prezentów małej wartości przekazanych jednej osobie (100 zł) w roku 2011 został bądź kiedy ewentualnie zostanie przekroczony, skoro za pierwsze trzy miesiące roku nie była prowadzona ewidencja (jako że nie było takiej potrzeby)? Czy w związku z tym podatnicy powinni podjąć działania zmierzające do stworzenia takiej dokumentacji za ten okres, a gdy nie będzie to możliwe próbować określić wartość przekazanych nieodpłatnie towarów w inny sposób?

Zdaniem autora w takiej sytuacji sensownym rozwiązaniem wydaje się zaprowadzenie stosownej ewidencji oraz uwzględnianie w niej oraz limicie towarów przekazywanych od dnia 1 kwietnia 2011 r. Trudno bowiem wymagać od podatnika prowadzenia ewidencji, gdy nie ma takiej potrzeby zgodnie z literą prawa oraz karać go za ewentualny brak takiej ewidencji. Niestety nie wiemy, jak do powyższego podejdą organy podatkowe.

![Prezenty dla firm do 10 zł bez podatku VAT [© Maridav - Fotolia.com] Prezenty dla firm do 10 zł bez podatku VAT](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Prezenty-dla-firm-do-10-zl-bez-podatku-VAT-122917-150x100crop.jpg) Prezenty dla firm do 10 zł bez podatku VAT

Prezenty dla firm do 10 zł bez podatku VAT

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Najnowsze w dziale Podatki

-

![Podatek od nieruchomości 2026: koniec ulg i powrót do standardowych terminów. Co musisz wiedzieć? [© wygenerowane przez AI] Podatek od nieruchomości 2026: koniec ulg i powrót do standardowych terminów. Co musisz wiedzieć?]()

Podatek od nieruchomości 2026: koniec ulg i powrót do standardowych terminów. Co musisz wiedzieć?

-

![Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT [© wygenerowane przez AI] Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT]()

Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT

-

![KSeF a odliczenie VAT w 2026: czy faktura spoza KSeF pozwala na odliczenie podatku? [© wygenerowane przez AI] KSeF a odliczenie VAT w 2026: czy faktura spoza KSeF pozwala na odliczenie podatku?]()

KSeF a odliczenie VAT w 2026: czy faktura spoza KSeF pozwala na odliczenie podatku?

-

![Czy Urząd Skarbowy śledzi przelewy BLIK? Wyjaśniamy zasady kontroli Czy Urząd Skarbowy śledzi przelewy BLIK? Wyjaśniamy zasady kontroli]()

Czy Urząd Skarbowy śledzi przelewy BLIK? Wyjaśniamy zasady kontroli

![Zmiany w VAT: bezpłatne próbki i prezenty [© shooterg03 - Fotolia.com] Zmiany w VAT: bezpłatne próbki i prezenty](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Zmiany-w-VAT-bezplatne-probki-i-prezenty-99789-150x100crop.jpg)

![Nowe faktury, obowiązek podatkowy i odliczenie VAT? [© Comugnero Silvana - Fotolia.com] Nowe faktury, obowiązek podatkowy i odliczenie VAT?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Nowe-faktury-obowiazek-podatkowy-i-odliczenie-VAT-98582-150x100crop.jpg)

![Podatek VAT 2013: będą istotne zmiany? [© Yong Hian Lim - Fotolia.com] Podatek VAT 2013: będą istotne zmiany?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Podatek-VAT-2013-beda-istotne-zmiany-94581-150x100crop.jpg)

![Prezenty o małej wartości: opodatkowanie VAT [© whitelook - Fotolia.com] Prezenty o małej wartości: opodatkowanie VAT](https://s3.egospodarka.pl/grafika/przekazanie-towarow/Prezenty-o-malej-wartosci-opodatkowanie-VAT-JbjmWj.jpg)

![Wygranie nagrody rzeczowej w konkursie zawsze z podatkiem VAT? [© Kenishirotie - Fotolia.com] Wygranie nagrody rzeczowej w konkursie zawsze z podatkiem VAT?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Wygranie-nagrody-rzeczowej-w-konkursie-zawsze-z-podatkiem-VAT-178815-150x100crop.jpg)

![Kiedy przekazanie próbek towarów nie podlega VAT? [© hin255 - Fotolia.com] Kiedy przekazanie próbek towarów nie podlega VAT?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Kiedy-przekazanie-probek-towarow-nie-podlega-VAT-167713-150x100crop.jpg)

![Próbka towaru jako WDT w VAT? [© bzyxx - Fotolia.com] Próbka towaru jako WDT w VAT?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Probka-towaru-jako-WDT-w-VAT-164035-150x100crop.jpg)

![Definicja próbki towaru na gruncie podatku VAT [© adam88xx - Fotolia.com] Definicja próbki towaru na gruncie podatku VAT](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Definicja-probki-towaru-na-gruncie-podatku-VAT-129088-150x100crop.jpg)

![Pojazd specjalny to samochód osobowy? [© whitelook - Fotolia.com] Pojazd specjalny to samochód osobowy?](https://s3.egospodarka.pl/grafika/samochod-firmowy/Pojazd-specjalny-to-samochod-osobowy-JbjmWj.jpg)

![Podatek od nieruchomości 2026: koniec ulg i powrót do standardowych terminów. Co musisz wiedzieć? [© wygenerowane przez AI] Podatek od nieruchomości 2026: koniec ulg i powrót do standardowych terminów. Co musisz wiedzieć?](https://s3.egospodarka.pl/grafika2/ustawa-o-podatkach-i-oplatach-lokalnych/Podatek-od-nieruchomosci-2026-koniec-ulg-i-powrot-do-standardowych-terminow-Co-musisz-wiedziec-270412-150x100crop.jpg)

![Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT [© wygenerowane przez AI] Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT](https://s3.egospodarka.pl/grafika2/obowiazki-sprawozdawcze/Kwartalne-rozliczenie-VAT-w-2026-r-odracza-o-rok-obowiazek-JPK-PIT-i-JPK-CIT-270372-150x100crop.jpg)

![KSeF a odliczenie VAT w 2026: czy faktura spoza KSeF pozwala na odliczenie podatku? [© wygenerowane przez AI] KSeF a odliczenie VAT w 2026: czy faktura spoza KSeF pozwala na odliczenie podatku?](https://s3.egospodarka.pl/grafika2/prawo-do-odliczenia-VAT/KSeF-a-odliczenie-VAT-w-2026-czy-faktura-spoza-KSeF-pozwala-na-odliczenie-podatku-270317-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane? [© Andrey Popov - Fotolia.com] Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane?](https://s3.egospodarka.pl/grafika2/KSeF/Co-dalej-z-KSeF-Od-kiedy-Krajowy-System-e-Faktur-bedzie-obowiazkowy-i-jakie-zmiany-sa-planowane-258476-150x100crop.jpg)

![Ferie zimowe 2026: pod lupą ceny noclegów i skipassów [© pixabay] Ferie zimowe 2026: pod lupą ceny noclegów i skipassów](https://s3.egospodarka.pl/grafika2/ferie-zimowe/Ferie-zimowe-2026-pod-lupa-ceny-noclegow-i-skipassow-270439-150x100crop.jpg)

![Rynek pracy prawników: mniej rekrutacji, więcej specjalizacji, a jakie zarobki? [© pexels] Rynek pracy prawników: mniej rekrutacji, więcej specjalizacji, a jakie zarobki?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-prawnikow-mniej-rekrutacji-wiecej-specjalizacji-a-jakie-zarobki-270432-150x100crop.jpg)

![Prognozy Banku Światowego 2026. Globalna gospodarka wykazuje odporność, ale wzrost spowolni do 2,6% [© wygenerowane przez AI] Prognozy Banku Światowego 2026. Globalna gospodarka wykazuje odporność, ale wzrost spowolni do 2,6%](https://s3.egospodarka.pl/grafika2/prognozy-gospodarcze/Prognozy-Banku-Swiatowego-2026-Globalna-gospodarka-wykazuje-odpornosc-ale-wzrost-spowolni-do-2-6-270428-150x100crop.jpg)

![Wynagrodzenia w firmach handlowych jesień/zima 2025. Jakie płace, podwyżki i benefity oferowali pracodawcy? [© wygenerowane przez AI] Wynagrodzenia w firmach handlowych jesień/zima 2025. Jakie płace, podwyżki i benefity oferowali pracodawcy?](https://s3.egospodarka.pl/grafika2/zarobki-w-branzy-handlowej/Wynagrodzenia-w-firmach-handlowych-jesien-zima-2025-Jakie-place-podwyzki-i-benefity-oferowali-pracodawcy-270427-150x100crop.jpg)