Samochód prywatny pracownika a przejazdy służbowe

2010-02-09 08:20

Przeczytaj także: Ryczałt na jazdy lokalne dla pracownika w koszty firmy

Przy zaliczaniu do kosztów podatkowych wydatków związanych z używaniem prywatnego samochodu pracownika do celów służbowych (zarówno w podróży służbowej, jak i w jazdach lokalnych), istotne jest udokumentowanie tych wydatków zgodnie z obowiązującymi przepisami.W przypadku wykorzystywania samochodu w jazdach lokalnych, pracodawca ma wybór odnośnie sposobu zaliczenia do kosztów wydatków poniesionych z tego tytułu. Może zatem stosować ryczałt do wysokości przewidzianych przepisami kilometrów albo limit stawki za kilometr przebiegu pojazdu.

Pracodawca może zaliczyć do kosztów uzyskania przychodów wypłacane pracownikowi kwoty z tytułu zwrotu wydatków za używanie samochodu prywatnego do celów służbowych do wysokości:

- miesięcznego ryczałtu pieniężnego albo

- kwoty nieprzekraczającej stawki za kilometr przebiegu pojazdu (w tym przypadku pracownik musi prowadzić ewidencję przebiegu pojazdu).

Jakie limity ryczałtu pieniężnego można przyznać pracownikowi?

Jeśli pracodawca wybierze wynagrodzenie za używanie samochodu prywatnego do celów służbowych w formie ryczałtu pieniężnego, ustala miesięczny limit kilometrów na jazdy lokalne. Maksymalna wysokość wspomnianego limitu uzależniona jest od liczby mieszkańców w gminie lub w mieście, w których pracownik jest zatrudniony. Limit ten nie może przekroczyć:

- 300 km - do 100 tys. mieszkańców,

- 500 km - ponad 100 tys. do 500 tys. mieszkańców,

- 700 km - ponad 500 tys. mieszkańców.

W przepisach rozporządzenia zostały określone jedynie górne limity kilometrów, których pracodawca nie może przekroczyć. Nie ma natomiast ograniczeń w ustaleniu przez pracodawcę niższego limitu niż ten, który został przewidziany w rozporządzeniu.

Ponadto należy pamiętać, że kwotę ustalonego ryczałtu zmniejsza się o 1/22 za każdy roboczy dzień nieobecności pracownika w miejscu pracy z powodu choroby, urlopu, podróży służbowej trwającej co najmniej 8 godzin lub innej nieobecności oraz za każdy dzień roboczy, w którym pracownik nie dysponował pojazdem do celów służbowych.

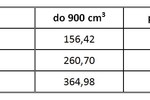

A zatem zwrot kosztów używania w jazdach lokalnych prywatnych pojazdów do celów służbowych może być wypłacany w formie miesięcznego ryczałtu obliczonego jako iloczyn stawki za 1 km przebiegu i miesięcznego limitu kilometrów ustalonego przez pracodawcę. Maksymalne stawki za 1 km przebiegu określone w rozporządzeniu Ministra Infrastruktury z 25 marca 2002 r. zależą od pojemności skokowej silnika samochodu osobowego. Stawki te wynoszą:

- 0,5214 zł - przy pojemności skokowej silnika do 900 cm3,

- 0,8358 zł - przy pojemności skokowej silnika powyżej 900 cm3.

Przykład

Pracodawca zawarł z pracownikiem umowę, na podstawie której przyznał pracownikowi limit 300 km na jazdy lokalne odbywane samochodem osobowym o poj. silnika 1,3 cm3. W styczniu 2010 r. pracownik przebywał 5 dni na zwolnieniu chorobowym. Rozliczenie, które powinien przedstawić pracownik w oświadczeniu:

1) ryczałt pieniężny przyznany na jazdy lokalne 300 km x 0,8358 zł = 250, 74 zł

2) potrącenia z kwoty ryczałtu z tytułu 5 dni chorobowego:

5 dni x 1/22 x 250, 74 zł = 56,98 zł

3) należność przysługująca do wypłaty z tytułu ryczałtu pieniężnego:

250,74 -56,98 = 193,76 zł

Pamiętaj

W przypadku rozliczania jazd lokalnych w formie ryczałtu pieniężnego, nie ma obowiązku prowadzenia ewidencji przebiegu pojazdu. Podstawą do zaliczenia tych wydatków do kosztów podatkowych jest umowa o wykorzystanie samochodu prywatnego do celów służbowych pracownika, a także oświadczenie pracownika o używaniu samochodu do celów służbowych.

Podstawa prawna

- art. 15 ust. 1, art. 16 ust. 1 pkt 30 lit. a) oraz ust. 5 art. 16 ust. 1 pkt 51 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz.U. z 2000 r. nr 54, poz. 654 ze zm.),

- art. 21 ust. 1 pkt 23b, art. 23 ust. 1 pkt 36 lit. a) oraz ust. 5, art. 23 ust. 1 pkt 46 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz.U. z 2000 r. nr 14, poz. 176 ze zm),

- rozporządzenie Ministra Infrastruktury z 25 marca 2002 r. w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy (Dz.U. nr 27, poz. 271 ze zm.).

Miesięcznik Koszty w Firmie. W jednej publikacji znajdziesz rozwiązania dotyczące rozliczania kosztów w firmie z punktu widzenia 3 dziedzin: podatków dochodowych, VAT, ustawy o rachunkowości.

![Umowa zlecenie: kilometrówka zwolniona z podatku [© Snapic.PhotoProduct - Fotolia.com] Umowa zlecenie: kilometrówka zwolniona z podatku](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Umowa-zlecenie-kilometrowka-zwolniona-z-podatku-215056-150x100crop.jpg) Umowa zlecenie: kilometrówka zwolniona z podatku

Umowa zlecenie: kilometrówka zwolniona z podatku

oprac. : Koszty w Firmie

![Ryczałt samochodowy = przychód pracownika? [© anna - Fotolia.com] Ryczałt samochodowy = przychód pracownika?](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Ryczalt-samochodowy-przychod-pracownika-skVsXY.jpg)

![Zwrot kosztów używania prywatnego samochodu pracownika jest opodatkowany [© tostphoto - Fotolia.com] Zwrot kosztów używania prywatnego samochodu pracownika jest opodatkowany](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Zwrot-kosztow-uzywania-prywatnego-samochodu-pracownika-jest-opodatkowany-232194-150x100crop.jpg)

![Ryczałt samochodowy za jazdy lokalne w podatku dochodowym [© F8studio - Fotolia.com ] Ryczałt samochodowy za jazdy lokalne w podatku dochodowym](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-samochodowy-za-jazdy-lokalne-w-podatku-dochodowym-206378-150x100crop.jpg)

![Kilometrówka (ryczałt) za jazdy lokalne dla pracownika z podatkiem [© Syda Productions - Fotolia.com] Kilometrówka (ryczałt) za jazdy lokalne dla pracownika z podatkiem](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Kilometrowka-ryczalt-za-jazdy-lokalne-dla-pracownika-z-podatkiem-191526-150x100crop.jpg)

![Ryczałt dla pracownika na jazdy lokalne z podatkiem dochodowym [© Igor Mojzes - Fotolia.com] Ryczałt dla pracownika na jazdy lokalne z podatkiem dochodowym](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-dla-pracownika-na-jazdy-lokalne-z-podatkiem-dochodowym-140262-150x100crop.jpg)

![Ryczałt na samochód ciężarowy pracownika w podatku dochodowym [© CandyBox Images - Fotolia.com] Ryczałt na samochód ciężarowy pracownika w podatku dochodowym](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-na-samochod-ciezarowy-pracownika-w-podatku-dochodowym-137741-150x100crop.jpg)

![Ryczałt samochodowy w 2013 r. bez zmian? [© lightpoet - Fotolia.com] Ryczałt samochodowy w 2013 r. bez zmian?](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-samochodowy-w-2013-r-bez-zmian-110659-150x100crop.jpg)

![Ryczałt samochodowy a nieobecność w pracy [© anna - Fotolia.com] Ryczałt samochodowy a nieobecność w pracy](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Ryczalt-samochodowy-a-nieobecnosc-w-pracy-skVsXY.jpg)

![Odliczenia od dochodu 2009: darowizny [© anna - Fotolia.com] Odliczenia od dochodu 2009: darowizny](https://s3.egospodarka.pl/grafika/PIT-y/Odliczenia-od-dochodu-2009-darowizny-skVsXY.jpg)

![Odliczenia od dochodu 2009: darowizna na kościół [© anna - Fotolia.com] Odliczenia od dochodu 2009: darowizna na kościół](https://s3.egospodarka.pl/grafika/PIT-y/Odliczenia-od-dochodu-2009-darowizna-na-kosciol-skVsXY.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

![Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com] Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com]](https://s3.egospodarka.pl/grafika2/umowa-o-zachowaniu-poufnosci/Umowa-o-zachowaniu-poufnosci-NDA-a-wspolpraca-z-freelancerem-259977-50x33crop.jpg) Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym? [© Freepik] Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym?](https://s3.egospodarka.pl/grafika2/gospodarka-obiegu-zamknietego/Jak-nam-idzie-transformacja-w-kierunku-gospodarki-o-obiegu-zamknietym-266022-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)

![Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania [© Markus Winkler z Pixabay] Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-pozywa-Polaka-za-awaryjne-ladowanie-Zada-3-tys-euro-odszkodowania-266036-150x100crop.jpg)

![Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić? [© Freepik] Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić?](https://s3.egospodarka.pl/grafika2/ochrona-praw-konsumenta/Rzetelne-opinie-vs-falszywe-recenzje-w-internecie-Czy-umiemy-je-odroznic-266031-150x100crop.jpg)