Amortyzacja środków trwałych: optymalizacja podatkowa

2009-09-04 13:22

Przeczytaj także: Optymalizacja podatków: amortyzacja środków trwałych

Podstawową metodą amortyzacji jest amortyzacja liniowa. Odbywa się ona wg stawek, które zostały określone w Wykazie rocznych stawek amortyzacyjnych, który to stanowi załącznik do ustawy o podatku dochodowym od osób fizycznych a także do ustawy o podatku dochodowym od osób prawnych.Powyższa metoda może być modyfikowania zgodnie z zasadami określonymi w art. 22i ust. 2 updof, tj. w sytuacji, gdy budynki i budowle są używane w warunkach pogorszonych bądź złych, maszyny, urządzenia i środki transportu (z wyjątkiem morskiego taboru pływającego) używane są bardziej intensywnie w stosunku do warunków przeciętnych albo wymagających szczególnej sprawności technicznej, bądź gdy maszyny i urządzenia zaliczone do grup 4-6 i 8 KŚT poddawane są szybkiemu postępowi technicznemu.

Możliwe jest także obniżenie stawek amortyzacyjnych określonych w KŚT (art. 22 ust. 5 updof).

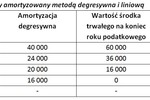

Kolejnym sposobem amortyzacji jest metoda degresywna. Ma ona zastosowanie do określonych środków trwałych, a dokładnie do maszyn i urządzeń zaliczonych do grupy 3-6 i 8 KŚT a także środków transportu oprócz samochodów osobowych.

Metoda ta charakteryzuje się tym, że podstawa naliczania odpisów amortyzacyjnych zmienia się w każdym roku podatkowym. Dokładniej zostaje ona pomniejszana o roczną kwotę odpisów naliczoną w roku poprzednim. Czyli w pierwszym roku amortyzacji podstawą jej naliczenia jest wartość początkowa, a w latach następnych wartość początkowa pomniejszona o dotychczasowe odpisy amortyzacyjne. Stawka wynikająca z Wykazu rocznych stawek amortyzacyjnych przy zastosowaniu tej metody zostaje podwyższona maksymalnie współczynnikiem 2,0 a w niektórych sytuacjach nawet do 3,0 (jeżeli więc stawka dla danego środka trwałego wynosi 3 proc., to przy wyborze metody degresywnej stawka ta może zostać podniesiona z reguły do 6 proc.). Jednakże począwszy od roku podatkowego, w którym roczna kwota amortyzacji określona metodą degresywną okaże się niższa od rocznej kwoty amortyzacji określonej metodą liniową, dalszych odpisów amortyzacyjnych dokonuje się według metody liniowej.

Podatnicy mogą także, w przypadku używanych lub ulepszonych środków trwałych, po raz pierwszy wprowadzonych u nich do ewidencji, zastosować indywidualne stawki amortyzacji. Zasady tej metody zostały określone w art. 22j updof. W przepisie tym ustawodawca nie wskazuje konkretnej stawki amortyzacji, a minimalny czas jej trwania, na podstawie którego stawkę tę można ustalić (np. gdy minimalny okres amortyzacji wynosi 24 miesiące, to maksymalna stawka wynosi tutaj 50% w skali roku, w przypadku 60 miesięcy jest to 20% itd.).

Dodatkowo podatnicy rozpoczynający w danym roku podatkowym prowadzenie działalności gospodarczej oraz mali podatnicy mogą dokonać amortyzacji jednorazowej od wartości początkowej środków trwałych zaliczonych do grupy 3-8 KŚT z wyłączeniem samochodów osobowych. Należy jednak pamiętać, iż wysokość takiego odpisu jest limitowana. Obecnie (w latach 2009, 2010) w jednym roku podatkowym nie może ona przekroczyć równowartości 100 000 euro (338 000 zł).

Podatnicy mogą ponadto wybierać pomiędzy miesięcznym, kwartalnym i rocznym naliczaniem odpisów amortyzacyjnych.

To, która z wyżej przytoczonych metod amortyzacji będzie najkorzystniejsza dla podatnika zależy od jego konkretnej sytuacji. Niektórym przedsiębiorcom zależy bowiem na jak najszybszym odniesieniu poniesionych wydatków na nabycie bądź wytworzenie środków trwałych w koszty uzyskania przychodu. Inni natomiast (np. z uwagi na poniesioną stratę na działalności), będą chcieli ujmować w kosztach mniejsze wartości z tytułu amortyzacji środków trwałych. Jeszcze innym, z uwagi na wysokie zaliczki miesięczne w trakcie roku, będzie zależeć na równomiernym rozłożeniu odpisów amortyzacyjnych na dłuższy okres, przez co obniżeniu w tym czasie ulegną zaliczki na podatek.

![Zasady dokonywania odpisów amortyzacyjnych metodą degresywną [© Petr Kurgan - Fotolia.com] Zasady dokonywania odpisów amortyzacyjnych metodą degresywną](https://s3.egospodarka.pl/grafika2/Amortyzacja/Zasady-dokonywania-odpisow-amortyzacyjnych-metoda-degresywna-232050-150x100crop.jpg) Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

oprac. : Krzysztof Skrzypek / eGospodarka.pl

![Szybka amortyzacja budynku szklarni? [© zenstock - Fotolia.com] Szybka amortyzacja budynku szklarni?](https://s3.egospodarka.pl/grafika2/Amortyzacja/Szybka-amortyzacja-budynku-szklarni-229810-150x100crop.jpg)

![Metoda degresywna amortyzacji jako optymalizacja podatkowa [© Petrik - Fotolia.com] Metoda degresywna amortyzacji jako optymalizacja podatkowa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Metoda-degresywna-amortyzacji-jako-optymalizacja-podatkowa-118490-150x100crop.jpg)

![Amortyzacja gdy zmiana z ryczałtu na zasady ogólne [© apops - Fotolia.com] Amortyzacja gdy zmiana z ryczałtu na zasady ogólne](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-gdy-zmiana-z-ryczaltu-na-zasady-ogolne-117380-150x100crop.jpg)

![Amortyzacja degresywna elektrowni wiatrowej [© DeVIce - Fotolia.com] Amortyzacja degresywna elektrowni wiatrowej](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-degresywna-elektrowni-wiatrowej-112257-150x100crop.jpg)

![Amortyzacja degresywna i liniowa: obniżenie stawki [© FikMik - Fotolia.com] Amortyzacja degresywna i liniowa: obniżenie stawki](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-i-liniowa-obnizenie-stawki-ZKDwv5.jpg)

![Ryczałt ewidencjonowany i zasady ogólne a amortyzacja [© anna - Fotolia.com] Ryczałt ewidencjonowany i zasady ogólne a amortyzacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Ryczalt-ewidencjonowany-i-zasady-ogolne-a-amortyzacja-skVsXY.jpg)

![Amortyzacja degresywna a intensywna eksploatacja [© anna - Fotolia.com] Amortyzacja degresywna a intensywna eksploatacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-a-intensywna-eksploatacja-skVsXY.jpg)

![Amortyzacja degresywna a liniowa: kiedy powrót? [© whitelook - Fotolia.com] Amortyzacja degresywna a liniowa: kiedy powrót?](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-degresywna-a-liniowa-kiedy-powrot-JbjmWj.jpg)

![Pracownicze koszty uzyskania przychodu: zmiana w roku [© anna - Fotolia.com] Pracownicze koszty uzyskania przychodu: zmiana w roku](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Pracownicze-koszty-uzyskania-przychodu-zmiana-w-roku-skVsXY.jpg)

![Nieodpłatne używanie cudzego majątku a przychody firmy [© anna - Fotolia.com] Nieodpłatne używanie cudzego majątku a przychody firmy](https://s3.egospodarka.pl/grafika/nieodplatne-uzyczenie/Nieodplatne-uzywanie-cudzego-majatku-a-przychody-firmy-skVsXY.jpg)

![Wynagrodzenie fundatora z kontraktu menedżerskiego w fundacji rodzinnej podlega opodatkowaniu CIT [© Freepik] Wynagrodzenie fundatora z kontraktu menedżerskiego w fundacji rodzinnej podlega opodatkowaniu CIT](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Wynagrodzenie-fundatora-z-kontraktu-menedzerskiego-w-fundacji-rodzinnej-podlega-opodatkowaniu-CIT-266602-150x100crop.jpg)

![Rozliczenie składki zdrowotnej do 20 maja [© Freepik] Rozliczenie składki zdrowotnej do 20 maja](https://s3.egospodarka.pl/grafika2/rozliczenie-skladki-zdrowotnej/Rozliczenie-skladki-zdrowotnej-do-20-maja-266570-150x100crop.jpg)

![Fundacja rodzinna może nabywać udziały z zamiarem ich szybkiego zbycia bez CIT [© Freepik] Fundacja rodzinna może nabywać udziały z zamiarem ich szybkiego zbycia bez CIT](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Fundacja-rodzinna-moze-nabywac-udzialy-z-zamiarem-ich-szybkiego-zbycia-bez-CIT-266549-150x100crop.jpg)

![Deregulacja: zmiany w podatkach przyjęte przez rząd korzystne dla firm [© Freepik] Deregulacja: zmiany w podatkach przyjęte przez rząd korzystne dla firm](https://s3.egospodarka.pl/grafika2/deregulacja/Deregulacja-zmiany-w-podatkach-przyjete-przez-rzad-korzystne-dla-firm-266510-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku? [© Sergey Nivens - Fotolia.com] Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku?](https://s3.egospodarka.pl/grafika2/maly-ZUS/Ile-wyniosa-skladki-Maly-ZUS-i-Duzy-ZUS-w-2024-roku-257052-150x100crop.jpg)

Rusza budowa inwestycji Jesionowa Vita w Gdańsku

Rusza budowa inwestycji Jesionowa Vita w Gdańsku

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Jak wystawić "zwykłą" fakturę VAT w praktyce? [© Andrey Popov - Fotolia.com] Jak wystawić "zwykłą" fakturę VAT w praktyce?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawic-zwykla-fakture-VAT-w-praktyce-181429-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Jak pracodawcy łamią prawa pracownika fizycznego? [© Freepik] Jak pracodawcy łamią prawa pracownika fizycznego?](https://s3.egospodarka.pl/grafika2/prawo-pracy/Jak-pracodawcy-lamia-prawa-pracownika-fizycznego-266652-150x100crop.jpg)

![Bitdefender ogłasza globalną premierę GravityZone PHASR [© Freepik] Bitdefender ogłasza globalną premierę GravityZone PHASR](https://s3.egospodarka.pl/grafika2/Bitdefender-GravityZone-PHASR/Bitdefender-oglasza-globalna-premiere-GravityZone-PHASR-266648-150x100crop.jpg)

![Zakup mieszkania w kwietniu 2025. Na co stać singla, parę i rodzinę z dzieckiem? [© Freepik] Zakup mieszkania w kwietniu 2025. Na co stać singla, parę i rodzinę z dzieckiem?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-w-kwietniu-2025-Na-co-stac-singla-pare-i-rodzine-z-dzieckiem-266647-150x100crop.jpg)

![Błąd przy boardingu. Pasażer wszedł do samolotu bez karty pokładowej [© Freepik] Błąd przy boardingu. Pasażer wszedł do samolotu bez karty pokładowej](https://s3.egospodarka.pl/grafika2/boarding/Blad-przy-boardingu-Pasazer-wszedl-do-samolotu-bez-karty-pokladowej-266641-150x100crop.jpg)

![Branża meblarska ma już 130 mln zł długów [© Freepik] Branża meblarska ma już 130 mln zł długów](https://s3.egospodarka.pl/grafika2/przemysl-drzewny/Branza-meblarska-ma-juz-130-mln-zl-dlugow-266640-150x100crop.jpg)