Nawet 37% ceny zakupu mieszkania to podatki

2022-11-29 09:49

Przeczytaj także: Łatwiej o zakup pierwszego mieszkania

Zakup, a potem wykończenie i wyposażenie mieszkania jest kosztowną operacją. Od momentu budowy po finalne urządzenie się na „swoim” niezbędne jest zaangażowanie sporego grona fachowców z różnych dziedzin. Na każdym z etapów pojawiają się podatki. Trzeba bowiem wiedzieć, że PIT, VAT, CIT czy np. PCC to nieodzowne elementy zakupu mieszkania, ale też obsługi samej transakcji czy wykończenia i wyposażenia lokum. Dodatkowe daniny pojawiają się też przy zaciągnięciu kredytu mieszkaniowego.Ponad 1/3 ceny nowego mieszkania trafia do fiskusa

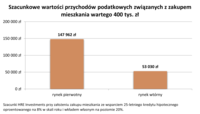

Największe wpływy podatkowe generuje oczywiście zakup od dewelopera. Sporą częścią ceny lokalu są bowiem podatki - VAT i dochodowy. Do tego podatki pojawiają się na etapie przeprowadzania transakcji, zaciągania i spłacania kredytu mieszkaniowego, a także wykończenia i wyposażenia lokum. Ile to może być? Zakładając zakup nowego mieszkania o wartości 400 tysięcy złotych, dochody budżetowe możemy w sumie oszacować na prawie 148 tysięcy złotych. To aż 37% ceny kupowanego lokalu.

fot. mat. prasowe

Szacunkowe wartości przychodów podatkowych związanych z zakupem mieszkania wartego 400 tys. zł

Szacunki HRE Investments przy założeniu zakupu mieszkania ze wsparciem 25-letniego kredytu hipotecznego oproentowanego na 8% w skali roku i wkładem własnym na poziomie 20%.

W przypadku mieszkania z rynku wtórnego dochody budżetowe są znacznie niższe. Wszystko dlatego, że odpada nam tu spora część podatków dochodowych oraz VAT składające się na cenę nowego mieszkania. Jeśli ponadto kupimy nieruchomość w na tyle dobrym stanie, że nie będziemy musieli poddawać jej generalnemu remontowi, to może się okazać, że na wykończenie i wyposażenie wydamy znacznie mniej niż w przypadku mieszkania od dewelopera. Trzeba jednak wiedzieć, że kupując mieszkanie „z drugiej ręki” będziemy musieli zostawić więcej pieniędzy w kancelarii notarialnej. Rejent pobierze bowiem od kupującego 2% ceny lokum tytułem PCC. Dodatkowo kupując mieszkanie z rynku wtórnego znacznie częściej niż na rynku pierwotnym będziemy zmuszeni korzystać z usług pośrednika, co też niemało kosztuje. Efekt? Dochody budżetu z tytułu zakupu na kredyt używanego mieszkania kosztującego 400 tysięcy złotych można oszacować na około 53 tysiące złotych.

Programy rządowe mogą się opłacać

Dochody budżetowe to jednak niejedyna korzyść jaką fiskus widzi w dobrej koniunkturze na rynku mieszkaniowym. Trzeba mieć bowiem świadomość, że budowlanka to ważne koło zamachowe gospodarki. Można nawet szacować, że każda złotówka zaangażowana w budowę mieszkań generuje 2-3 zł popytu na różne towary i usługi. Szeroko rozumiany sektor budownictwa odpowiada natomiast w sumie za nawet 8-9% PKB. W sumie więc racjonalnie skrojony program mieszkaniowy może się rządowi opłacać nie tylko w kontekście przychodów podatkowych, ale też stymulowania wzrostu gospodarczego.

W ostatnich tygodniach coraz częściej mowa jest o programie tanich kredytów ze stałym oprocentowaniem. W kontekście tego rozwiązania pojawiła się na przykład propozycja, aby młodzi kupujący pierwsze mieszkanie mogli otrzymać kredyt oprocentowany na 2% w skali roku. Przy obecnych warunkach rynkowych i udzieleniu 50 tysięcy kredytów koszt programu można oszacować na około miliard złotych rocznie, czyli około 20 tysięcy złotych w przeliczeniu na pojedynczy kredyt. Łatwo obliczyć, że wpływy podatkowe generowane przy okazji zakupu pojedynczego mieszkania są w stanie pokryć koszt nawet kilku lat takich dopłat do kredytów.

Dbając o racjonalne gospodarowanie budżetowymi środkami warto się jednak zastanowić czy oprocentowanie kredytów na poziomie 2% nie jest nadmiernie hojnym rozwiązaniem, które mogłoby skłaniać do nadużyć. Chodzi o to, że mogłyby być podpisywane fikcyjne umowy, aby zdeponować uzyskane w ten sposób pieniądze na lokacie, która byłaby wyżej oprocentowana niż kredyt. Już oprocentowanie niższe niż 6-7% w skali roku powinno przekładać się na wzrost zainteresowania kredytami mieszkaniowymi. Oznaczałoby ono bowiem, że odsetki od kredytu zaciągniętego na zakup mieszkania byłyby niższe niż koszt najmu. Niższe oprocentowanie – nawet na poziomie zaledwie 2% w przypadku rodzin wielodzietnych - mogłoby być natomiast zastosowane jako element prorodzinny programu.

fot. mat. prasowe

Rata kredytu zaciągniętego na 25 lat i kwotę 350 tys. zł przy różnym poziomie oprocentowania

Przy oprocentowaniu na poziomie 9,4% wartość raty kredytu zaciągniętego na 25 lat i kwotę 350 tys. zł wyniesie aż 3 034 zł.

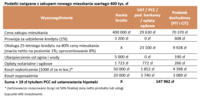

Najwięcej podatków pojawia się przy nowych mieszkaniach

Wróćmy jednak do meritum, czyli do tego jakie dochody podatkowe generuje zakup mieszkania. Zacznijmy od rynku pierwotnego. W przypadku mieszkania wartego 400 tys. złotych sam tylko podatek od wartości dodanej (8% VAT) opiewa na ponad 29,6 tys. złotych. Nie można też zapomnieć o podatku dochodowym związanym z budową i sprzedażą mieszkania. 19 proc. z ceny netto mieszkania wartego 400 tysięcy złotych daje nam kwotę ponad 70 tysięcy złotych. Oczywiście deweloper po sprzedaży lokalu nie będzie musiał zapłacić całej tej kwoty podatku sam, bo wykonując działalność i prowadząc budowę poniósł spore koszty. Trzeba jednak mieć świadomość, że koszty dewelopera są przychodami jego pracowników, dostawców, wykonawców i usługodawców. Ci też płacą podatki i składki ZUS. Mogą oni być opodatkowani na różne sposoby, a wydając swoje dochody generują kolejne wpływy do budżetu. Dla uproszczenia przyjęliśmy więc, że z tytułu sprzedaży mieszkania na konto fiskusa wpłynie łączna kwota podatku dochodowego w wysokości 19 proc. ceny netto sprzedaży nieruchomości.

fot. mat. prasowe

Podatki związane z zakupem nowego mieszkania wartego 400 tys. zł

Zakładając zakup nowego mieszkania o wartości 400 tysięcy złotych, dochody budżetowe możemy w sumie oszacować na prawie 148 tysięcy złotych. To aż 37% ceny kupowanego lokalu.

Kredyt też jest solidnie opodatkowany

To jednak dopiero pierwsze źródło dochodów fiskusa związane z zakupem mieszkania deweloperskiego. Do tego trzeba dodać jeszcze te wynikające z udzielenia i obsługi kredytu. Przecież sprzedając nam kredyty bank zarabia, a od swojego zysku powinien zapłacić podatek. Sam fiskus pobierze także podatek od czynności cywilno-prawnych podatek od czynności cywilno-prawnych związanych z ustanowieniem hipoteki (PCC w symbolicznej kwocie 19 zł) oraz co roku 0,44% podatku bankowego od salda kredytu. Z zaciągnięciem kredytu wiąże się ponadto szereg opłat i prowizji. Bardzo zachowawczo można przyjąć, że będą one kosztowały łącznie 1% pożyczanej kwoty. W praktyce może to być kilkukrotnie więcej. Koszty po stronie kredytobiorców są dla innych dochodami, które znowu są opodatkowane. Tak samo traktujemy związane z kredytem składki na ubezpieczenie.

A ile bank zarobi na udzieleniu nam kredytu? Dane NBP na ten temat pokazywały przez ostatnie lata, że banki przeważnie „na czysto” (po potrąceniu wszystkich kosztów) na hipotekach zarabiały około 1%. Chociaż dziś te zyski są znacznie wyższe, to zachowawczo przyjmijmy, że w dłuższym okresie udzielając kredytu hipotecznego można zarobić skromy 1% rocznie. Efekt? Przez 25 lat obsługi kredytu zaciągniętego na 320 tysięcy złotych (80% z 400 tysięcy) można przyjąć, że bank osiągnie zysk do opodatkowania na poziomie około 52,5 tys. złotych. Z tego tytułu będzie musiał zapłacić trochę ponad 9,9 tys. zł podatku. Ponad dwa razy więcej fiskus zainkasować może też z tytułu podatku bankowego.

To jednak wciąż nie wszystkie wpływy, na które fiskus może liczyć. Przecież kupując mieszkanie, trzeba skorzystać z usługi notariusza, wnieść opłaty sądowe, a potem lokal wykończyć i wyposażyć. Zakładając, że ekipy remontowe wciąż w połowie działają w szarej strefie, a koszt wykończenia mieszkania w standardzie popularnym uda nam się zamknąć w kwocie zaledwie 1 tys. zł za m kw., dodamy w sumie przynajmniej kilkanaście tysięcy dodatkowych wpływów do wspólnej kasy.

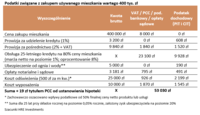

Lokum z drugiej ręki jest skromniej opodatkowane

Gorzej na pierwszy rzut oka sytuacja wygląda w przypadku mieszkań używanych. Te już dawno zostały zbudowane, a więc odpada nam tu cala masa podatków płaconych przez dewelopera, jego pracowników, dostawców i podwykonawców. Ponadto przy zakupie używanego „M” nie płacimy VAT-u (8%), a jedynie PCC (2%). Jeśli ponadto uda nam się kupić mieszkanie w dobrym stanie, to zaoszczędzimy na jego wykończeniu i wyposażeniu. Kupując używane lokum trudniej będzie nam za to uniknąć opłaty za usługę pośrednika. Stosując szereg uproszczeń i dodatkowych założeń można jednak oszacować, że łączne wpływy podatkowe związane z zakupem na kredyt mieszkania mogą być w przypadku lokalu używanego 2-3 razy mniejsze niż przy zakupie od dewelopera.

Wystarczy jednak, że co drugi sprzedający mieszkanie używane, wykorzystując pieniądze ze sprzedaży starego mieszkania, kupi nowy lokal, a okaże się, że wsparcie rynku wtórnego jest też dla fiskusa porównywalnie opłacalne, co w przypadku transakcji na rynku pierwotnym.

fot. mat. prasowe

Podatki związane z zakupem używanego mieszkania wartego 400 tys. zł

Dochody budżetu z tytułu zakupu na kredyt używanego mieszkania kosztującego 400 tysięcy złotych można oszacować na około 53 tysiące złotych.

Bartosz Turek, główny analityk

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Nawet 37% ceny zakupu mieszkania to podatki [© Unclesam - Fotolia.com] Nawet 37% ceny zakupu mieszkania to podatki](https://s3.egospodarka.pl/grafika2/podatek-PIT/Nawet-37-ceny-zakupu-mieszkania-to-podatki-249198-200x133crop.jpg)

![Ile można zyskać na zwolnieniu z podatku PCC przy zakupie nieruchomości? Sprawdź analizę. [© manusapon - Fotolia.com] Ile można zyskać na zwolnieniu z podatku PCC przy zakupie nieruchomości? Sprawdź analizę.](https://s3.egospodarka.pl/grafika2/PCC/Ile-mozna-zyskac-na-zwolnieniu-z-podatku-PCC-przy-zakupie-nieruchomosci-Sprawdz-analize-254476-150x100crop.jpg) Ile można zyskać na zwolnieniu z podatku PCC przy zakupie nieruchomości? Sprawdź analizę.

Ile można zyskać na zwolnieniu z podatku PCC przy zakupie nieruchomości? Sprawdź analizę.

![Od 31 sierpnia koniec z PCC przy zakupie pierwszej nieruchomości z rynku wtórnego [© HasanEROGLU - Fotolia.com] Od 31 sierpnia koniec z PCC przy zakupie pierwszej nieruchomości z rynku wtórnego](https://s3.egospodarka.pl/grafika2/PCC/Od-31-sierpnia-koniec-z-PCC-przy-zakupie-pierwszej-nieruchomosci-z-rynku-wtornego-253994-150x100crop.jpg)

![Koszty zakupu pierwszego mieszkania od 31 sierpnia niższe o 2% [© highwaystarz - Fotolia.com] Koszty zakupu pierwszego mieszkania od 31 sierpnia niższe o 2%](https://s3.egospodarka.pl/grafika2/PCC/Koszty-zakupu-pierwszego-mieszkania-od-31-sierpnia-nizsze-o-2-253992-150x100crop.jpg)

![Koniec z podatkiem PCC przy kupnie pierwszego mieszkania z rynku wtórnego [© BillionPhotos.com - Fotolia.com] Koniec z podatkiem PCC przy kupnie pierwszego mieszkania z rynku wtórnego](https://s3.egospodarka.pl/grafika2/PCC/Koniec-z-podatkiem-PCC-przy-kupnie-pierwszego-mieszkania-z-rynku-wtornego-252890-150x100crop.jpg)

![Podatek od czynności cywilnoprawnych do likwidacji. Sprawdzamy dla kogo [© ALDECAstudio - Fotolia.com] Podatek od czynności cywilnoprawnych do likwidacji. Sprawdzamy dla kogo](https://s3.egospodarka.pl/grafika2/PCC/Podatek-od-czynnosci-cywilnoprawnych-do-likwidacji-Sprawdzamy-dla-kogo-251990-150x100crop.jpg)

![Zakup pierwszego mieszkania będzie łatwiejszy? [© drubig-photo - Fotolia.com] Zakup pierwszego mieszkania będzie łatwiejszy?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-pierwszego-mieszkania-bedzie-latwiejszy-252866-150x100crop.jpg)

![Koszty transakcyjne 2022. Rynek pierwotny vs rynek wtórny [© Elena Blokhina - Fotolia.com] Koszty transakcyjne 2022. Rynek pierwotny vs rynek wtórny](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Koszty-transakcyjne-2022-Rynek-pierwotny-vs-rynek-wtorny-248129-150x100crop.jpg)

![Kupno mieszkania z rynku wtórnego. Jakie koszty i formalności? [© georgerudy - Fotolia.com] Kupno mieszkania z rynku wtórnego. Jakie koszty i formalności?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania-na-rynku-wtornym/Kupno-mieszkania-z-rynku-wtornego-Jakie-koszty-i-formalnosci-247487-150x100crop.jpg)

![Jak wojna wpływa na rynek mieszkaniowy? Ceny mieszkań w górę? [© graja - Fotolia.com] Jak wojna wpływa na rynek mieszkaniowy? Ceny mieszkań w górę?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Jak-wojna-wplywa-na-rynek-mieszkaniowy-Ceny-mieszkan-w-gore-245465-150x100crop.jpg)

![Fiskus o uldze mieszkaniowej: zakup może wyprzedzić sprzedaż mieszkania [© andriano_cz - Fotolia.com] Fiskus o uldze mieszkaniowej: zakup może wyprzedzić sprzedaż mieszkania](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Fiskus-o-uldze-mieszkaniowej-zakup-moze-wyprzedzic-sprzedaz-mieszkania-216568-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

![Podatek od nieruchomości 2023 - stawki w górę we wszystkich miastach wojewódzkich [© denphumi - Fotolia.com] Podatek od nieruchomości 2023 - stawki w górę we wszystkich miastach wojewódzkich](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-od-nieruchomosci-2023-stawki-w-gore-we-wszystkich-miastach-wojewodzkich-249277-150x100crop.jpg)

![Czy pożyczka dla firmy może korzystać ze zwolnienia VAT? [© Piotr Adamowicz - Fotolia.com] Czy pożyczka dla firmy może korzystać ze zwolnienia VAT?](https://s3.egospodarka.pl/grafika2/pozyczka/Czy-pozyczka-dla-firmy-moze-korzystac-ze-zwolnienia-VAT-264764-150x100crop.jpg)

![Nowe stawki podatku od środków transportowych w 2025 roku [© Depositphotos_com] Nowe stawki podatku od środków transportowych w 2025 roku](https://s3.egospodarka.pl/grafika2/podatek-od-srodkow-transportowych/Nowe-stawki-podatku-od-srodkow-transportowych-w-2025-roku-264715-150x100crop.jpg)

![Jak i kiedy zmienić formę opodatkowania? [© Laurent Hamels - Fotolia.com] Jak i kiedy zmienić formę opodatkowania?](https://s3.egospodarka.pl/grafika2/formy-opodatkowania/Jak-i-kiedy-zmienic-forme-opodatkowania-264497-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Jak wystawić "zwykłą" fakturę VAT w praktyce? [© Andrey Popov - Fotolia.com] Jak wystawić "zwykłą" fakturę VAT w praktyce?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawic-zwykla-fakture-VAT-w-praktyce-181429-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Ceny mieszkań w UE: Polska w czołówce państw z najdroższymi nieruchomościami [© Tinnakorn - Fotolia.com] Ceny mieszkań w UE: Polska w czołówce państw z najdroższymi nieruchomościami](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-w-UE-Polska-w-czolowce-panstw-z-najdrozszymi-nieruchomosciami-264848-150x100crop.jpg)

![Zmiana pracy głównie z powodu niezadowolenia z pracodawcy [© Freepik] Zmiana pracy głównie z powodu niezadowolenia z pracodawcy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Zmiana-pracy-glownie-z-powodu-niezadowolenia-z-pracodawcy-264845-150x100crop.jpg)

![Wiele dzieci bez szans na wyjazd na ferie zimowe [© Freepik] Wiele dzieci bez szans na wyjazd na ferie zimowe](https://s3.egospodarka.pl/grafika2/ferie-zimowe/Wiele-dzieci-bez-szans-na-wyjazd-na-ferie-zimowe-264837-150x100crop.jpg)

![GUS: Przeciętne wynagrodzenie w 2024 r. wyniosło 8181,72 zł [© lisssbetha - Fotolia.com] GUS: Przeciętne wynagrodzenie w 2024 r. wyniosło 8181,72 zł](https://s3.egospodarka.pl/grafika2/przecietne-miesieczne-wynagrodzenie/GUS-Przecietne-wynagrodzenie-w-2024-r-wynioslo-8181-72-zl-264843-150x100crop.jpg)