Zwrot kosztów używania prywatnego samochodu pracownika jest opodatkowany

2020-09-03 13:40

![Zwrot kosztów używania prywatnego samochodu pracownika jest opodatkowany [© tostphoto - Fotolia.com] Zwrot kosztów używania prywatnego samochodu pracownika jest opodatkowany](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Zwrot-kosztow-uzywania-prywatnego-samochodu-pracownika-jest-opodatkowany-232194-200x133crop.jpg)

Jazdy lokalne samochodami prywatnymi pracowników gimny z podatkiem dochodowym © tostphoto - Fotolia.com

Przeczytaj także: Ryczałt na jazdy lokalne dla pracownika w koszty firmy

Jakie wątpliwości wyjaśnił organ podatkowy?

W celu realizacji zadań własnych gminy i swoich obowiązków służbowych, jej pracownicy muszą często przemieszczać się w terenie. Gmina nie ma jednak wystarczającej floty samochodów. Dlatego też zawiera z pracownikami umowy w sprawie korzystania z ich prywatnych samochodów do celów służbowych.

Zgodnie z zawartymi umowami pracownicy wyrażają zgodę na używanie własnych prywatnych samochodów do odbywania przejazdów na obszarze wskazanym jako ich miejsce pracy, celem wykonywania zadań służbowych. Wyjazdy te nie spełniają jednak definicji podróży służbowej.

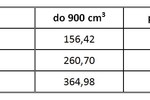

Zwrot kosztów za jazdy lokalne następuje w formie rozliczenia ewidencji przebiegu pojazdu w kilometrach, potwierdzonych przez przełożonego pracownika oraz odpowiedniej stawki wynikającej z przepisów prawa tj. rozporządzenia Ministra Infrastruktury z dnia 25 marca 2002 r. w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy. Wyjazdy realizowane są na potrzeby gminy, a w szczególności jej mieszkańców. Dotyczą bardzo wielu spraw życia codziennego, jak i czynności mających wpływ na rozwój gminy - od bieżących interwencji do realizacji dużych przedsięwzięć inwestycyjnych.

fot. tostphoto - Fotolia.com

Jazdy lokalne samochodami prywatnymi pracowników gimny z podatkiem dochodowym

Tylko w określonych przez ustawodawcę sytuacjach zwrot kosztów wykorzystywania w celach służbowych samochód prywatnych pracowników w jazdach lokalnych jest wolny od podatku dochodowego. Zwolnienia tego nie stosuje się do pracowników gminy. Dlatego gmina dokonując zwrotu takich kosztów, winna go doliczyć do przychodów pracownika i opodatkować.

Zadano pytanie, czy wypłacane pracownikom kwoty tytułem zwrotu kosztów poniesionych przez nich w związku z wykorzystywaniem prywatnych samochodów do celów służbowych stanowią przychód podatkowy? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko:

„(…) Zgodnie z przepisem art. 8 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa (Dz. U. z 2020 r., poz. 1325), płatnikiem jest osoba fizyczna, osoba prawna lub jednostka organizacyjna niemająca osobowości prawnej, obowiązana na podstawie przepisów prawa podatkowego do obliczenia i pobrania od podatnika podatku i wpłacenia go we właściwym terminie organowi podatkowemu.

Stosownie do treści art. 9 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2020 r., poz. 1426), opodatkowaniu podatkiem dochodowym podlegają wszelkiego rodzaju dochody, z wyjątkiem dochodów wymienionych w art. 21, 52, 52a i 52c oraz dochodów, od których na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku.

Powyższy przepis ustanawia generalną zasadę opodatkowania podatkiem dochodowym, zgodnie z którą opodatkowaniu tym podatkiem podlegają wszelkie uzyskane przez podatnika w danym roku korzyści majątkowe, z wyjątkiem tych, które na mocy ustawy wyłączone zostały z tego opodatkowania (np. poprzez wprowadzenie ustawowego zwolnienia z opodatkowania, czy też zaniechanie poboru podatku).

W myśl art. 10 ust. 1 pkt 1 ww. ustawy, źródłami przychodów są: stosunek służbowy, stosunek pracy, w tym spółdzielczy stosunek pracy, członkostwo w rolniczej spółdzielni produkcyjnej lub innej spółdzielni zajmującej się produkcją rolną, praca nakładcza, emerytura lub renta.

Zgodnie z art. 11 ust. 1 cytowanej ustawy, przychodami, z zastrzeżeniem art. 14-15, art. 17 ust. 1 pkt 6, 9, 10 w zakresie realizacji praw wynikających z pochodnych instrumentów finansowych, pkt 11, art. 19, art. 25b, art. 30ca, art. 30da i art. 30f, są otrzymane lub postawione do dyspozycji podatnika w roku kalendarzowym pieniądze i wartości pieniężne oraz wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń.

Na podstawie art. 12 ust. 1 powołanej ustawy, za przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy uważa się wszelkiego rodzaju wypłaty pieniężne oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a w szczególności: wynagrodzenia zasadnicze, wynagrodzenia za godziny nadliczbowe, różnego rodzaju dodatki, nagrody, ekwiwalenty za niewykorzystany urlop i wszelkie inne kwoty niezależnie od tego, czy ich wysokość została z góry ustalona, a ponadto świadczenia pieniężne ponoszone za pracownika, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych.

Użyty powyżej zwrot „w szczególności” oznacza, że wymienione kategorie przychodów zostały wskazane jedynie przykładowo. Przychodem ze stosunku pracy i stosunków pokrewnych są więc wszelkiego rodzaju wypłaty i świadczenia skutkujące u podatnika powstaniem przysporzenia majątkowego, mające swoje źródło w łączącym pracownika z pracodawcą stosunku pracy lub stosunku pokrewnym.

Tak szerokie zdefiniowanie pojęcia przychodu pracownika wskazuje, że w każdym przypadku, w którym uzyska on od pracodawcy realną korzyść mającą wymiar finansowy, będzie to rodzić obowiązek zwiększenia jego przychodu z wyjątkiem świadczeń określonych w katalogu zwolnień przedmiotowych, zawartych w art. 21, 52, 52a i 52c ustawy o podatku dochodowym od osób fizycznych.

Stosownie do art. 31 ww. ustawy, osoby fizyczne, osoby prawne oraz jednostki organizacyjne nieposiadające osobowości prawnej, zwane dalej „zakładami pracy”, są obowiązane jako płatnicy obliczać i pobierać w ciągu roku zaliczki na podatek dochodowy od osób, które uzyskują od tych zakładów przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej lub spółdzielczego stosunku pracy, zasiłki pieniężne z ubezpieczenia społecznego wypłacane przez zakłady pracy, a w spółdzielniach pracy - wypłaty z tytułu udziału w nadwyżce bilansowej.

Z kolei w świetle art. 38 ust. 1 ustawy o podatku dochodowym od osób fizycznych, płatnicy, o których mowa w art. 31 i art. 33-35, przekazują, z zastrzeżeniem ust. 2 i 2a, kwoty pobranych zaliczek na podatek w terminie do 20 dnia miesiąca następującego po miesiącu, w którym pobrano zaliczki, na rachunek urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy według miejsca zamieszkania płatnika wykonuje swoje zadania, a jeżeli płatnik nie jest osobą fizyczną, według siedziby bądź miejsca prowadzenia działalności, gdy płatnik nie posiada siedziby. Jeżeli między kwotą potrąconego podatku a kwotą wpłaconego podatku występuje różnica, należy ją wyjaśnić w deklaracji, o której mowa w ust. 1a. (…)

Podkreślenia wymaga, że w przedmiotowej sprawie nie będzie miał zastosowania wyrok Trybunału Konstytucyjnego z dnia 8 lipca 2014 r., sygn. akt. K7/13, dotyczący nieodpłatnych świadczeń, gdyż pracownicy Urzędu Gminy będą otrzymywali środki pieniężne. Ponadto zauważyć należy, że TK w tym wyroku stwierdził, że „w przypadku świadczenia pieniężnego przysporzenie jest niewątpliwe i niejako bezwarunkowe (zawsze oznacza zwiększenie aktywów)”.

Skoro wyrok ten dotyczy wyłącznie świadczeń nieodpłatnych to nie może mieć zastosowania do świadczeń pieniężnych. Stosowanie tez zawartych w tym wyroku do świadczeń o charakterze pieniężnym otrzymywanych przez pracowników Urzędu Gminy, a więc również do zwrotu kosztów używania przez pracowników samochodów prywatnych do celów służbowych w jazdach odbywających się w obszarze wskazanym w umowie jako miejsce pracy, nie jest uzasadnione.

Obowiązujące przepisy prawa pracy nie nakładają na pracodawcę obowiązku zrekompensowania pracownikowi ww. wydatku, tak jak ma to miejsce w przypadku podróży służbowej zgodnie z art. 775 Kodeksu pracy (Dz. U. z 2020 r. poz. 1320). To z kolei prowadzi do wniosku, że w sytuacji nieotrzymania zwrotu poniesionych kosztów przez pracownika, byłby on zobowiązany do ich pokrycia z własnych środków. Zatem przyjęcie dodatkowego świadczenia oferowanego przez pracodawcę leży w interesie pracownika, gdyż jest równoznaczne z uniknięciem przez niego wydatku jaki musiałby ostatecznie ponieść, gdyby pracodawca nie dokonał jego zwrotu.

Wobec tego zwrot kosztów poniesionych przez pracowników tytułem wykorzystywania, na podstawie właściwej umowy, prywatnego samochodu osobowego do celów służbowych związanych z działalnością Urzędu Gminy - stanowi dodatkowe świadczenie otrzymywane przez pracownika od pracodawcy, a w konsekwencji przychód w rozumieniu art. 11 ust. 1 i art. 12 ust. 1 ustawy o podatku dochodowym od osób fizycznych.

W kontekście powyższego należy wskazać, że gdyby wolą ustawodawcy nie było zaliczenie omawianych świadczeń do przychodów, to nie zawarłby w katalogu zwolnień przepisu określonego w art. 21 ust. 1 pkt 23b ustawy o podatku dochodowym od osób fizycznych, zgodnie z którym wolny od podatku dochodowego jest zwrot kosztów poniesionych przez pracownika z tytułu używania pojazdów stanowiących własność pracownika, dla potrzeb zakładu pracy, w jazdach lokalnych, jeżeli obowiązek ponoszenia tych kosztów przez zakład pracy albo możliwość przyznania prawa do zwrotu tych kosztów wynika wprost z przepisów innych ustaw - do wysokości miesięcznego ryczałtu pieniężnego albo do wysokości nieprzekraczającej kwoty ustalonej przy zastosowaniu stawek za 1 kilometr przebiegu pojazdu, określonych w odrębnych przepisach wydanych przez właściwego ministra, jeżeli przebieg pojazdu, z wyłączeniem wypłat ryczałtu pieniężnego, jest udokumentowany w ewidencji przebiegu pojazdu prowadzonej przez pracownika; przepis art. 23 ust. 7 stosuje się odpowiednio.

Powyższa regulacja ogranicza jednak krąg podatników mogących skorzystać z omawianego zwolnienia do tych, którym przepisy odrębnych ustaw gwarantują możliwość przyznania prawa do zwrotu poniesionych kosztów, bądź nakładają na pracodawcę obowiązek zwrotu pracownikowi tych kosztów.

Odrębnymi ustawami do których odsyła art. 21 ust. 1 pkt 23b ww. ustawy są:

• ustawa z dnia 5 września 2008 r. o komercjalizacji państwowego przedsiębiorstwa użyteczności publicznej „Poczta Polska” (Dz. U. z 2019 r., poz. 261),

• ustawa z dnia 28 września 1991 r. o lasach (Dz. U. z 2020 r., poz. 6),

• ustawa z dnia 12 marca 2004 r. o pomocy społecznej (Dz. U. z 2019 r., poz. 1507, z późn. zm.).

Z powyższego wynika, że zwrot kosztów poniesionych przez pracownika z tytułu używania pojazdów stanowiących własność pracownika, dla potrzeb zakładu pracy jest wolny od podatku dochodowego, jeżeli samochód jest wykorzystywany w jazdach lokalnych, a obowiązek ponoszenia tych kosztów przez zakład pracy albo możliwość przyznania prawa do zwrotu tych kosztów wynika wprost z przepisów odrębnych ustaw. W pozostałych przypadkach zwrot taki stanowi przychód pracownika podlegający opodatkowaniu wraz z innymi przychodami ze stosunku pracy.

Zatem ww. zwolnienie adresowane jest do wąskiej grupy osób, o których mowa w odrębnych ustawach, do których odwołał się ustawodawca.

Stosownie do postanowień art. 34a ust. 1 ustawy z dnia 6 września 2001 r. o transporcie drogowym (Dz. U. z 2019 r., poz. 2140, z późn. zm.), na podstawie umów cywilnoprawnych mogą być używane, do celów służbowych, samochody osobowe, motocykle i motorowery niebędące własnością pracodawcy.

Natomiast § 1 ust. 1 rozporządzenia Ministra Infrastruktury z dnia 25 marca 2002 r. w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy (Dz. U. z 2002 r., Nr 27, poz. 271, z późn. zm.) stanowi, że zwrot kosztów używania przez pracownika w celach służbowych do jazd lokalnych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy, zwanych dalej „pojazdami do celów służbowych”, następuje na podstawie umowy cywilnoprawnej, zawartej między pracodawcą a pracownikiem, o używanie pojazdu do celów służbowych, na warunkach określonych w rozporządzeniu.

Tak więc, biorąc pod uwagę przedstawiony we wniosku opis zdarzenia przyszłego oraz powołane przepisy prawa, stwierdzić należy, że zwrot kosztów poniesionych przez pracowników tytułem wykorzystywania, na podstawie właściwych umów, prywatnych samochodów osobowych do celów służbowych związanych z działalnością Urzędu Gminy, stanowi przychód pracowników, o którym mowa w art. 12 ust. 1 ustawy o podatku dochodowym od osób fizycznych.

Przychód ten nie może korzystać ze zwolnienia przedmiotowego określonego w art. 21 ust. 1 pkt 23b ustawy o podatku dochodowym od osób fizycznych bowiem z ustawy o pracownikach samorządowych ani z przepisów wskazanej przez Wnioskodawcę we wniosku ustawy o samorządzie gminnym nie wynika, aby pracownikom z tytułu używania prywatnego samochodu do celów służbowych przysługiwał od zatrudniającego ich pracodawcy zwrot kosztów przejazdów do miejsc wykonywania przez nich czynności służbowych. Prawo do skorzystania z ww. zwolnienia przysługiwałoby jedynie, jeżeli zwrot tych kosztów wynikałby wprost z przepisów odrębnych ustaw, które gwarantowałyby możliwość przyznania prawa do zwrotu poniesionych kosztów bądź nakładały na pracodawcę obowiązek zwrotu pracownikowi tych kosztów.

Wobec powyższego dokonany na rzecz pracowników zwrot poniesionych kosztów tytułem wykorzystywania, na podstawie właściwej umowy, prywatnego samochodu osobowego do celów służbowych związanych z działalnością Urzędu Gminy, stanowi po stronie pracowników przychód w rozumieniu ustawy o podatku dochodowym od osób fizycznych, podlegający opodatkowaniu podatkiem dochodowym. W konsekwencji na Wnioskodawcy ciążą obowiązki płatnika wynikające z art. 31 i 38 ww. ustawy. (…)”

Pełną treść interpretacji można przeczytać na stronie Ministerstwa Finansów

![Umowa zlecenie: kilometrówka zwolniona z podatku [© Snapic.PhotoProduct - Fotolia.com] Umowa zlecenie: kilometrówka zwolniona z podatku](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Umowa-zlecenie-kilometrowka-zwolniona-z-podatku-215056-150x100crop.jpg) Umowa zlecenie: kilometrówka zwolniona z podatku

Umowa zlecenie: kilometrówka zwolniona z podatku

oprac. : Ministerstwo Finansów

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Ryczałt samochodowy za jazdy lokalne w podatku dochodowym [© F8studio - Fotolia.com ] Ryczałt samochodowy za jazdy lokalne w podatku dochodowym](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-samochodowy-za-jazdy-lokalne-w-podatku-dochodowym-206378-150x100crop.jpg)

![Kilometrówka (ryczałt) za jazdy lokalne dla pracownika z podatkiem [© Syda Productions - Fotolia.com] Kilometrówka (ryczałt) za jazdy lokalne dla pracownika z podatkiem](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Kilometrowka-ryczalt-za-jazdy-lokalne-dla-pracownika-z-podatkiem-191526-150x100crop.jpg)

![Ryczałt dla pracownika na jazdy lokalne z podatkiem dochodowym [© Igor Mojzes - Fotolia.com] Ryczałt dla pracownika na jazdy lokalne z podatkiem dochodowym](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-dla-pracownika-na-jazdy-lokalne-z-podatkiem-dochodowym-140262-150x100crop.jpg)

![Ryczałt na samochód ciężarowy pracownika w podatku dochodowym [© CandyBox Images - Fotolia.com] Ryczałt na samochód ciężarowy pracownika w podatku dochodowym](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-na-samochod-ciezarowy-pracownika-w-podatku-dochodowym-137741-150x100crop.jpg)

![Ryczałt samochodowy w 2013 r. bez zmian? [© lightpoet - Fotolia.com] Ryczałt samochodowy w 2013 r. bez zmian?](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Ryczalt-samochodowy-w-2013-r-bez-zmian-110659-150x100crop.jpg)

![Ryczałt samochodowy a nieobecność w pracy [© anna - Fotolia.com] Ryczałt samochodowy a nieobecność w pracy](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Ryczalt-samochodowy-a-nieobecnosc-w-pracy-skVsXY.jpg)

![Ryczałt samochodowy = przychód pracownika? [© anna - Fotolia.com] Ryczałt samochodowy = przychód pracownika?](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Ryczalt-samochodowy-przychod-pracownika-skVsXY.jpg)

![Samochód prywatny pracownika a przejazdy służbowe [© anna - Fotolia.com] Samochód prywatny pracownika a przejazdy służbowe](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Samochod-prywatny-pracownika-a-przejazdy-sluzbowe-skVsXY.jpg)

![Odwołanie pracownika z urlopu: zwrot kosztów a przychód [© conejota - Fotolia.com] Odwołanie pracownika z urlopu: zwrot kosztów a przychód](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Odwolanie-pracownika-z-urlopu-zwrot-kosztow-a-przychod-232158-150x100crop.jpg)

![Laptopy dla uczniów w podatku VAT [© mvcaspel - Fotolia.com] Laptopy dla uczniów w podatku VAT](https://s3.egospodarka.pl/grafika2/laptop/Laptopy-dla-uczniow-w-podatku-VAT-232252-150x100crop.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

![Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com] Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com]](https://s3.egospodarka.pl/grafika2/umowa-o-zachowaniu-poufnosci/Umowa-o-zachowaniu-poufnosci-NDA-a-wspolpraca-z-freelancerem-259977-50x33crop.jpg) Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Zacznij korzystać z e-Poleconego [© Freepik] Zacznij korzystać z e-Poleconego](https://s3.egospodarka.pl/grafika2/e-Polecony/Zacznij-korzystac-z-e-Poleconego-266016-150x100crop.jpg)

![Cudzoziemcy kupili w Polsce ponad 17 tysięcy mieszkań w 2024 roku [© Freepik] Cudzoziemcy kupili w Polsce ponad 17 tysięcy mieszkań w 2024 roku](https://s3.egospodarka.pl/grafika2/nabywanie-nieruchomosci-przez-cudzoziemcow/Cudzoziemcy-kupili-w-Polsce-ponad-17-tysiecy-mieszkan-w-2024-roku-266015-150x100crop.jpg)

![Ile zapłacimy za koszyk wielkanocny 2025? [© Freepik] Ile zapłacimy za koszyk wielkanocny 2025?](https://s3.egospodarka.pl/grafika2/wielkanoc/Ile-zaplacimy-za-koszyk-wielkanocny-2025-266014-150x100crop.jpg)

![Czy amerykańskie cła powstrzymają polskie rekrutacje? Bez paniki [© Freepik] Czy amerykańskie cła powstrzymają polskie rekrutacje? Bez paniki](https://s3.egospodarka.pl/grafika2/rynek-pracy/Czy-amerykanskie-cla-powstrzymaja-polskie-rekrutacje-Bez-paniki-266005-150x100crop.jpg)

![Fuzje i przejęcia w Polsce w I kw. 2025 [© Freepik] Fuzje i przejęcia w Polsce w I kw. 2025](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-w-Polsce-w-I-kw-2025-266004-150x100crop.jpg)