Jak złożyć korektę rocznego zeznania podatkowego PIT

2016-04-08 12:27

Przeczytaj także: Sprzedaż środka trwałego po likwidacji firmy w zeznaniu rocznym

Zdarza się przy tym, że korekta wymaga złożenia innego, aniżeli pierwotnie, formularza podatkowego.

Dla przykładu załóżmy, że podatnik uzyskiwał w 2015 r. przychody z pracy, z tytułu których rozliczył się na formularzu PIT-37. Po złożeniu rozliczenia otrzymał jednakże PIT-8C, który zawiera informację o opodatkowanych przychodach z innych źródeł, uzyskanych bez pośrednictwa płatnika.

Przychody takie opodatkowane są, podobnie jak przychody z pracy, skalą podatkową. Oznacza to, że winny one zostać rozliczone na jednym formularzu z przychodami z pracy. Niemniej uzyskanie przychodów opodatkowanych skalą podatkową bez pośrednictwa płatnika skutkuje tym, że rozliczenie podatkowe powinno nastąpić na formularzu PIT-36, a nie jak to uczynił pierwotnie podatnik - na PIT-37.

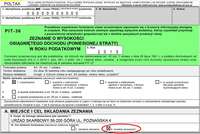

Jak powyższe skorygować? Otóż podatnik taki powinien złożyć formularz PIT-36, na którym zostaną wykazane i rozliczone wszystkie dochody opodatkowane skalą (czyli w naszym przypadku przychody z pracy oraz przychody z innych źródeł) ze wskazaniem, iż jest to korekta zeznania podatkowego, a nie jego złożenie.

fot. mat. prasowe

Korekta PIT-36

Każdy formularz zeznania podatkowego zawiera część, w której podatnik podaje, czy jest to złożenie zeznania czy też jego korekta.

Korekta złożona na formularzu PIT-36 zastąpi tutaj pierwotnie złożone zeznanie podatkowe PIT-37.

Bez wyjaśnienia przyczyn korekty

Z dniem 1 stycznia 2016 r. został zniesiony obowiązek dołączania do korekty deklaracji pisemnego uzasadnienia jej przyczyn. Niemniej podatnicy w dalszym ciągu mogą dobrowolnie informować urzędy skarbowe o powodzie złożenia korekty, czy też wskazać pozycje, które są korygowane.

Zeznanie roczne może skorygować organ podatkowy

Zgodnie z art. 274 § 1 Ordynacji podatkowej w razie stwierdzenia, że deklaracja zawiera błędy rachunkowe lub inne oczywiste omyłki bądź że wypełniono ją niezgodnie z ustalonymi wymaganiami, organ podatkowy w zależności od charakteru i zakresu uchybień:

- koryguje deklarację, dokonując stosownych poprawek lub uzupełnień, jednakże pod warunkiem, że zmiana wysokości zobowiązania podatkowego, kwoty nadpłaty, kwoty zwrotu podatku albo kwoty nadwyżki podatku do przeniesienia lub wysokości straty w wyniku tej korekty nie przekracza kwoty 5 000 zł, lub

- zwraca się do składającego deklarację o jej skorygowanie oraz złożenie niezbędnych wyjaśnień, wskazując przyczyny, z powodu których informacje zawarte w deklaracji podaje się w wątpliwość.

W przypadku skorzystania z pierwszego rozwiązania, organ podatkowy musi uwierzytelnić kopię skorygowanej przez siebie deklaracji i doręczyć ją podatnikowi wraz z informacją o związanej z korektą deklaracji zmianie wysokości zobowiązania podatkowego, kwoty nadpłaty lub zwrotu podatku albo kwoty nadwyżki podatku do przeniesienia lub wysokości straty, albo informacją o braku takich zmian, oraz pouczeniem o prawie wniesienia sprzeciwu.

Jeżeli natomiast sprzeciw nie zostanie wniesiony we wskazanym terminie, omawiana korekta wywołuje takie same skutki prawne, jak korekta złożona przez podatnika.

![Podatek od sprzedaży akcji 2015: przychód należny = wymagalny [© apops - Fotolia.com] Podatek od sprzedaży akcji 2015: przychód należny = wymagalny](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Podatek-od-sprzedazy-akcji-2015-przychod-nalezny-wymagalny-181065-150x100crop.jpg) Podatek od sprzedaży akcji 2015: przychód należny = wymagalny

Podatek od sprzedaży akcji 2015: przychód należny = wymagalny

1 2

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zeznanie podatkowe: jak ustalić dochód gdy brak PIT-11 i PIT-8C [© Piotr Adamowicz - Fotolia.com] Zeznanie podatkowe: jak ustalić dochód gdy brak PIT-11 i PIT-8C](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Zeznanie-podatkowe-jak-ustalic-dochod-gdy-brak-PIT-11-i-PIT-8C-174633-150x100crop.jpg)

![Umorzenie pożyczki w rocznym zeznaniu podatkowym [© Pio Si - Fotolia.com] Umorzenie pożyczki w rocznym zeznaniu podatkowym](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Umorzenie-pozyczki-w-rocznym-zeznaniu-podatkowym-174352-150x100crop.jpg)

![Do którego urzędu skarbowego składa się rocznego PIT-a? [© resket - Fotolia.com] Do którego urzędu skarbowego składa się rocznego PIT-a?](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Do-ktorego-urzedu-skarbowego-sklada-sie-rocznego-PIT-a-174003-150x100crop.jpg)

![Rozliczenie roczne podatku przy braku PIT-11 od pracodawcy [© bzyxx - Fotolia.com] Rozliczenie roczne podatku przy braku PIT-11 od pracodawcy](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Rozliczenie-roczne-podatku-przy-braku-PIT-11-od-pracodawcy-173143-150x100crop.jpg)

![Dochody z pracy na PIT-37 lub PIT-36, ze sprzedaży akcji na PIT-38 [© Pio Si - Fotolia.com] Dochody z pracy na PIT-37 lub PIT-36, ze sprzedaży akcji na PIT-38](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Dochody-z-pracy-na-PIT-37-lub-PIT-36-ze-sprzedazy-akcji-na-PIT-38-171988-150x100crop.jpg)

![Etat i działalność gospodarcza: deklaracja dla rozliczenia podatku [© wawritto - Fotolia.com] Etat i działalność gospodarcza: deklaracja dla rozliczenia podatku](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Etat-i-dzialalnosc-gospodarcza-deklaracja-dla-rozliczenia-podatku-171696-150x100crop.jpg)

![Jaki PIT gdy praca na etacie i własna działalność gospodarcza [© wawritto - Fotolia.com] Jaki PIT gdy praca na etacie i własna działalność gospodarcza](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Jaki-PIT-gdy-praca-na-etacie-i-wlasna-dzialalnosc-gospodarcza-167789-150x100crop.jpg)

![Jaki formularz do rozliczenia podatkowego PIT za 2015 r.? [© Pio Si - Fotolia.com] Jaki formularz do rozliczenia podatkowego PIT za 2015 r.?](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Jaki-formularz-do-rozliczenia-podatkowego-PIT-za-2015-r-166266-150x100crop.jpg)

![Zwrot nadpłaty podatku PIT za 2014 r. z urzędu skarbowego [© Leszek Czerwonka - Fotolia.com] Zwrot nadpłaty podatku PIT za 2014 r. z urzędu skarbowego](https://s3.egospodarka.pl/grafika2/PIT-y/Zwrot-nadplaty-podatku-PIT-za-2014-r-z-urzedu-skarbowego-159747-150x100crop.jpg)

![Sprzedaż środka trwałego po likwidacji firmy w zeznaniu rocznym [© SylaK - Fotolia.com] Sprzedaż środka trwałego po likwidacji firmy w zeznaniu rocznym](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Sprzedaz-srodka-trwalego-po-likwidacji-firmy-w-zeznaniu-rocznym-173868-150x100crop.jpg)

![Zniesienie współwłasności nieruchomości w podatku VAT [© pichetw - Fotolia.com] Zniesienie współwłasności nieruchomości w podatku VAT](https://s3.egospodarka.pl/grafika2/odliczenie-VAT/Zniesienie-wspolwlasnosci-nieruchomosci-w-podatku-VAT-173857-150x100crop.jpg)

![Kryptowaluta w darowiźnie - trzeba zapłacić podatek? [© Bianca Holland z Pixabay] Kryptowaluta w darowiźnie - trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/darowizna/Kryptowaluta-w-darowiznie-trzeba-zaplacic-podatek-266013-150x100crop.jpg)

![Staking kryptowalut - czy trzeba zapłacić podatek? [© Freepik] Staking kryptowalut - czy trzeba zapłacić podatek?](https://s3.egospodarka.pl/grafika2/staking-kryptowalut/Staking-kryptowalut-czy-trzeba-zaplacic-podatek-265906-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej? [© Dimitris Vetsikas z Pixabay] Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-od-nieruchomosci-2025-czy-wlasciciele-i-najemcy-centrow-handlowych-zaplaca-wiecej-263510-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Złoto na historycznych szczytach [© Linda Hamilton z Pixabay] Złoto na historycznych szczytach](https://s3.egospodarka.pl/grafika2/zloto/Zloto-na-historycznych-szczytach-266085-150x100crop.jpg)

![2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r. [© Freepik] 2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r.](https://s3.egospodarka.pl/grafika2/przeniesienie-konta-bankowego/2657-wnioskow-o-przeniesienie-konta-bankowego-w-I-kw-2025-r-266071-150x100crop.jpg)

![Jak odzyskać rzeczy pozostawione w samolocie? [© olivier89 z Pixabay] Jak odzyskać rzeczy pozostawione w samolocie?](https://s3.egospodarka.pl/grafika2/rzeczy-znalezione/Jak-odzyskac-rzeczy-pozostawione-w-samolocie-266069-150x100crop.jpg)

![Złotówkowicze muszą wykazać się cierpliwością [© Freepik] Złotówkowicze muszą wykazać się cierpliwością](https://s3.egospodarka.pl/grafika2/kredyty-zlotowkowe/Zlotowkowicze-musza-wykazac-sie-cierpliwoscia-266068-150x100crop.jpg)

![Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r [© Freepik] Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-II-2025-Eksport-spadl-o-5-a-import-wzrosl-o-1-1-r-r-266067-150x100crop.jpg)