Praca na wakacje czyli umowa zlecenie ze studentem

2015-07-30 13:11

Przeczytaj także: Umowa zlecenie z uczniem/studentem a podatek dochodowy

I nie chodzi tutaj tylko o odpowiednio mniejszą pensję, aniżeli pracownika na etacie.Jaki podatek?

W przypadku wynagrodzenia wypłacanego na podstawie umowy zlecenia, wartość zaliczki na podatek liczy się w pewnym zakresie podobnie, jak przy etacie. Pewne różnice jednak występują.

Przede wszystkim należy jednak pamiętać, że w zależności od postanowień umowy oraz wartości tego wynagrodzenia, sposób opodatkowania może nastąpić na dwa różne sposoby.

Najpierw omówimy drugi przypadek, czyli opodatkowanie ryczałtem. Otóż przytoczona wyżej regulacja mówi, że od dochodów z tytułu, o którym mowa w art. 13 pkt 2 i 5-9 (a więc m.in. umowy zlecenia zawartej z przedsiębiorcą), jeżeli kwota należności określona w umowie zawartej z osobą niebędącą pracownikiem płatnika (pracownikiem jest tutaj, mówiąc w pewnym uproszczeniu, osoba zatrudniona w oparciu o umowę o pracę) nie przekracza 200 zł – pobiera się zryczałtowany podatek dochodowy w wysokości 18% przychodu. W takim przypadku zatem płatnik, przy ustalaniu wartości podatku, nie stosuje z jednej strony kosztów uzyskania przychodu, z drugiej zaś nie uwzględnia ewentualnych składek płaconych do ZUS. Podatek liczony jest w wysokości 18% od wynagrodzenia brutto zleceniobiorcy.

Gdy powyższy wyjątek nie ma zastosowania (czyli przykładowo gdy wartość wynagrodzenia jest wyższa aniżeli 200 zł, tudzież gdy np. zostało ono określone w stawce godzinowej, a nie stałej wysokości), płatnik przy obliczaniu zaliczki na podatek (a nie podatku zryczałtowanego) stosuje zasady określone w art. 41 ust. 1 ustawy.

- koszty uzyskania przychodów w wysokości określonej w art. 22 ust. 9 ustawy (z reguły 20% wartości przychodu po tzw. ZUS-ach, jeżeli te występują)

- potrącone przez płatnika z wynagrodzenia zleceniobiorcy składki na ubezpieczenie społeczne (jeżeli te występują).

Od tak ustalonej podstawy opodatkowania płatnik liczy podatek wg 18% stawki podatku, chyba że zleceniobiorca wnioskuje o zastosowanie stawki wyższej – 32%. Następnie obliczoną zaliczkę na podatek płatnik zmniejsza o kwotę składki na ubezpieczenie zdrowotne, jeżeli ta wystąpiła (dodajmy w tym miejscu, że z wynagrodzenia zleceniobiorcy pobiera się tę składkę w wysokości 9% podstawy jej naliczenia, zaś od podatku odliczyć można nie więcej, niż 7,75% podstawy jej naliczenia).

Przydatne narzędzia

- Kalkulator wynagrodzeń (płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Składki ZUS – umowa o pracę

fot. mat. prasowe

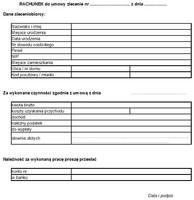

Rachunek do umowy zlecenie

Wypłata studentowi wynagrodzenia z tytułu zawartej umowy zlecenie następuje zwykle na podstawie wystawionego rachunku.

Składki ZUS od umowy zlecenie

Spostrzegawczy czytelnik z pewnością zauważył, że do tej pory ewentualna „oszczędność” pomiędzy zleceniem a umową o pracę wynika z zastosowania procentowych, a nie określonych kwotowo ryczałtowych kosztów uzyskania przychodu, dzięki czemu trochę mniejszy może być podatek płacony do urzędu skarbowego. Czy to koniec mniejszych obciążeń wynagrodzenia?

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Praca na wakacje czyli umowa zlecenie ze studentem [© Sergey - Fotolia.com] Praca na wakacje czyli umowa zlecenie ze studentem](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Praca-na-wakacje-czyli-umowa-zlecenie-ze-studentem-160696-200x133crop.jpg)

![Od umowy zlecenia z obywatelem z Ukrainy nie należy pobierać podatku dochodowego? [© gzorgz - Fotolia.com] Od umowy zlecenia z obywatelem z Ukrainy nie należy pobierać podatku dochodowego?](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Od-umowy-zlecenia-z-obywatelem-z-Ukrainy-nie-nalezy-pobierac-podatku-dochodowego-242134-150x100crop.jpg) Od umowy zlecenia z obywatelem z Ukrainy nie należy pobierać podatku dochodowego?

Od umowy zlecenia z obywatelem z Ukrainy nie należy pobierać podatku dochodowego?

![Umowa zlecenie z obywatelem Ukrainy gdy certyfikat rezydencji podatkowej [© Gajus - Fotolia.com] Umowa zlecenie z obywatelem Ukrainy gdy certyfikat rezydencji podatkowej](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Umowa-zlecenie-z-obywatelem-Ukrainy-gdy-certyfikat-rezydencji-podatkowej-225214-150x100crop.jpg)

![Podatek od umowy zlecenia obcokrajowca gdy certyfikat rezydencji [© fizkes - Fotolia.com] Podatek od umowy zlecenia obcokrajowca gdy certyfikat rezydencji](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Podatek-od-umowy-zlecenia-obcokrajowca-gdy-certyfikat-rezydencji-193072-150x100crop.jpg)

![Umowa zlecenie poza Polską z obcokrajowcem = podatek u źródła [© yurolaitsalbert - Fotolia.com] Umowa zlecenie poza Polską z obcokrajowcem = podatek u źródła](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Umowa-zlecenie-poza-Polska-z-obcokrajowcem-podatek-u-zrodla-190761-150x100crop.jpg)

![Jak obliczyć podatek od wynagrodzenia z umowy zlecenia obcokrajowca [© Viacheslav Iakobchuk - Fotolia.com] Jak obliczyć podatek od wynagrodzenia z umowy zlecenia obcokrajowca](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Jak-obliczyc-podatek-od-wynagrodzenia-z-umowy-zlecenia-obcokrajowca-179503-150x100crop.jpg)

![Zryczałtowany podatek dochodowy: ważna wartość umowy [© olly - Fotolia.com] Zryczałtowany podatek dochodowy: ważna wartość umowy](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Zryczaltowany-podatek-dochodowy-wazna-wartosc-umowy-131547-150x100crop.jpg)

![Umowa zlecenie z obcokrajowcem: zaliczka na podatek [© anna - Fotolia.com] Umowa zlecenie z obcokrajowcem: zaliczka na podatek](https://s3.egospodarka.pl/grafika2/podatek-zryczaltowany/Umowa-zlecenie-z-obcokrajowcem-zaliczka-na-podatek-94920-150x100crop.jpg)

![Opodatkowanie umów zlecenia w 2012 r. [© whitelook - Fotolia.com] Opodatkowanie umów zlecenia w 2012 r.](https://s3.egospodarka.pl/grafika/podatek-zryczaltowany/Opodatkowanie-umow-zlecenia-w-2012-r-JbjmWj.jpg)

![Umowa małego zlecenia a zaliczka na podatek [© anna - Fotolia.com] Umowa małego zlecenia a zaliczka na podatek](https://s3.egospodarka.pl/grafika/podatek-zryczaltowany/Umowa-malego-zlecenia-a-zaliczka-na-podatek-skVsXY.jpg)

![Cudzoziemiec: umowa zlecenie a podatek dochodowy [© anna - Fotolia.com] Cudzoziemiec: umowa zlecenie a podatek dochodowy](https://s3.egospodarka.pl/grafika/podatek-zryczaltowany/Cudzoziemiec-umowa-zlecenie-a-podatek-dochodowy-skVsXY.jpg)

![Ubezpieczenie od utraty dochodu nie jest kosztem prowadzonej firmy [© BillionPhotos.com - Fotolia.com] Ubezpieczenie od utraty dochodu nie jest kosztem prowadzonej firmy](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Ubezpieczenie-od-utraty-dochodu-nie-jest-kosztem-prowadzonej-firmy-160412-150x100crop.jpg)

![Jak liczyć zwolnienie z podatku od sprzedaży nieruchomości? [© exclusive-design - Fotolia.com] Jak liczyć zwolnienie z podatku od sprzedaży nieruchomości?](https://s3.egospodarka.pl/grafika2/obliczenie-podatku/Jak-liczyc-zwolnienie-z-podatku-od-sprzedazy-nieruchomosci-160794-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur [© apops - Fotolia.com] 2,8 mld zł odzyskały firmy, którym fiskus odmówił prawa do odliczenia VAT z nierzetelnych faktur](https://s3.egospodarka.pl/grafika2/VAT/2-8-mld-zl-odzyskaly-firmy-ktorym-fiskus-odmowil-prawa-do-odliczenia-VAT-z-nierzetelnych-faktur-265534-150x100crop.jpg)

![Ulga podatkowa dla pracującego seniora? Nie każdy emeryt skorzysta [© Freepik] Ulga podatkowa dla pracującego seniora? Nie każdy emeryt skorzysta](https://s3.egospodarka.pl/grafika2/podatki/Ulga-podatkowa-dla-pracujacego-seniora-Nie-kazdy-emeryt-skorzysta-265507-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Ważne limity dla prowadzących działalność gospodarczą w 2024 roku [© Andrey Popov - Fotolia.com] Ważne limity dla prowadzących działalność gospodarczą w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wazne-limity-dla-prowadzacych-dzialalnosc-gospodarcza-w-2024-roku-263860-150x100crop.jpg)

Trimare Sztutowo - inwestycja mieszkaniowa premium

Trimare Sztutowo - inwestycja mieszkaniowa premium

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-37: Rozliczenie ulgi na dzieci gdy brakuje podatku [© piotr290 - Fotolia.com] Poradnik PIT-37: Rozliczenie ulgi na dzieci gdy brakuje podatku](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Poradnik-PIT-37-Rozliczenie-ulgi-na-dzieci-gdy-brakuje-podatku-172701-150x100crop.jpg)

![Umowa o dożywocie z osobą prywatną. Co po śmierci świadczeniodawcy? [© Freepik] Umowa o dożywocie z osobą prywatną. Co po śmierci świadczeniodawcy?](https://s3.egospodarka.pl/grafika2/umowa-o-dozywocie/Umowa-o-dozywocie-z-osoba-prywatna-Co-po-smierci-swiadczeniodawcy-265792-150x100crop.jpg)

![Deregulacje w mediach klasycznych i społecznościowych [© MrJayW z Pixabay] Deregulacje w mediach klasycznych i społecznościowych](https://s3.egospodarka.pl/grafika2/deregulacja/Deregulacje-w-mediach-klasycznych-i-spolecznosciowych-265791-150x100crop.jpg)

![Mieszkania w Polsce o 20 m kw. mniejsze niż w Europie [© Freepik] Mieszkania w Polsce o 20 m kw. mniejsze niż w Europie](https://s3.egospodarka.pl/grafika2/mieszkania/Mieszkania-w-Polsce-o-20-m-kw-mniejsze-niz-w-Europie-265758-150x100crop.jpg)