Odliczenie VAT przy utracie zwolnienia podmiotowego

2012-08-16 13:31

Przeczytaj także: Zwolnienie podmiotowe: utrata a odliczenie VAT

fot. Gina Sanders - Fotolia.com

Odliczenie VAT

Odliczenie VAT gdy utrata zwolnienia podmiotowego

Jeżeli podatnik zwolniony podmiotowo z VAT na podstawie prowadzonej ewidencji ustali, że obrót w kwocie 150.000 zł został przekroczony w danym dniu, zwolnienie to traci moc z dniem przekroczenia tej kwoty, a opodatkowaniu podlega nadwyżka sprzedaży ponad tę kwotę. W momencie utraty prawa do zwolnienia podmiotowego dany podmiot staje się automatycznie podatnikiem VAT. Oznacza to, że dotyczą go wszystkie obowiązki wynikające z ustawy o VAT w zakresie rejestracji, prowadzenia ewidencji, sporządzania deklaracji i odprowadzania podatku VAT.

Podatnik, który przekroczył limit obrotów uprawniający go do korzystania ze zwolnienia podmiotowego z VAT, nabędzie prawo do odliczenia VAT od towarów posiadanych na dzień utraty prawa do zwolnienia z VAT. Jak wskazano bowiem w art. 113 ust. 5 ustawy o VAT, za zgodą naczelnika właściwego urzędu skarbowego, podatnik tracący prawo do zwolnienia podmiotowego może zmniejszyć podatek należny o podatek naliczony, wynikający z dokumentów celnych oraz o kwotę podatku zapłaconego od WNT i usług, a także z faktur dokumentujących zakupy dokonane przed dniem utraty zwolnienia.

Należy pamiętać, że niezbędnym warunkiem skorzystania z tego prawa jest sporządzenie spisu z natury zapasów tych towarów, które podatnik posiadał w dniu utraty prawa do zwolnienia podmiotowego i przedłożenie go w urzędzie skarbowym najpóźniej w ciągu 14 dni od dnia utraty zwolnienia. Podatnik może odliczyć kwotę, która stanowi iloczyn ilości towarów objętych spisem z natury i kwoty podatku naliczonego przypadającej na jednostkę towaru, z podziałem na poszczególne stawki podatkowe.

Prawo do odliczenia

Podatnik VAT, który sporządził remanent na dzień utraty prawa do zwolnienia podmiotowego, ma prawo do obniżenia podatku należnego o podatek naliczony wynikający z tego remanentu w rozliczeniu za okres, w którym dokonano tego spisu, bądź też w rozliczeniu za jeden z dwóch następnych okresów rozliczeniowych. Wynika to z art. 86 ust. 10 pkt 4 oraz art. 86 ust. 11 ustawy o VAT.

Jakie towary w remanencie?

Warto jednak zwrócić uwagę na fakt, że żadne przepisy o VAT nie precyzują, jakie towary należy ująć w spisie z natury w sytuacji, gdy podatnik chce skorzystać z prawa do odliczenia VAT. W art. 113 ust. 5 pkt 1 ustawy o VAT określono, iż w celu skorzystania z odliczenia VAT podatnik musi sporządzić spis z natury zapasów towarów. Posłużenie się przez ustawodawcę takim sformułowaniem wskazuje, że w spisie tym powinny być wykazane tylko towary handlowe, surowce, materiały czy produkty gotowe, czyli towary, które nie są używane przez podatnika. Nie powinno się w nim zatem ujmować wyposażenia oraz środków trwałych. W odniesieniu do tych towarów (wyposażenia oraz środków trwałych) podatnik nie jest jednak całkowicie pozbawiony prawa do odliczenia VAT. Pozwala mu na to art. 91 ust. 7-7c ustawy o VAT. Z przepisów tych wynika, że jeżeli podatnik zmienia przeznaczenie posiadanych towarów i w miejsce związku z działalnością zwolnioną pojawia się związek z działalnością opodatkowaną, możliwa jest korekta podatku naliczonego. Przy czym w odniesieniu do wyposażenia i niskocennych środków trwałych korekta ta jest możliwa, jeśli od końca okresu, w którym zostały oddane do używania, nie minęło 12 miesięcy. W stosunku do środków trwałych o wartości początkowej wyższej niż 15.000 zł korekta dokonywana może być w proporcji do okresu korekty. Przykładowo, jeśli podatnik dokonał w 2010 r. zakupu maszyny za kwotę 20.000 zł plus podatek VAT w wysokości 4.400 zł, to tracąc prawo do zwolnienia w 2012 r. będzie miał prawo do skorygowania 3/5 nieodliczonej kwoty VAT. Odliczenia będzie dokonywał przez trzy kolejne lata w deklaracjach składanych za pierwszy okres rozliczeniowy poczynając od 2013 r.

Przykład

Podatnik przekroczył limit obrotów uprawniający do zwolnienia z VAT w dniu 30 lipca br. W tym dniu sporządził spis z natury i zwrócił się z wnioskiem do urzędu skarbowego o umożliwienie dokonania odliczenia podatku naliczonego określonego w spisie z natury. Naczelnik urzędu skarbowego w dniu 10 sierpnia, a więc jeszcze przed złożeniem deklaracji za lipiec wyraził zgodę na odliczenie podatku naliczonego określonego w spisie z natury. Podatnik ma zatem prawo do odliczenia VAT wynikającego ze spisu w rozliczeniu za lipiec lub sierpień albo wrzesień br.

fot. mat. prasowe

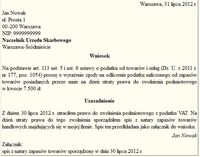

Wniosek o odliczenie VAT z remanentu

Przykładowy wzór wniosku o odliczenie VAT wynikającego ze spisu z natury

Podstawa prawna

Ustawa z dnia 11.03.2004 r. o VAT (Dz. U. z 2011 r. nr 177, poz. 1054)

Wydawnictwo Podatkowe GOFIN – wydawca czasopism, Gazety Podatkowej i serwisów internetowych dostarczających specjalistycznej wiedzy z zakresu podatków, rachunkowości, ubezpieczeń i prawa pracy.

![Zwolnienie podmiotowe a odliczenie VAT [© FikMik - Fotolia.com] Zwolnienie podmiotowe a odliczenie VAT](https://s3.egospodarka.pl/grafika/zwolnienie-z-VAT/Zwolnienie-podmiotowe-a-odliczenie-VAT-ZKDwv5.jpg) Zwolnienie podmiotowe a odliczenie VAT

Zwolnienie podmiotowe a odliczenie VAT

oprac. : Aleksandra Węgielska / Gazeta Podatkowa

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Odliczenie VAT przy utracie zwolnienia podmiotowego [© Gina Sanders - Fotolia.com] Odliczenie VAT przy utracie zwolnienia podmiotowego](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Odliczenie-VAT-przy-utracie-zwolnienia-podmiotowego-101665-200x133crop.jpg)

![Utrata zwolnienia a odliczenie VAT [© FikMik - Fotolia.com] Utrata zwolnienia a odliczenie VAT](https://s3.egospodarka.pl/grafika/zwolnienie-z-VAT/Utrata-zwolnienia-a-odliczenie-VAT-ZKDwv5.jpg)

![Zwolnienie podmiotowe uniemożliwia zwrot VAT [© nanantachoke - Fotolia.com] Zwolnienie podmiotowe uniemożliwia zwrot VAT](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Zwolnienie-podmiotowe-uniemozliwia-zwrot-VAT-214404-150x100crop.jpg)

![Brak rejestracji VAT przekreśla prawo do odliczenia podatku [© gustavofrazao - Fotolia.com] Brak rejestracji VAT przekreśla prawo do odliczenia podatku](https://s3.egospodarka.pl/grafika2/rejestracja-VAT/Brak-rejestracji-VAT-przekresla-prawo-do-odliczenia-podatku-191812-150x100crop.jpg)

![VAT od środków trwałych przekazanych z firmy do gospodarstwa rolnego [© Budimir Jevtic - Fotolia.com] VAT od środków trwałych przekazanych z firmy do gospodarstwa rolnego](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/VAT-od-srodkow-trwalych-przekazanych-z-firmy-do-gospodarstwa-rolnego-182803-150x100crop.jpg)

![Odliczenie podatku VAT po utracie/rezygnacji ze zwolnienia [© adam88xx - Fotolia.com] Odliczenie podatku VAT po utracie/rezygnacji ze zwolnienia](https://s3.egospodarka.pl/grafika2/rolnik-ryczaltowy/Odliczenie-podatku-VAT-po-utracie-rezygnacji-ze-zwolnienia-171982-150x100crop.jpg)

![Podatek VAT od organizacji szkolenia można odliczyć [© Picture-Factory - Fotolia.com] Podatek VAT od organizacji szkolenia można odliczyć](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Podatek-VAT-od-organizacji-szkolenia-mozna-odliczyc-126342-150x100crop.jpg)

![Działalność rolnicza: rezygnacja ze zwolnienia a korekta VAT [© auremar - Fotolia.com] Działalność rolnicza: rezygnacja ze zwolnienia a korekta VAT](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Dzialalnosc-rolnicza-rezygnacja-ze-zwolnienia-a-korekta-VAT-122176-150x100crop.jpg)

![Zwolnienie podmiotowe: rezygnacja a odliczenie VAT [© Yong Hian Lim - Fotolia.com] Zwolnienie podmiotowe: rezygnacja a odliczenie VAT](https://s3.egospodarka.pl/grafika2/odliczenie-podatku-VAT/Zwolnienie-podmiotowe-rezygnacja-a-odliczenie-VAT-113202-150x100crop.jpg)

![Zwolnienie z VAT: rezygnacja a faktura zaliczkowa [© whitelook - Fotolia.com] Zwolnienie z VAT: rezygnacja a faktura zaliczkowa](https://s3.egospodarka.pl/grafika/odliczenie-podatku-VAT/Zwolnienie-z-VAT-rezygnacja-a-faktura-zaliczkowa-JbjmWj.jpg)

![Usługi niepodlegające opodatkowaniu: zaliczka a VAT [© plus69free - Fotolia] Usługi niepodlegające opodatkowaniu: zaliczka a VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Uslugi-niepodlegajace-opodatkowaniu-zaliczka-a-VAT-101661-150x100crop.jpg)

![Gdy faktura korygująca nie wypływa na podatek VAT [© Kzenon - Fotolia.com] Gdy faktura korygująca nie wypływa na podatek VAT](https://s3.egospodarka.pl/grafika2/faktura-VAT/Gdy-faktura-korygujaca-nie-wyplywa-na-podatek-VAT-101773-150x100crop.jpg)

![JPK CIT - nowe wymagania odnośnie raportowania danych [© wirestock na Freepik] JPK CIT - nowe wymagania odnośnie raportowania danych](https://s3.egospodarka.pl/grafika2/JPK-CIT/JPK-CIT-nowe-wymagania-odnosnie-raportowania-danych-263315-150x100crop.jpg)

![7 błędów w księgowości małych firm. Jak ich uniknąć? [© wayhomestudio na Freepik] 7 błędów w księgowości małych firm. Jak ich uniknąć?](https://s3.egospodarka.pl/grafika2/ksiegowosc/7-bledow-w-ksiegowosci-malych-firm-Jak-ich-uniknac-263287-150x100crop.jpg)

![Księgi rachunkowe. Nowe limity od 2025 roku [© apops - Fotolia.com] Księgi rachunkowe. Nowe limity od 2025 roku](https://s3.egospodarka.pl/grafika2/ksiegi-rachunkowe/Ksiegi-rachunkowe-Nowe-limity-od-2025-roku-263252-150x100crop.jpg)

![Kasa fiskalna i składki ZUS, czyli zmiany dla przedsiębiorców w 2025 roku [© Drazen Zigic na Freepik] Kasa fiskalna i składki ZUS, czyli zmiany dla przedsiębiorców w 2025 roku](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Kasa-fiskalna-i-skladki-ZUS-czyli-zmiany-dla-przedsiebiorcow-w-2025-roku-263227-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

![Ceny mieszkań wcale nie spadają [© Freepik] Ceny mieszkań wcale nie spadają [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-mieszkan-wcale-nie-spadaja-263095-50x33crop.jpg) Ceny mieszkań wcale nie spadają

Ceny mieszkań wcale nie spadają

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Wystawienie faktury za usługi ciągłe (abonamentowe) [© apops - Fotolia.com] Wystawienie faktury za usługi ciągłe (abonamentowe)](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wystawienie-faktury-za-uslugi-ciagle-abonamentowe-183843-150x100crop.jpg)

![Jak wystawić fakturę korygującą? [© Andrey Popov - Fotolia.com] Jak wystawić fakturę korygującą?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawic-fakture-korygujaca-182374-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![Popyt na biura w Krakowie rośnie [© awesomecontent na Freepik] Popyt na biura w Krakowie rośnie](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci-komercyjnych/Popyt-na-biura-w-Krakowie-rosnie-263355-150x100crop.jpg)

![Jakie nastroje konsumentów w listopadzie 2024? [© Stepan Popov - Fotolia.com] Jakie nastroje konsumentów w listopadzie 2024?](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Jakie-nastroje-konsumentow-w-listopadzie-2024-263354-150x100crop.jpg)

![Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów [© zinkevych na Freepik] Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-X-2024-o-29-1-wiecej-rozpoczetych-budow-263353-150x100crop.jpg)

![Praca na święta 2024. Mikołaj i kurier zarobią najwięcej [© gpointstudio na Freepik] Praca na święta 2024. Mikołaj i kurier zarobią najwięcej](https://s3.egospodarka.pl/grafika2/praca-na-swieta/Praca-na-swieta-2024-Mikolaj-i-kurier-zarobia-najwiecej-263352-150x100crop.jpg)