Test przedsiębiorcy wymierzony w małe firmy

2019-05-17 12:47

![Test przedsiębiorcy wymierzony w małe firmy [© serhiibobyk - Fotolia.com] Test przedsiębiorcy wymierzony w małe firmy](https://s3.egospodarka.pl/grafika2/Test-przedsiebiorcy/Test-przedsiebiorcy-wymierzony-w-male-firmy-218581-200x133crop.jpg)

Czy należy obawiać się testu przedsiębiorcy? © serhiibobyk - Fotolia.com

Przeczytaj także: Test przedsiębiorcy nie, ale fiskus i tak sprawdzi kto jest "prawdziwym" przedsiębiorcą

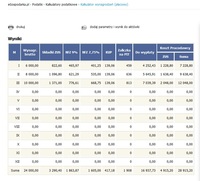

Jak bardzo obciążona daninami jest pensja pracownika? Dla przykładu, gdy jego pensja brutto wynosi 6 tys. zł, na rękę otrzymuje on zaledwie 4 250 zł, zaś pracodawca z tego tytułu musi wydać ok. 7 230 zł. Gdy jego pensja wzrosłaby do ok. 10 tys. zł, wypłata netto to zaledwie 7 040 zł, a obciążenie dla pracodawcy ok. 12 050 zł.Jak nietrudno policzyć, w pierwszym przypadku obciążenie fiskalne (ZUS oraz podatek) wynagrodzenia wynosi ok. 3 tys. zł, a w drugim ok. 5 tys. zł. Dodatkowo gdy uzyskana w ciągu roku pensja pracownika (po odliczeniu składek na ubezpieczenie emerytalno-rentowe) przekroczy 85,5 tys. zł, stawka PIT-u rośnie z 18% do aż 32%.

A ile wyniosą obciążenia fiskalne przy działalności gospodarczej?

Przede wszystkim przedsiębiorcy płacą stałe kwoty składek ZUS (niezależne od ich faktycznych dochodów, co jest zarówno zaletą ale i wadą – przy braku dochodów bowiem składki i tak należy opłacić). Tzw. duże ZUSy obecnie (razem ze składką chorobową) wynoszą 1 316,97 zł.

Należy też pamiętać, że przedsiębiorca ma prawo wyboru formy opodatkowania. Gdy przewidują, że ich dochody przekroczą 90 tys. zł, na ogół wybierają podatek liniowy (chyba że przysługują im inne preferencje, jak rozliczenie z żoną czy dzieckiem, ulgi podatkowe).

Załóżmy, że przedsiębiorca korzysta z opodatkowania liniowego i opłaca duże ZUSy.

W takim przypadku przy fakturze wystawionej kontrahentowi na kwotę netto 7 230 zł, oddać do budżetu w postaci ZUS oraz podatku dochodowego musi:

Składki ZUS: 1 316,97 zł

Podatek dochodowy: 894 zł.

Pozostaje mu zatem w kieszeni ok. 5 020 zł. Przypomnijmy, że pensja (netto) etatowca w tym wariancie to zaledwie 4 250 zł. Przy kalkulacji dochodu przedsiębiorcy nie uwzględniono też kosztów uzyskania przychodu, które określa się w wartości rzeczywistej i na ogół są one wyższe od ryczałtowych kosztów pracowniczych. Niemniej już tutaj widać, że oszczędność na obciążeniach fiskalnych to ok. 800 zł.

Różnica będzie większa w drugiej sytuacji, gdzie obciążenia fiskalne przedsiębiorcy, przy fakturze opiewającej na kwotę netto 12 050 zł wynoszą ok. 3 130 zł. Przedsiębiorcy zostaje zatem ok. 8 920 zł w kieszeni, a etatowcowi 7 040 zł, czyli prawie o 2 tys. zł mniej. Im większe będą wartości wynagrodzenia, tym wyższe będą również dysproporcje pomiędzy wynagrodzeniem pozostającym w kieszeni podatnika na samozatrudnieniu a etatowca.

fot. mat. prasowe

Obciążenia fiskalne wynagrodzenia z pracy

Pracownik otrzymuje do wypłaty niespełna 60% kosztów, które w związku z jego wypłatą musi ponieść pracodawca.

Na tym nie koniec. Niektórzy przedsiębiorcy mogą bowiem korzystać ze zryczałtowanych form opodatkowania. I tak dla przykładu, gdy nasz podatnik korzystałby z ryczałtu ewidencjonowanego i 8,5% stawki ryczałtu, przy wystawionej fakturze na kwotę netto 12 050 zł musiałby oddać do państwa (razem ze składkami ZUS) niespełna 2 tys. zł (z uwagi na niższy podatek).

Oczywiście własna działalność gospodarcza to większe ryzyko gospodarcze czy brak przywilejów i ochrony wynikającej z kodeksu pracy (nie ma norm czasu, płatnego urlopu – chociaż ten często pracodawca oferuje nawet samozatrudnionym, czy ochrony przed zwolnieniem). Niższe wpłaty składek ZUS przełożą się też na niższą emeryturę czy zasiłek w przypadku choroby.

Różnica w obciążeniach fiskalnych jednakże jest na tyle duża, że dla wielu osób samozatrudnienie mimo wszystko jest atrakcyjniejsze aniżeli praca na etacie – zwłaszcza w dobrze płatnych zawodach, gdzie roczne dochody grubo przekraczają 100 tys. zł.

fot. serhiibobyk - Fotolia.com

Czy należy obawiać się testu przedsiębiorcy?

Zapowiadany test przedsiębiorcy ma w teorii zweryfikować, czy podmioty prowadzące jednoosobowe firmy nie pracują czasem na zwykłym etacie. W praktyce jednakże będzie on zmierzał do przymusowego zawarcia takich umów po to, aby zwiększyć wpływy budżetowe. Etatowcy nie mogą bowiem korzystać z tarczy podatkowej w postaci czy to preferencyjnych sposobów opodatkowania, niższych składek ZUS, czy rozliczania rzeczywistych kosztów uzyskania przychodów.

Test przedsiębiorcy

Test przedsiębiorcy ma ukrócić powyższą praktykę, a mówiąc dokładniej, zmusić do większego obciążenia fiskalnego osób obecnie pozostających na samozatrudnieniu, którzy korzystają z niższych ZUSów oraz preferencyjnych sposobów opodatkowania.

W wyniku dokonanej analizy zostaną wychwyceni przedsiębiorcy, którzy opierają swoją działalność na kontraktach biznesowych z jednym kontrahentem, często wystawiających jedną zbiorową fakturę za swoje usługi (np. raz w miesiącu). Taka działalność bowiem przypomina pracę na etacie, z tą różnicą, że strony umowy o współpracy ponoszą niższe koszty. Fiskus uważa, iż taki stan rzeczy wymaga uregulowania, gdyż jest sprzeczny z duchem przedsiębiorczości (mając tylko jednego usługobiorcę przedsiębiorą nie rozwija swojej firmy).

Test przedsiębiorcy ma zatem pomóc w odróżnieniu pracowników etatowych od rzeczywistych przedsiębiorców. Niemniej jak zwykle chodzi tutaj o wpływy budżetowe – aby jak największą liczbę samozatrudnionych przerzucić na etat, co będzie skutkować zwiększeniem fiskalnym ich wynagrodzeń.

Rządzący wprawdzie tłumaczą się, iż chodzi im o walkę o etaty dla Polaków, ich działania jednakże zdają się wskazywać co innego. Zamiast bowiem uatrakcyjniać pracę na etacie, postanowili ingerować w swobodę zawierania umów i odgórnie narzucać łączący strony stosunek prawny (pozbawiając ich wariantu korzystniejszego finansowo), przy jednoczesnym zwiększaniu kosztów pracy pracodawcy oraz jego obowiązków. Na to ostatnie wskazują chociażby przepisy o pracowniczych planach kapitałowych czy próby zniesienia ograniczenia podstawy naliczania składek ZUS.

Wprawdzie pokazała się propozycja w postaci zwolnienia z podatku dochodowego wynagrodzeń z pracy osób młodych (do 26 roku życia), niemniej nie zwolniono ich jednocześnie z obowiązku zapłaty składek ZUS, które to stanowią dużo większe obciążenie dla pracodawcy. W rezultacie i tak atrakcyjniejsze finansowo jest zatrudnianie takich osób na umowie zleceniu czy o dzieło (przypomnijmy, że osoby uczące się do ukończenia 26 roku życia nie muszą odprowadzać składek ZUS od wynagrodzeń z zawartych umów zleceń), o samozatrudnieniu nawet nie wspominając.

Czy test przedsiębiorcy zostanie przeprowadzany? Trudno na to pytanie odpowiedzieć, gdyż sami rządzący udzielają w tym zakresie sprzecznych komunikatów.

W 2007 roku do ustawy o podatku dochodowym od osób fizycznych trafiła art. 5b zawierający przesłanki wskazujące, kiedy nie mamy do czynienia z działalnością gospodarczą. Zgodnie z jego obecnym brzmieniem

1. Za pozarolniczą działalność gospodarczą nie uznaje się czynności, jeżeli łącznie spełnione są następujące warunki:

- odpowiedzialność wobec osób trzecich za rezultat tych czynności oraz ich wykonywanie, z wyłączeniem odpowiedzialności za popełnienie czynów niedozwolonych, ponosi zlecający wykonanie tych czynności;

- są one wykonywane pod kierownictwem oraz w miejscu i czasie wyznaczonych przez zlecającego te czynności;

- wykonujący te czynności nie ponosi ryzyka gospodarczego związanego z prowadzoną działalnością.

Dobrze skonstruowana umowa, która nie spełnia chociażby jednego z wyżej wymienionych warunków, pozwala uniknąć wyższych obciążeń fiskalnych. Teraz fiskus zamierza ingerować we wcześniej przyjęte rozważania. Niestety w zakresie testu przedsiębiorcy panuje dezinformacyjny chaos i na chwilę, z uwagi na zdawkowe dane, trudno określić jak dokładnie miałby on wyglądać oraz czy będzie miał zastosowanie jedynie do bieżących przychodów, czy jednak fiskus sięgnie po dodatkową daninę także za lata ubiegłe.

![Jakie zagrożenia niesie za sobą "Test przedsiębiorcy"? [© Andrey Popov - Fotolia.com] Jakie zagrożenia niesie za sobą "Test przedsiębiorcy"?](https://s3.egospodarka.pl/grafika2/Test-przedsiebiorcy/Jakie-zagrozenia-niesie-za-soba-Test-przedsiebiorcy-218952-150x100crop.jpg) Jakie zagrożenia niesie za sobą "Test przedsiębiorcy"?

Jakie zagrożenia niesie za sobą "Test przedsiębiorcy"?

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (1)

-

leszekmarciniak / 2019-05-18 23:56:04

Ehe, jasne. Już to widzę! JAk na razie bardzo tęgie umysły z biura Gama (Grabowskich) ogarniają moją księgowość (bez zarzutów!), ale wiem ile ich to wkładu kosztuje. Przeciez przepisy co krok się zmieniają! Sztuczna inteligencja, Aha. Sto procent ;p [ odpowiedz ] [ cytuj ]

![Do kiedy zgłosić zmianę formy opodatkowania prowadzonej firmy? [© fox17 - Fotolia.com] Do kiedy zgłosić zmianę formy opodatkowania prowadzonej firmy?](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Do-kiedy-zglosic-zmiane-formy-opodatkowania-prowadzonej-firmy-226605-150x100crop.jpg)

![Skala podatkowa formą opodatkowania działalności gospodarczej 2015 [© Sergey Nivens - Fotolia.com] Skala podatkowa formą opodatkowania działalności gospodarczej 2015](https://s3.egospodarka.pl/grafika2/podatek-liniowy/Skala-podatkowa-forma-opodatkowania-dzialalnosci-gospodarczej-2015-149037-150x100crop.jpg)

![To już ostatni dzień na zmianę formy opodatkowania [© Kurhan - Fotolia.com] To już ostatni dzień na zmianę formy opodatkowania](https://s3.egospodarka.pl/grafika2/zmiana-formy-opodatkowania/To-juz-ostatni-dzien-na-zmiane-formy-opodatkowania-258132-150x100crop.jpg)

![Zmiana formy opodatkowania tylko do 20 lutego. Jaką formę opodatkowania wybrać na 2024 rok? [© Petrik - Fotolia.com] Zmiana formy opodatkowania tylko do 20 lutego. Jaką formę opodatkowania wybrać na 2024 rok?](https://s3.egospodarka.pl/grafika2/zmiana-formy-opodatkowania/Zmiana-formy-opodatkowania-tylko-do-20-lutego-Jaka-forme-opodatkowania-wybrac-na-2024-rok-257395-150x100crop.jpg)

![Zmiana / wybór formy opodatkowania na 2023 rok tylko do 20 lutego! [© fotomatrix - fotolia.com] Zmiana / wybór formy opodatkowania na 2023 rok tylko do 20 lutego!](https://s3.egospodarka.pl/grafika2/zmiana-formy-opodatkowania/Zmiana-wybor-formy-opodatkowania-na-2023-rok-tylko-do-20-lutego-250863-150x100crop.jpg)

![Polski (nie)Ład, czyli jak rozliczyć PIT za 2022 rok [© Kurhan - Fotolia.com] Polski (nie)Ład, czyli jak rozliczyć PIT za 2022 rok](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Polski-nie-Lad-czyli-jak-rozliczyc-PIT-za-2022-rok-250023-150x100crop.jpg)

![Zmiana wybranej na 2022 rok formy opodatkowania na zasady ogólne według skali podatkowej. Kompendium wiedzy + FAQ [© mattz90 - Fotolia.com] Zmiana wybranej na 2022 rok formy opodatkowania na zasady ogólne według skali podatkowej. Kompendium wiedzy + FAQ](https://s3.egospodarka.pl/grafika2/zmiana-formy-opodatkowania/Zmiana-wybranej-na-2022-rok-formy-opodatkowania-na-zasady-ogolne-wedlug-skali-podatkowej-Kompendium-wiedzy-FAQ-246419-150x100crop.jpg)

![Ile wyniosą składki ZUS dla przedsiębiorcy po zmianie formy opodatkowania za 2022 r.? [© bzyxx - Fotolia.com] Ile wyniosą składki ZUS dla przedsiębiorcy po zmianie formy opodatkowania za 2022 r.?](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Ile-wyniosa-skladki-ZUS-dla-przedsiebiorcy-po-zmianie-formy-opodatkowania-za-2022-r-246217-150x100crop.jpg)

![3 kwestie, o których musisz pamiętać przy zmianie formy opodatkowania [© Elenathewise - Fotolia.com] 3 kwestie, o których musisz pamiętać przy zmianie formy opodatkowania](https://s3.egospodarka.pl/grafika2/progi-podatkowe/3-kwestie-o-ktorych-musisz-pamietac-przy-zmianie-formy-opodatkowania-246208-150x100crop.jpg)

![TSUE zmienia obowiązek podatkowy w VAT od usług budowlanych [© Kzenon - Fotolia.com] TSUE zmienia obowiązek podatkowy w VAT od usług budowlanych](https://s3.egospodarka.pl/grafika2/obowiazek-podatkowy-VAT/TSUE-zmienia-obowiazek-podatkowy-w-VAT-od-uslug-budowlanych-218471-150x100crop.jpg)

![Od września 2019 r. biała lista podatników VAT [© Comugnero Silvana - Fotolia.com] Od września 2019 r. biała lista podatników VAT](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Od-wrzesnia-2019-r-biala-lista-podatnikow-VAT-218679-150x100crop.jpg)

![JPK CIT - nowe wymagania odnośnie raportowania danych [© wirestock na Freepik] JPK CIT - nowe wymagania odnośnie raportowania danych](https://s3.egospodarka.pl/grafika2/JPK-CIT/JPK-CIT-nowe-wymagania-odnosnie-raportowania-danych-263315-150x100crop.jpg)

![7 błędów w księgowości małych firm. Jak ich uniknąć? [© wayhomestudio na Freepik] 7 błędów w księgowości małych firm. Jak ich uniknąć?](https://s3.egospodarka.pl/grafika2/ksiegowosc/7-bledow-w-ksiegowosci-malych-firm-Jak-ich-uniknac-263287-150x100crop.jpg)

![Księgi rachunkowe. Nowe limity od 2025 roku [© apops - Fotolia.com] Księgi rachunkowe. Nowe limity od 2025 roku](https://s3.egospodarka.pl/grafika2/ksiegi-rachunkowe/Ksiegi-rachunkowe-Nowe-limity-od-2025-roku-263252-150x100crop.jpg)

![Kasa fiskalna i składki ZUS, czyli zmiany dla przedsiębiorców w 2025 roku [© Drazen Zigic na Freepik] Kasa fiskalna i składki ZUS, czyli zmiany dla przedsiębiorców w 2025 roku](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Kasa-fiskalna-i-skladki-ZUS-czyli-zmiany-dla-przedsiebiorcow-w-2025-roku-263227-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

!["Miasto 15-minutowe". Nowe pojęcie, stara idea [© wirestock na Freepik] "Miasto 15-minutowe". Nowe pojęcie, stara idea [© wirestock na Freepik]](https://s3.egospodarka.pl/grafika2/miasto-15-minutowe/Miasto-15-minutowe-Nowe-pojecie-stara-idea-263097-50x33crop.jpg) "Miasto 15-minutowe". Nowe pojęcie, stara idea

"Miasto 15-minutowe". Nowe pojęcie, stara idea

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Wystawienie faktury za usługi ciągłe (abonamentowe) [© apops - Fotolia.com] Wystawienie faktury za usługi ciągłe (abonamentowe)](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wystawienie-faktury-za-uslugi-ciagle-abonamentowe-183843-150x100crop.jpg)

![Jak wystawić fakturę korygującą? [© Andrey Popov - Fotolia.com] Jak wystawić fakturę korygującą?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawic-fakture-korygujaca-182374-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![Popyt na biura w Krakowie rośnie [© awesomecontent na Freepik] Popyt na biura w Krakowie rośnie](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci-komercyjnych/Popyt-na-biura-w-Krakowie-rosnie-263355-150x100crop.jpg)

![Jakie nastroje konsumentów w listopadzie 2024? [© Stepan Popov - Fotolia.com] Jakie nastroje konsumentów w listopadzie 2024?](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Jakie-nastroje-konsumentow-w-listopadzie-2024-263354-150x100crop.jpg)

![Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów [© zinkevych na Freepik] Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-X-2024-o-29-1-wiecej-rozpoczetych-budow-263353-150x100crop.jpg)

![Praca na święta 2024. Mikołaj i kurier zarobią najwięcej [© gpointstudio na Freepik] Praca na święta 2024. Mikołaj i kurier zarobią najwięcej](https://s3.egospodarka.pl/grafika2/praca-na-swieta/Praca-na-swieta-2024-Mikolaj-i-kurier-zarobia-najwiecej-263352-150x100crop.jpg)

![Fuzje i przejęcia: polski rynek IT ma duży potencjał [© villorejo - Fotolia.com] Fuzje i przejęcia: polski rynek IT ma duży potencjał](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-polski-rynek-IT-ma-duzy-potencjal-263351-150x100crop.jpg)