Sprzedaż VAT marża: towar musi być używany!

2016-12-07 13:47

Przeczytaj także: Sprzedaż VAT marża czyli towary używane w JPK_VAT z deklaracją

Uwagę na to zwrócił najpierw WSA w Łodzi w wyroku z dnia 11.12.2013 r. sygn. akt I SA/Łd 1222/13, a następnie NSA w wyroku z dnia 10.07.2015 r., sygn. akt I FSK 432/14, zaś sprawa tyczyła się handlu „nowymi” telefonami komórkowymi w komisie.Tak obliczony podatek należny podlega wpłacie do urzędu skarbowego, niemniej przed taką wpłatą można go pomniejszyć o podatek naliczony, czyli ten od dokonanych zakupów.

Załóżmy dla przykładu że podatnik dany towar kupił za 80 zł brutto, gdzie podatek VAT wyniósł 15 zł. Towar ten następnie sprzedał za 123 zł brutto, należny podatek 23 zł. Do urzędu skarbowego z tego tytułu podatnik musi zatem przekazać: 23 zł – 15 zł = 8 zł, czyli płaci od tego, co na towarze zarobił.

W przypadku braku VAT naliczonego zatem podatnik co do zasady musi zapłacić cały VAT wynikający ze sprzedaży, czyli w naszym przypadku 23 zł, pomimo, że jego zysk na towarze się nie zwiększył. Po uwzględnieniu podatku, który trzeba oddać fiskusowi okazuje się nawet, że zarobek istotnie spadł. W pierwszym przypadku bowiem nasz podatnik zarobił 35 zł, zaś w drugim jedynie 20 zł (kupujący wprawdzie zapłacił mu za towar 123 zł, niemniej 23 zł z tej kwoty podatnik musiał oddać fiskusowi w postaci VAT należnego a 80 zł zapłacić swojemu dostawcy, przy czym od tej kwoty nie mógł odliczyć podatku naliczonego).

Często też zdarza się, że kupującym taki towar jest osoba prywatna, a więc taka, która VAT naliczonego zapłaconego przy zakupie towaru nie odliczy, stąd zmierza do tego, aby cena brutto była jak najniższa.

fot. mat. prasowe

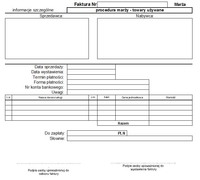

Faktura VAT marża dla towarów używanych

Sprzedaż VAT-marża towarów używanych z reguły jest dokumentowana specjalną fakturą. Nie może na niej znaleźć się kwota należnego podatku. Nadto sprzedawca winien na niej umieścić informację „procedura marży - towary używane”.

Właśnie dla takich sytuacji (czyli gdy nabywca i tak nie będzie mógł odliczyć podatku należnego bądź odliczenie to przysługiwałoby mu w ograniczonym zakresie) zostało przewidziane opodatkowanie w procedurze marży. Polega ono na tym, że sprzedawca nalicza VAT należny jedynie od tego, co na towarze zarobił (a więc marży). Stosowne uregulowania w tym zakresie znalazły się w art. 120 ustawy o VAT.

- osoby fizycznej, osoby prawnej lub jednostki organizacyjnej niemającej osobowości prawnej, niebędącej podatnikiem, o którym mowa w art. 15, lub niebędącej podatnikiem podatku od wartości dodanej;

- podatników, o których mowa w art. 15, jeżeli dostawa tych towarów była zwolniona od podatku na podstawie art. 43 ust. 1 pkt 2 lub art. 113;

- podatników, jeżeli dostawa tych towarów była opodatkowana zgodnie z ust. 4 i 5;

- podatników podatku od wartości dodanej, jeżeli dostawa tych towarów była zwolniona od podatku na zasadach odpowiadających regulacjom zawartym w art. 43 ust. 1 pkt 2 lub art. 113;

- podatników podatku od wartości dodanej, jeżeli dostawa tych towarów była opodatkowana podatkiem od wartości dodanej na zasadach odpowiadających regulacjom zawartym w ust. 4 i 5, a nabywca posiada dokumenty jednoznacznie potwierdzające nabycie towarów na tych zasadach.

Gdzie najczęściej można spotkać opodatkowanie marżą? Przy handlu używanymi samochodami osobowymi czy telefonami komórkowymi. Tutaj nabywcami są bowiem z reguły osoby prywatne, których nie interesuje dopłacanie pełnego podatku VAT, jako że i tak nie będą go mogły odliczyć. Ponadto kupując samochód osobowy na firmę z reguły odliczyć można jedynie część tego podatku, co również jest mniej opłacalne, niż objęcie całej sprzedaży procedurą marży.

Trzeba jednak pamiętać, że nie tylko sposób zakupu towaru, który ma być następnie sprzedany w ramach procedury marży, jest tutaj istotny. Ważne jest także to, aby towar taki był używany. Co za tym idzie, sprzedawca nie może zastosować opodatkowania marżą, gdy sprzedaje nowy samochód czy smartfon.

Niestety sama ustawa o VAT wprawdzie odnosi się do towarów używanych, niemniej nie wspomina o tym, na czym owo „używanie” ma polegać, co może przysporzyć nie lada problemów przedsiębiorcy zwłaszcza przy handlu telefonami. O ile bowiem w przypadku samochodów (które oczywiście także są tylko przykładem towarów, do których procedura marży może mieć zastosowanie) kupowanych „z drugiej ręki” nie ma wątpliwości, że te używanymi są (nikt bowiem nie kupuje dla siebie samochodu po to, aby go od razu sprzedać), tak w stosunku do telefonów powyższe nie jest już takie oczywiste.

W praktyce znane są bowiem występujące bardzo często przypadki, w których klient zawiera umowę na świadczenie usług telekomunikacyjnych, w ramach której na preferencyjnych warunkach kupuje telefon, po czym ten zaraz po dokonanym zakupie sprzedaje (z zyskiem dla siebie) w ogóle go nie używając (poza sprawdzeniem, czy działa). Czy podatnik, który taki telefon kupi (z reguły na umowę kupna sprzedaży), może go dalej sprzedać na fakturę VAT marża?

Jeden z podatników, w sprawie którego zostały wydane przytoczone wyżej orzeczenia, przekonał się o tym że nie. Prowadził on działalność gospodarczą, w ramach której w czerwcu 2010 r. dokonywał dostaw telefonów komórkowych, iPhonów oraz iPadów za pośrednictwem Internetu. Sprzedaż tą rozliczał w systemie VAT-marża oraz na zasadach ogólnych.

Towary sprzedawane w ramach marży były nabyte na faktury VAT marża bądź umowy kupna sprzedaży. Fiskus przyjrzał się działalności przedsiębiorcy i uznał, że ten nie miał prawa do sprzedaży w ramach tej specjalnej procedury, gdyż oferowany przez niego towar (z niewielkimi wyjątkami) był nowy.

W ofertach sklepu internetowego sam zainteresowany określał bowiem sprzedawane towary jako nowe. Ze 148 nabywców telefonów tylko pięć osób oświadczyło, że dostarczone telefony miały ślady wcześniejszego użytkowania. Pozostali oświadczyli, że zakupione telefony odpowiadały złożonej ofercie (nie nosiły znamion użytkowania, były kompletnie wyposażone i dostarczone w oryginalnych opakowaniach). Organ kontrolujący doszedł zatem do przekonania, że przedsiębiorca nie handlował towarami używanymi.

Kontrolujący podważyli przy tym także sposób zakupu tych towarów, co również prowadziło do utraty opodatkowania jedynie marży.

Zdaniem skarżącego jednakże dla kwalifikowania telefonu jako „nowy" bądź „używany" nie można kierować się wyglądem opakowania, folii i akcesoriów. Tylko sprawdzenie, czy telefon był używany, pozwala na kwalifikowanie go do tej kategorii towarów.

Sprawa trafiła do WSA, który ją odrzucił wskazując, że już sam fakt braku wykazania, że skarżący nabył towary od podmiotów wymienionych w art. 120 ust. 10 ustawy o VAT wyłącza możliwość zastosowania szczególnej procedury w zakresie towarów używanych.

Sąd odniósł się jednak także do samych towarów używanych. Otóż dokonywane przez skarżącego czynności polegające na przygotowaniu telefonu do sprzedaży, sprawdzeniu kompletności i działania nie powodują, że oferowany do sprzedaży towar staje się towarem używanym. Nadto podatnik winien wykazać, że nabył towary już używane, a nie, że towary te powinny zostać ocenione jako używane wskutek dokonywanych przez niego czynności.

Naczelny Sąd Administracyjny odrzucił skargę kasacyjną przedsiębiorcy na wskazany wyrok przyznając tym samym rację WSA oraz organom podatkowym (sygnatury wyroków przytoczone zostały na wstępie).

![Sprzedaż VAT marża w nowym JPK_VAT z deklaracją [© sosiukin - Fotolia.com] Sprzedaż VAT marża w nowym JPK_VAT z deklaracją](https://s3.egospodarka.pl/grafika2/kody-GTU/Sprzedaz-VAT-marza-w-nowym-JPK-VAT-z-deklaracja-233598-150x100crop.jpg) Sprzedaż VAT marża w nowym JPK_VAT z deklaracją

Sprzedaż VAT marża w nowym JPK_VAT z deklaracją

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Sprzedaż VAT marża: towar musi być używany! [© adam88xx - Fotolia.com] Sprzedaż VAT marża: towar musi być używany!](https://s3.egospodarka.pl/grafika2/procedura-marzy/Sprzedaz-VAT-marza-towar-musi-byc-uzywany-159744-200x133crop.jpg)

![Sprzedaż VAT marża: jak ustalić cenę nabycia? [© elenarostunova - Fotolia.com] Sprzedaż VAT marża: jak ustalić cenę nabycia?](https://s3.egospodarka.pl/grafika2/procedura-marzy/Sprzedaz-VAT-marza-jak-ustalic-cene-nabycia-211149-150x100crop.jpg)

![VAT marża na sprzedaż używanych części samochodowych [© sveta - Fotolia.com] VAT marża na sprzedaż używanych części samochodowych](https://s3.egospodarka.pl/grafika2/procedura-marzy/VAT-marza-na-sprzedaz-uzywanych-czesci-samochodowych-210874-150x100crop.jpg)

![Czy faktura VAT marża daje prawo do odliczenia VAT? [© whitelook - Fotolia.com] Czy faktura VAT marża daje prawo do odliczenia VAT?](https://s3.egospodarka.pl/grafika2/procedura-marzy/Czy-faktura-VAT-marza-daje-prawo-do-odliczenia-VAT-196780-150x100crop.jpg)

![Uwaga na VAT marżę przy sprzedaży nowej elektroniki! [© junpinzon - Fotolia] Uwaga na VAT marżę przy sprzedaży nowej elektroniki!](https://s3.egospodarka.pl/grafika2/procedura-marzy/Uwaga-na-VAT-marze-przy-sprzedazy-nowej-elektroniki-195274-150x100crop.jpg)

![Samochodu "wprowadzonego do firmy" nie można sprzedać na VAT-marżę [© Saklakova - Fotolia.com] Samochodu "wprowadzonego do firmy" nie można sprzedać na VAT-marżę](https://s3.egospodarka.pl/grafika2/procedura-marzy/Samochodu-wprowadzonego-do-firmy-nie-mozna-sprzedac-na-VAT-marze-194738-150x100crop.jpg)

![Kwota zakupu przy sprzedaży VAT marża [© Rawpixel - Fotolia.com] Kwota zakupu przy sprzedaży VAT marża](https://s3.egospodarka.pl/grafika2/procedura-marzy/Kwota-zakupu-przy-sprzedazy-VAT-marza-193935-150x100crop.jpg)

![Stawka VAT na sprzedaż samochodów kolekcjonerskich [© Ivan Kurmyshov - Fotolia.com] Stawka VAT na sprzedaż samochodów kolekcjonerskich](https://s3.egospodarka.pl/grafika2/procedura-marzy/Stawka-VAT-na-sprzedaz-samochodow-kolekcjonerskich-193499-150x100crop.jpg)

![TSUE: Części samochodowe można sprzedawać na VAT marża [© Kalinowski Łukasz] TSUE: Części samochodowe można sprzedawać na VAT marża](https://s3.egospodarka.pl/grafika2/procedura-marzy/TSUE-Czesci-samochodowe-mozna-sprzedawac-na-VAT-marza-192608-150x100crop.jpg)

![Odliczenie VAT od wynajmowanego mieszkania [© auremar - Fotolia.com] Odliczenie VAT od wynajmowanego mieszkania](https://s3.egospodarka.pl/grafika2/wynajem/Odliczenie-VAT-od-wynajmowanego-mieszkania-185101-150x100crop.jpg)

![Amortyzacja ulepszonego środka trwałego [© Andrey Popov - Fotolia.com] Amortyzacja ulepszonego środka trwałego](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-ulepszonego-srodka-trwalego-185378-150x100crop.jpg)

![Rozszerzenie estońskiego CIT i uproszczenie systemu podatkowego. Tego chcą firmy [© Jakub Jirsák - Fotolia.com] Rozszerzenie estońskiego CIT i uproszczenie systemu podatkowego. Tego chcą firmy](https://s3.egospodarka.pl/grafika2/estonski-CIT/Rozszerzenie-estonskiego-CIT-i-uproszczenie-systemu-podatkowego-Tego-chca-firmy-265402-150x100crop.jpg)

![Fundacja rodzinna - jakie korzyści podatkowe? [© Freepik] Fundacja rodzinna - jakie korzyści podatkowe?](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Fundacja-rodzinna-jakie-korzysci-podatkowe-265345-150x100crop.jpg)

![Genesis allocation tokenów a podatki [© Freepik] Genesis allocation tokenów a podatki](https://s3.egospodarka.pl/grafika2/Genesis-allocation-tokenow/Genesis-allocation-tokenow-a-podatki-265265-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Magazyny pod Warszawą - inwestycja z potencjałem [© Freepik] Magazyny pod Warszawą - inwestycja z potencjałem](https://s3.egospodarka.pl/grafika2/magazyny/Magazyny-pod-Warszawa-inwestycja-z-potencjalem-265419-150x100crop.jpg)

![Handel z rekordowymi długami [© Freepik] Handel z rekordowymi długami](https://s3.egospodarka.pl/grafika2/dlugi/Handel-z-rekordowymi-dlugami-265418-150x100crop.jpg)

![Ustawa deregulacyjna - jakie zmiany dla MŚP? [© Freepik] Ustawa deregulacyjna - jakie zmiany dla MŚP?](https://s3.egospodarka.pl/grafika2/ustawa-deregulacyjna/Ustawa-deregulacyjna-jakie-zmiany-dla-MSP-265416-150x100crop.jpg)

![Sklepy internetowe mają prawie 154 mln zł zadłużenia [© Freepik] Sklepy internetowe mają prawie 154 mln zł zadłużenia](https://s3.egospodarka.pl/grafika2/dlugi/Sklepy-internetowe-maja-prawie-154-mln-zl-zadluzenia-265414-150x100crop.jpg)

![Rynek pracy: bezrobocie najniższe w UE, ale nie brakuje innych wyzwań [© Freepik] Rynek pracy: bezrobocie najniższe w UE, ale nie brakuje innych wyzwań](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-bezrobocie-najnizsze-w-UE-ale-nie-brakuje-innych-wyzwan-265412-150x100crop.jpg)